Glassnode:怎样看待 DeFi 新形势?_以太坊

Glassnode:怎样看待 DeFi 新形势?

摘 要:伴随着DeFi再次下滑,大家明确提出一个短期内看涨但中后期涨跌的实例。

上星期,数字货币市场再次迟缓下跌,BTC早已察觉自己在30,000美金下列买卖,ETH紧紧小于2000美金。这周,大家明确提出了一些指标值,论述了DeFi单位的短期内挣脱,但长期性盈利的状况。大牛市和大牛市中间的作战依然活跃性,由于比过去大量的资产依然被闲置。

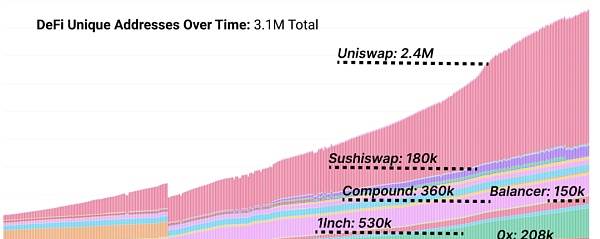

涨跌DeFi的论点论据起源于其客户进驻的运动轨迹。做为一个新生儿的市场,从最开始的增长曲线图逐渐,大概一年后,DeFi依然是一个相对性未被发现的数字货币行业。殊不知,DeFi的消费群增长是可燃性的,即便 在大牛市阶段也是非常令人震惊的。

这类在市场窘境中添加的工作能力是商品市场适应能力的一个关键指标值,DEX和DEX汇聚器依然是选用层面的显著管理者。以往好多个月的增长早已从2021年稍早的双曲线式增长渐渐地逐渐差不多。

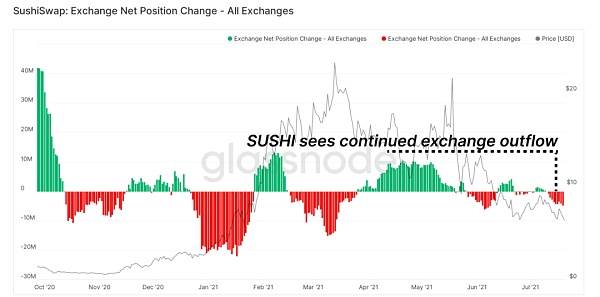

交易中心ETH账户余额再次呈下降趋势,虽然价钱持续降低。这展现了以太币在其本身生态系统中的效应,对ETH做为基本层抵押物的要求不断存有。自DeFi夏天至今,逐月的总计资产排出一直不断,说明资产再次从去中心化交易中心迁移到DeFi生态系统中。

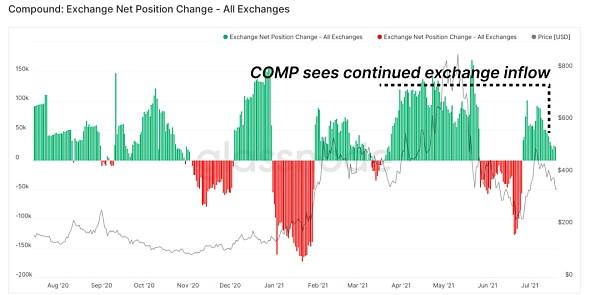

与此同时,像COMP那样主要用途比较有限的token一直被送至交易中心拥有或售卖,而不是留到链上。一定要注意,SUSHI和COMP全是根据流动性鼓励来积极主动耕种的。一个以其在生态系统中的应用而留到链上,另一个则被送至去中心化交易中心。

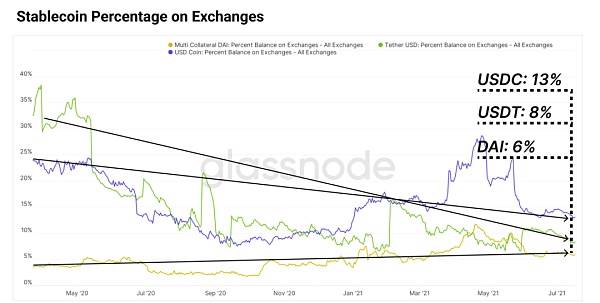

稳定币流动性

在无风险的资产(稳定币)中,数十亿美元依然在DeFi室内空间中晃悠。在大牛市期内,一个广泛吹嘘的唱空预测分析是,一旦市场下挫,流动性将从生态系统中外流,坐着现钱中,DeFi的资产高效率将是一个独立于大牛市的事情。反过来,这种风险资产一直坚定不移地留到链上,在其中绝大多数被精准定位在DeFi上。

在大牛市期内,稳定币的总流量和资金池由DEX协议书(如Uniswap和Sushiswap)强悍推动,由于对风险对的买卖要求上升,及其token farming。

在这个低风险期,顺理成章,生态系统中对风险关掉资产的要求也提升了。这主要表现在Aave(借款)、Curve(稳定币DEX)和Compound(借款)在代管稳定币流动性池层面发生了显著的主导性。现阶段的市场个人行为是将稳定币存进Aave、Compound和Curve以获得盈利,这好像比另一种方法更受大家喜爱--将稳定币留到去中心化交易中心等候选购机遇。

尽管Uniswap和Sushiswap等风险理财平台的总体流动性依然差不多或降低,但市场早已见到注入Aave、Curve和Compound等借款市场的资产在增长。观查发展趋势转折点的一个指标值是,当心态产生变化,抵挡风险的资产逐渐流回到抵挡风险的DEX市场。

尽管这种论点论据在非常大水平上适用低风险的方式,但他们对DeFi的将来是中远期看中的--资产留到生态系统中做为饲养整治token的马棚,代表着分派者坚信这种新项目并适用该室内空间。在经济低迷阶段,分派者转为DeFi而不是离去,这一客观事实充分证明了区块链技术金融业的将来。

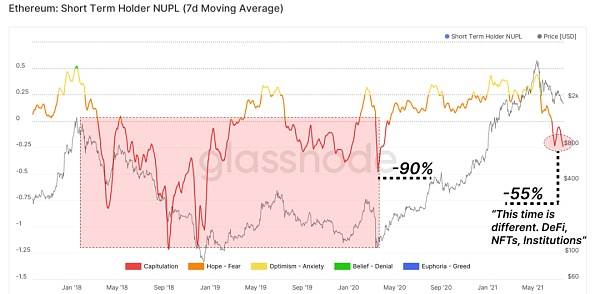

ETH的短期内持有人正处在撤兵方式,NUPL水准被推倒自2020年初至今从没感受到的痛楚门坎。伴随着ETH价钱从高些下挫55%,ETH顾客在大牛市中未完成的损害总金额现阶段为ETH总市值的-25%。假如2018年是一切方式的具体指导,在做到与2018年中后期至2020年初同样经营规模的撤兵以前,仍有下滑室内空间。

每个DEX的成交量都很平平淡淡,不确定性也很平平淡淡。可以说,在新生儿市场,身心健康的增长看上去如同不断的月度增长,因为它在一个基本上未开发设计的市场中增长了生日蛋糕。确立的商品市场适应能力通常是由这类毫不动摇的增长促进的,仅有在高市场占有率的状况下能会变缓或呈横着发展趋势。至关重要的问题是,DEX的增长是不是在一定水平上取决于大牛市的投机性?下一个3上百万客户和1000亿美金的边际量从哪里来?

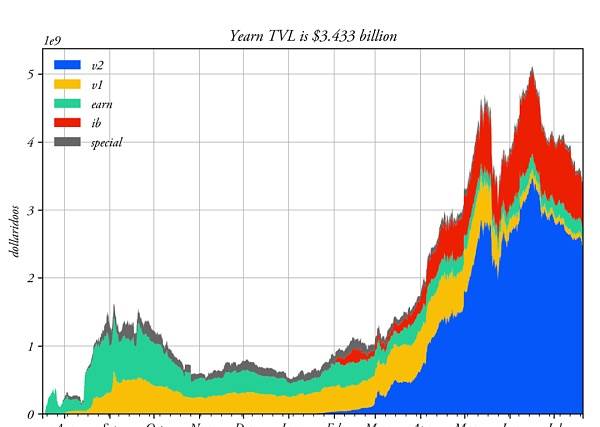

大家循环往复地展现了无风险年利率在网络贷款平台回报率层面的压抑感。如今,即便 有流动性鼓励,也紧紧小于4%,回报率集聚器明确提出了追求回报率的下一道防御。因而,即便 是DeFi的新宠儿汇聚者Yearn,回报率也一样缩小,如今小于4%。Yearn在发布V2保鲜库商品后,历经一段时间的强悍增长,TVL也发生了相对应的降低。流动性好像只有像它所追求的多元化回报率一样忠实。

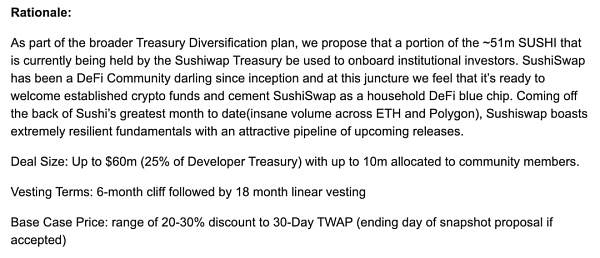

伴随着流动性的撤出,协议书收益也在降低。对token持有者的收费标准减缩。负债不会再以之前的彗星速率增长。快速发展的团队精神到她们必须使其财政中的资产多元化。靠自己的token得到资产变成 一个难题。假如token的价钱降得太低,她们将没法付款给开发人员。或是用美金等价物付款给这种开发人员的价钱将是太多的token。以近期Sushiswap转为投资者为例子,能够看得出这一点。

近期Sushiswap明确提出的根据投资者开展资产分散化的提议,在整治社区论坛上造成了猛烈的争执。

愈来愈多的精英团队在公布市场上售卖token,向投资人售卖股份和token,以得到库存量中的稳定币,而且一共采用了一些对策,说明在DeFi有确立的心愿来对冲交易一切进一步的衰落风险。售卖代币总的精英团队有放低价钱的风险,不售卖代币总的精英团队有关掉新项目或在比较严重衰落中辞退开发者的风险。在大家砥砺前行到不明的行业时,各精英团队将勤奋达到一个身心健康的均衡。

结语

伴随着DeFi的公司估值勤奋捕获竟价,股票基本面依然是一个短期内看涨主题活动的混和袋,但中后期涨跌的资产流动性。尽管配备依然是低风险,但配备者在生态系统内保存了很多的流动性。这预兆着假如股票基本面和公司估值找到涨跌的基本,便会有很多的资产等候布署到风险财产上。

股票基本面促进了短期内看涨但中后期涨跌的见解。

客户增长再次增长,但速率趋向轻缓。

ETH不断净排出交易中心。

应用性推动的整治代币总发生了净费率排出,而立即效应较少的整治代币总则发生了资金净流入。

虽然市场时局动荡,但以稳定币为管理中心的服务平台,如Curve、Aave和Compound的TVL仍维持横盘整理升高的发展趋势。

成交量下降到1月的水准,回报率在降低,协议书收益在平稳降低。

创作者 | Luke Posey

全文连接:https://insights.glassnode.com/defi-uncovered-adjusting-to-the-new-normal/

创

标签:

区块链热门资讯

一文概述最好用的 DeFi 工具 有什么最好用的 DeFi 工具能够协助您掌握和跟踪更普遍的 DeFi 生态体系呢? 在文中中,大家将为每一个 DeFi 投资人展现最好用的工具。 1. VFat Tools https://vfat.tools/ vFat Tools集生产量挖币剖析、挖币计算方式、汽车仪表板和发觉服务项目于一体。

2021/7/27 20:40:46各种DEX的Gas费比照:实行交换所开展的跳数才算是危害Gas差别的至关重要指标值 客户在以太币区块链技术中发觉的关键测试用例是不用中介公司就可以在数据加密财产中间开展交换的工作能力。区块链技术交易所或DEX是用以此主题活动的服务平台。他们能够归纳为一个应用软件,容许您应用其池里可以用的流通性将ETH或一切代币交换为别的代币。

2021/7/27 20:07:27以太坊将和比特币挂钩?历时36个月的关联性或将被摆脱 2020年,因为新冠肺炎疫情引起的管控,墨西哥城汽车4S店安尼什·萨克塞纳(Anish Saxena)的汽车经销业务流程遭受了严厉打击,可是,根据项目投资加密资产,他得到了“难以想象”的盈利。

2021/7/27 19:29:26 比特币

比特币