HashKey 郝凯:分析 Aave Pro 潜在性危害及 DeFi 发展趋势_算力

HashKey 郝凯:分析 Aave Pro 潜在性危害及 DeFi 发展趋势

Aave Pro 为机构用户参与 DeFi 给予了新的安全通道,但也很有可能随着产生公平公正和去中心化等难题。

Aave 是一个区块链技术、开源系统、非代管的网络贷款平台。在不用第三方的状况下,借款方根据将数字货币存进共享资源资金池来给予流动性,并从这当中获得贷款利息;借款人则根据超量质押或贷款无抵押(比如闪电贷)等多种多样方法,从资金池中得到 资产,并最后偿还本钱和贷款利息。

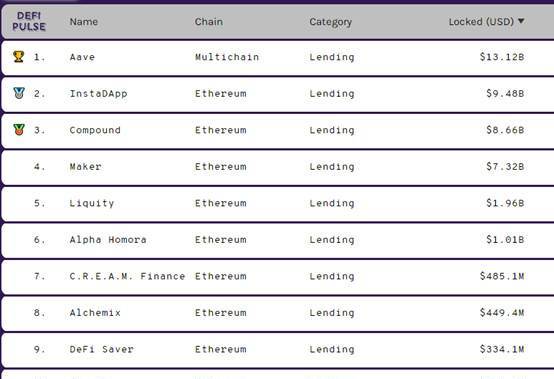

Aave 关键运作在以太币及其根据以太币的 Polygon 上。现阶段,Aave 的总锁单额度约为 130 亿美金,在全部借款类 DeFi 项目中排名第一,如下图所显示。

图 1:借款类 DeFi 项目的总锁单额度(数据来源:defipulse,2021 年 8 月 4 日)

Aave 适用 27 种数字货币供用户挑选,包含 DAI、USDC、USDT 等稳定币,也包含 WBTC、ETH、UNI 等非稳定币。Aave 给予各种类型的借款服务项目,关键包含固定利率借款、浮动利率借款、授信额度授权委托和闪电贷等。固定利率借款的年利率短时间不容易产生变化,但长期性内也很有可能会依据销售市场开展调节;浮动利率借款的年利率会依据服务平台的供求状况而产生变化。Aave 不设定固定不动的还贷限期,借款人任何时刻都能够开展一部分或所有还贷。但伴随着借款時间的提升,借款人必须投入的贷款利息也在持续增加,假如做到结算门坎,借款人的抵押物会被结算。

最近,为达到机构用户参与 DeFi 的要求,Aave 专业朝向机构顾客发布 Aave Pro。在目前 Aave V2 智能合约的基本上,Aave Pro 提升了一个授权管理层,仅有根据了 KYC 认证步骤的机构、公司和互联网金融企业等才可以参与。依据现阶段官方网发布的信息内容,Aave Pro 关键包含下列特性。

Aave Pro 应用 Aave V2 的智能合约,其设计方案体制和运作逻辑 Aave V2 是一致的。Aave V2 早已在具体运作中获得检测和检测,这代表着 Aave Pro 的易用性和真实度能获得确保。

在原始环节,Aave Pro 的流动性池包括 BTC、ETH、USDC、AAVE 四种数字货币财产。

Aave Pro 的流动性池与 Aave V2、Aave Polygon 等别的流动性池分离。

机构用户的 KYC 将由 Fireblocks 适用,与此同时,Fireblocks 还将在 Aave Pro 中提升合规管理和风控系统操纵。

Aave Pro 是区块链技术的,根据 Aave 社区治理体制开展管理方法。

过去一年多時间里,全部 DeFi 销售市场的发展趋势速率迅速。据 DeFi pulse 数据信息表明,全部 DeFi 项目的总锁单量大概是 720 亿美金,最高值大概是 900 亿美金,这充分证明 DeFi 销售市场有具体使用价值和应用前景。虽然 DeFi 项目的回报率显著高过流行金融理财产品,但当今 DeFi 用户关键或是数字货币持有人,流行金融业机构并沒有过多参与。

对比于一般的数字货币投资人,机构用户有不一样的特性。机构用户以合规管理为规则,会大力支持监督机构的现行政策规定;机构用户的资金额大,对资金财产安全十分重视;机构用户的股票投资风险并不完全一致,但整体而言,她们在项目投资全过程中会确保风险性可控性。对比以上特性,能够整理出机构用户沒有规模性参与 DeFi 的缘故。

最先,DeFi 项目是根据区块链开发,自身具备许多区块链技术的特点,不用核查便是在其中之一。绝大部分 DeFi 项目是彻底敞开式的,不容易规定参与者开展 KYC 或别的认证。不用核查尽管给参与者产生便捷,却也与监督机构的规定本末倒置。合规管理是阻拦机构用户参与 DeFi 项目的关键缘故。

次之,DeFi 项目的高回报大量是一种风险溢价,代表着参与者必须担负很高的风险性。风险性很有可能来自于 DeFi 项目本身的最底层编码和模式定义,也很有可能来自于不一样 DeFi 项目中间可组成性所产生的新难题。机构用户高度重视资金财产安全,但许多 DeFi 项目没法给予机构级的安全系数。

与此同时,DeFi 项目会遭受最底层链特性的危害,也都还没发展趋势出健全的商业保险和对冲交易商品。当产生极端化市场行情时,很有可能会因为没法立即实际操作而导致附加损害,这类风险性超过了机构用户的操纵范畴。

Aave Pro 产生的益处是不言而喻的。DeFi 项目早已吸引住了绝大多数数字货币绿色生态中的参与者,假如要更进一步发展趋势,就必须与流行金融业开展融合。Aave Pro 最立即的功效是为机构用户参与 DeFi 给予了新的安全通道。机构用户会产生更高的资产规模,提升各种 DeFi 项目资金池的流动性。与此同时,机构用户拓展 DeFi 项目的覆盖面积,吸引住大量用户参与进去,推动全部绿色生态良好发展趋势。

自然,Aave Pro 也会产生一系列新的难题。

第一,公平公正难题。Aave Pro 只容许根据了 KYC 认证的机构用户参与,而且 Aave Pro 的流动性池与别的流动性池分离。这代表着机构用户既能够应用 Aave Pro 的流动性池,还可以应用别的借款类 DeFi 项目的流动性池(很有可能会以不一样的真实身份),而一般用户则不可以应用 Aave Pro 的流动性池。当 Aave Pro 与别的流动性池中间因为借款年利率不一样而发生套利机会时,仅有机构用户能得到 这一部分对冲套利盈利。

第二,去中心化难题。虽然官方网宣称 Aave Pro 是区块链技术的,根据 Aave 社区治理体制开展管理方法,但致力于机构用户开发设计的商品毫无疑问会产生去中心化的难题。机构用户手上拥有大量代币总和别的資源,她们会在社区治理中有更高的主导权。与此同时,为机构用户开展 KYC 认证的 Fireblocks 自身也是一家去中心化企业。

第三,参与动因难题。机构用户参与到 Aave Pro 能够简易分成借款方和借款人二种人物角色。借款方的参与动因较为确立。现阶段,拥有BTC等数字货币的企业有很多,在其中上市企业就会有几十家,比如 MicroStrategy、特斯拉汽车和美图照片等。这种企业拥有的数字货币使用价值很高,并且有意向长期性拥有。Aave Pro 为她们给予了一个合规管理且安全性的方式,这种企业很可能想要借出去拥有的数字货币以获得大量盈利。借款人的参与动因则会非常复杂。一方面,当她们觉得销售市场处在增涨市场行情时,会根据借款的方法变向杠杆炒股。另一方面,借款人也很有可能会借出去资产参与对冲套利或别的 DeFi 项目。假如借款人参与的 DeFi 项目发生难题,这会将风险性传送到 Aave Pro。

Aave Pro 等朝向流行金融业和机构用户商品的发布代表着 DeFi 项目一直在持续发展趋势。DeFi 项目的2个关键发展前景是引进实际中的个人信用和与实际财产紧密结合。

许多 DeFi 项目在提升资产使用率层面作出不一样的试着,比如 Uniswap V3 明确提出的流动性粒度分布操纵作用。对比于在编码层或设计方案层的改善,引进实际中的个人信用会是更立即和合理的方式,由于信用借款比质押借款更合理。现阶段,DeFi 项目在设计方案上更趋向于选用超量质押的方法,这是由于 DeFi 行业中并沒有实际真实身份,没法引进借款人在实际中的个人信用。

尽管 Aave Pro 沒有立即彻底选用信用借款,但给予了一种新的行得通方式。Aave Pro 的全部参与者都历经 KYC 认证,能够依据信用体系分辨借款人的偿还工作能力,从而将借款人分成不一样等级。对不一样等级的借款人能够选用不一样的抵押率,那样就可以大大的给予资产使用率。

在这个方式中,承担开展 KYC 认证的机构是一个关键人物角色,必须有很多的个人信用数据信息贮备和很好的公信度。这一机构要精确分辨借款人的信誉等级进而操纵全部系统软件的风险性。

针对 Aave Pro,机构用户的 KYC 将由 Fireblocks 适用。Fireblocks 是一个公司级服务平台,给予用以迁移、储存和发售数字货币的安全性系统架构,致力于维护数字货币在交易中心、交易商、热钱夹和冷钱包中间的传送。现阶段,Fireblocks 适用 400 多种多样代币总,联接 30 好几个交易中心,为 50 好几家金融业机构给予服务项目。Fireblocks 在 Aave Pro 中加上合规管理和风控系统操纵,以使机构用户在合规管理的状况下参与 DeFi。必须强调的是,Fireblocks 曾因删除了一个钱夹的公钥而起诉。

DeFi 的另一个发展前景是与实际财产紧密结合,尤其是最近 NFT 销售市场的快速发展趋势,让这一方位遭受的关心愈来愈多。现阶段,早已有好几家公司在这个行业开展试着。

Centrifuge 是一家坐落于纽约的互联网金融公司,Centrifuge 能够将房地产业等实际财产以 NFT 的方法质押在智能合约中,从而参与 DeFi 项目。Centrifuge 和 MakerDAO 发售了第一批根据实际财产的 DeFi 财产。Securitize 是一个数据证劵服务平台,专注于联接数据证劵与 DeFi。用户能够根据数据证劵代币总获得稳定币。Aave 小区也进行了根据实际财产的质押借款提议,与房地产业代币总化服务平台 RealT 开展协作,为用户给予房产抵押借款。

DeFi 与实际财产紧密结合也遭遇了许多难题。最先是财产代币总化。财产代币总化授予实际财产更强的流动性和可编程控制器性,但财产代币总化必须处理链上链下的相匹配和协作。次之是管控和市场风险。将房地产业等实际财产开展代币总化会违背许多我国的管控规定。最终是结算难题。假如以数字货币等原生在区块链技术上的财产做为质押,当做到结算门坎时,清算人能够对接抵押物并售卖。假如以实际财产做为质押,结算总结会越来越比较复杂和无法实际操作,乃至很有可能发生抵押物卖不掉的状况。

伴随着 DeFi 的发展趋势,头顶部 DeFi 项目逐渐与流行金融业开展融合,发布对于机构用户的商品。除 Aave Pro 以外,Compound Labs 与 Fireblocks、Circle 协作发布的 Compound Treasury,容许机构用户将美元兑换成 USDC 并获得 4% 的固定利率。

Aave Pro 最立即的功效是为机构用户参与 DeFi 给予了新的安全通道。机构用户能够产生大量资产,吸引住大量用户,拓展 DeFi 项目的覆盖面积,推动全部绿色生态良好发展趋势。从另一方面看来,机构用户也会产生公平公正和去中心化等难题。

现阶段,DeFi 项目在合规、安全系数和买卖高效率等层面还不可以彻底达到机构用户的规定,短期内内难以发生机构用户规模性参与 DeFi 项目。Aave Pro 等商品会促进机构用户参与 DeFi 项目,流行金融业和 DeFi 中间的界线会变模糊不清,彼此之间会出现大量融合。

对于机构用户的 DeFi 商品必须开展 KYC 等认证,这会危害 DeFi 的群体极化,却更合乎管控规定。DeFi 如今处在管控盲点,但早已有愈来愈多的响声规定对 DeFi 开展管控。近日,Uniswap 发布消息称将针对一部分代币总做出限定,被讲解为来源于管控工作压力。这意味着了一种发展趋势,将来头顶部的 DeFi 项目必须在合规管理和抗核查中间作出选择。

发文:郝凯, 任职于 HashKey Capital Research审批:邹传伟,万向区块链顶尖经济师

Aave Pro 为机构用户参与 DeFi 给予了新的安全通道,但也很有可能随着产生公平公正和去中心化等难题。

Aave 是一个区块链技术、开源系统、非代管的网络贷款平台。在不用第三方的状况下,借款方根据将数字货币存进共享资源资金池来给予流动性,并从这当中获得贷款利息;借款人则根据超量质押或贷款无抵押(比如闪电贷)等多种多样方法,从资金池中得到 资产,并最后偿还本钱和贷款利息。

Aave 关键运作在以太币及其根据以太币的 Polygon 上。现阶段,Aave 的总锁单额度约为 130 亿美金,在全部借款类 DeFi 项目中排名第一,如下图所显示。

图 1:借款类 DeFi 项目的总锁单额度(数据来源:defipulse,2021 年 8 月 4 日)

Aave 适用 27 种数字货币供用户挑选,包含 DAI、USDC、USDT 等稳定币,也包含 WBTC、ETH、UNI 等非稳定币。Aave 给予各种类型的借款服务项目,关键包含固定利率借款、浮动利率借款、授信额度授权委托和闪电贷等。固定利率借款的年利率短时间不容易产生变化,但长期性内也很有可能会依据销售市场开展调节;浮动利率借款的年利率会依据服务平台的供求状况而产生变化。Aave 不设定固定不动的还贷限期,借款人任何时刻都能够开展一部分或所有还贷。但伴随着借款時间的提升,借款人必须投入的贷款利息也在持续增加,假如做到结算门坎,借款人的抵押物会被结算。

最近,为达到机构用户参与 DeFi 的要求,Aave 专业朝向机构顾客发布 Aave Pro。在目前 Aave V2 智能合约的基本上,Aave Pro 提升了一个授权管理层,仅有根据了 KYC 认证步骤的机构、公司和互联网金融企业等才可以参与。依据现阶段官方网发布的信息内容,Aave Pro 关键包含下列特性。

Aave Pro 应用 Aave V2 的智能合约,其设计方案体制和运作逻辑 Aave V2 是一致的。Aave V2 早已在具体运作中获得检测和检测,这代表着 Aave Pro 的易用性和真实度能获得确保。

在原始环节,Aave Pro 的流动性池包括 BTC、ETH、USDC、AAVE 四种数字货币财产。

Aave Pro 的流动性池与 Aave V2、Aave Polygon 等别的流动性池分离。

机构用户的 KYC 将由 Fireblocks 适用,与此同时,Fireblocks 还将在 Aave Pro 中提升合规管理和风控系统操纵。

Aave Pro 是区块链技术的,根据 Aave 社区治理体制开展管理方法。

过去一年多時间里,全部 DeFi 销售市场的发展趋势速率迅速。据 DeFi pulse 数据信息表明,全部 DeFi 项目的总锁单量大概是 720 亿美金,最高值大概是 900 亿美金,这充分证明 DeFi 销售市场有具体使用价值和应用前景。虽然 DeFi 项目的回报率显著高过流行金融理财产品,但当今 DeFi 用户关键或是数字货币持有人,流行金融业机构并沒有过多参与。

对比于一般的数字货币投资人,机构用户有不一样的特性。机构用户以合规管理为规则,会大力支持监督机构的现行政策规定;机构用户的资金额大,对资金财产安全十分重视;机构用户的股票投资风险并不完全一致,但整体而言,她们在项目投资全过程中会确保风险性可控性。对比以上特性,能够整理出机构用户沒有规模性参与 DeFi 的缘故。

最先,DeFi 项目是根据区块链开发,自身具备许多区块链技术的特点,不用核查便是在其中之一。绝大部分 DeFi 项目是彻底敞开式的,不容易规定参与者开展 KYC 或别的认证。不用核查尽管给参与者产生便捷,却也与监督机构的规定本末倒置。合规管理是阻拦机构用户参与 DeFi 项目的关键缘故。

次之,DeFi 项目的高回报大量是一种风险溢价,代表着参与者必须担负很高的风险性。风险性很有可能来自于 DeFi 项目本身的最底层编码和模式定义,也很有可能来自于不一样 DeFi 项目中间可组成性所产生的新难题。机构用户高度重视资金财产安全,但许多 DeFi 项目没法给予机构级的安全系数。

与此同时,DeFi 项目会遭受最底层链特性的危害,也都还没发展趋势出健全的商业保险和对冲交易商品。当产生极端化市场行情时,很有可能会因为没法立即实际操作而导致附加损害,这类风险性超过了机构用户的操纵范畴。

Aave Pro 产生的益处是不言而喻的。DeFi 项目早已吸引住了绝大多数数字货币绿色生态中的参与者,假如要更进一步发展趋势,就必须与流行金融业开展融合。Aave Pro 最立即的功效是为机构用户参与 DeFi 给予了新的安全通道。机构用户会产生更高的资产规模,提升各种 DeFi 项目资金池的流动性。与此同时,机构用户拓展 DeFi 项目的覆盖面积,吸引住大量用户参与进去,推动全部绿色生态良好发展趋势。

自然,Aave Pro 也会产生一系列新的难题。

第一,公平公正难题。Aave Pro 只容许根据了 KYC 认证的机构用户参与,而且 Aave Pro 的流动性池与别的流动性池分离。这代表着机构用户既能够应用 Aave Pro 的流动性池,还可以应用别的借款类 DeFi 项目的流动性池(很有可能会以不一样的真实身份),而一般用户则不可以应用 Aave Pro 的流动性池。当 Aave Pro 与别的流动性池中间因为借款年利率不一样而发生套利机会时,仅有机构用户能得到 这一部分对冲套利盈利。

第二,去中心化难题。虽然官方网宣称 Aave Pro 是区块链技术的,根据 Aave 社区治理体制开展管理方法,但致力于机构用户开发设计的商品毫无疑问会产生去中心化的难题。机构用户手上拥有大量代币总和别的資源,她们会在社区治理中有更高的主导权。与此同时,为机构用户开展 KYC 认证的 Fireblocks 自身也是一家去中心化企业。

第三,参与动因难题。机构用户参与到 Aave Pro 能够简易分成借款方和借款人二种人物角色。借款方的参与动因较为确立。现阶段,拥有BTC等数字货币的企业有很多,在其中上市企业就会有几十家,比如 MicroStrategy、特斯拉汽车和美图照片等。这种企业拥有的数字货币使用价值很高,并且有意向长期性拥有。Aave Pro 为她们给予了一个合规管理且安全性的方式,这种企业很可能想要借出去拥有的数字货币以获得大量盈利。借款人的参与动因则会非常复杂。一方面,当她们觉得销售市场处在增涨市场行情时,会根据借款的方法变向杠杆炒股。另一方面,借款人也很有可能会借出去资产参与对冲套利或别的 DeFi 项目。假如借款人参与的 DeFi 项目发生难题,这会将风险性传送到 Aave Pro。

Aave Pro 等朝向流行金融业和机构用户商品的发布代表着 DeFi 项目一直在持续发展趋势。DeFi 项目的2个关键发展前景是引进实际中的个人信用和与实际财产紧密结合。

许多 DeFi 项目在提升资产使用率层面作出不一样的试着,比如 Uniswap V3 明确提出的流动性粒度分布操纵作用。对比于在编码层或设计方案层的改善,引进实际中的个人信用会是更立即和合理的方式,由于信用借款比质押借款更合理。现阶段,DeFi 项目在设计方案上更趋向于选用超量质押的方法,这是由于 DeFi 行业中并沒有实际真实身份,没法引进借款人在实际中的个人信用。

尽管 Aave Pro 沒有立即彻底选用信用借款,但给予了一种新的行得通方式。Aave Pro 的全部参与者都历经 KYC 认证,能够依据信用体系分辨借款人的偿还工作能力,从而将借款人分成不一样等级。对不一样等级的借款人能够选用不一样的抵押率,那样就可以大大的给予资产使用率。

在这个方式中,承担开展 KYC 认证的机构是一个关键人物角色,必须有很多的个人信用数据信息贮备和很好的公信度。这一机构要精确分辨借款人的信誉等级进而操纵全部系统软件的风险性。

针对 Aave Pro,机构用户的 KYC 将由 Fireblocks 适用。Fireblocks 是一个公司级服务平台,给予用以迁移、储存和发售数字货币的安全性系统架构,致力于维护数字货币在交易中心、交易商、热钱夹和冷钱包中间的传送。现阶段,Fireblocks 适用 400 多种多样代币总,联接 30 好几个交易中心,为 50 好几家金融业机构给予服务项目。Fireblocks 在 Aave Pro 中加上合规管理和风控系统操纵,以使机构用户在合规管理的状况下参与 DeFi。必须强调的是,Fireblocks 曾因删除了一个钱夹的公钥而起诉。

DeFi 的另一个发展前景是与实际财产紧密结合,尤其是最近 NFT 销售市场的快速发展趋势,让这一方位遭受的关心愈来愈多。现阶段,早已有好几家公司在这个行业开展试着。

Centrifuge 是一家坐落于纽约的互联网金融公司,Centrifuge 能够将房地产业等实际财产以 NFT 的方法质押在智能合约中,从而参与 DeFi 项目。Centrifuge 和 MakerDAO 发售了第一批根据实际财产的 DeFi 财产。Securitize 是一个数据证劵服务平台,专注于联接数据证劵与 DeFi。用户能够根据数据证劵代币总获得稳定币。Aave 小区也进行了根据实际财产的质押借款提议,与房地产业代币总化服务平台 RealT 开展协作,为用户给予房产抵押借款。

DeFi 与实际财产紧密结合也遭遇了许多难题。最先是财产代币总化。财产代币总化授予实际财产更强的流动性和可编程控制器性,但财产代币总化必须处理链上链下的相匹配和协作。次之是管控和市场风险。将房地产业等实际财产开展代币总化会违背许多我国的管控规定。最终是结算难题。假如以数字货币等原生在区块链技术上的财产做为质押,当做到结算门坎时,清算人能够对接抵押物并售卖。假如以实际财产做为质押,结算总结会越来越比较复杂和无法实际操作,乃至很有可能发生抵押物卖不掉的状况。

伴随着 DeFi 的发展趋势,头顶部 DeFi 项目逐渐与流行金融业开展融合,发布对于机构用户的商品。除 Aave Pro 以外,Compound Labs 与 Fireblocks、Circle 协作发布的 Compound Treasury,容许机构用户将美元兑换成 USDC 并获得 4% 的固定利率。

Aave Pro 最立即的功效是为机构用户参与 DeFi 给予了新的安全通道。机构用户能够产生大量资产,吸引住大量用户,拓展 DeFi 项目的覆盖面积,推动全部绿色生态良好发展趋势。从另一方面看来,机构用户也会产生公平公正和去中心化等难题。

现阶段,DeFi 项目在合规、安全系数和买卖高效率等层面还不可以彻底达到机构用户的规定,短期内内难以发生机构用户规模性参与 DeFi 项目。Aave Pro 等商品会促进机构用户参与 DeFi 项目,流行金融业和 DeFi 中间的界线会变模糊不清,彼此之间会出现大量融合。

对于机构用户的 DeFi 商品必须开展 KYC 等认证,这会危害 DeFi 的群体极化,却更合乎管控规定。DeFi 如今处在管控盲点,但早已有愈来愈多的响声规定对 DeFi 开展管控。近日,Uniswap 发布消息称将针对一部分代币总做出限定,被讲解为来源于管控工作压力。这意味着了一种发展趋势,将来头顶部的 DeFi 项目必须在合规管理和抗核查中间作出选择。

发文:郝凯, 任职于 HashKey Capital Research审批:邹传伟,万向区块链顶尖经济师

Meson Network进行数百万美元股权融资,Libertus、Mask Network和Hash Global协同领投:Web3网络带宽贸易市场Meson Network公布进行新一轮数百万美元股权融资,由Libertus、Mask Network和Hash Global协同领投,别的参投机构包含DCG、HashKey Capital、Permanent Ventures、BixinVC、DHVC、Rarestone、LayerX等,国外投资者包含Arweave创办人Sam Williams、Matrix Partners(经伟全世界)GP Josh Hannah、Thomas Bailey、wikiHow创办人Jack Herrick、Ani Banerjee、Cecilia Li、CoinShares首席战略官Meltem Demirors等。此外,前胎投资人Youbi Capital、SevenX Ventures、Zonff Partners、Incuba Alpha再次增加项目投资。

先前信息,Meson Network公布进行90万美金种子轮股权融资,投资人包含Mask Network、Youbi Capital、SevenX 、Zonff Partners 、PAKA、Incuba Alpha、Kernel Ventures等。[2021/6/21 11:35:01]

动态性 | Taraxa与LONGHASH Japan战略合作:据PR TIMES报导,美国硅谷区块链企业Taraxa与LONGHASH Japan达到合作方关联以进到日本销售市场。Taraxa将迅速公布开发者SDK和测网。[2019/4/27]

NiceHash:NiceHash发布消息称,现阶段早已将取款费从0.0005 BTC降低到0.0003 BTC。最少提款额度从0.005 BTC降低到0.003 BTC,提款超出0.1 BTC的花费从提款额度的0.5%降低到提款额度的0.3%。除此之外,更为Coinbase提款调节了新的提款现行政策。挑选Coinbase取款的最少提款额度如今根据API负载动态性调节。当API标准一切正常时,最少提款额度设置为0.002 BTC。当API限定被开启时,系统软件会全自动设定较更高的最少提款额度,以降低API启用的频次并在以后恢复过来。[2018/2/

标签:

区块链热门资讯

深圳区块链电子发票发布三年 总计开票超5八百万张 图为区块链电子发票。(材料图) 国税总局深圳市税务局 供图 区块链电子发票10日迈入在深圳落地式三周年。

2021/8/10 15:30:52通往Web3之途:Filecoin加以太坊 在近期的EthCC 2021交流会上,Protocol Labs创办人Juan Benet开展了演说,论述了为何Filecoin和以太坊的融合,可以推动大家迈向完成Web3的路面。下列为蓝贝壳云储对该演说內容开展的梳理。

2021/8/10 14:48:03原創|商品区块链溯源 法律认可怎样? 做为一种个人信用方式,区块链技术近年来常被用以各种产品溯源。一般觉得,商品的区块链溯源技术性有二项优点:一是可以防止店家给予产品的虚报信息消费者,二是可以为商品供应链管理各连接点信用担保。

2021/8/10 14:25:06 比特币

比特币