DeFi领域暴发:TVL指标值正遭遇三个挑戰_算力

DeFi领域暴发:TVL指标值正遭遇三个挑戰

区块链技术金融业(DeFi)已变成数据加密行业大家最喜欢探讨的话题讨论之一,每月都是有数十个最新项目发布。其知实质,DeFi 应用软件适用建立全自动实行的智能合约,一般来说,这种智能合约有利于数据加密资产的发售、借款、买卖和管理方法。

由于 DeFi 运用所涉及到的范畴很广,大家难以从 DeFi 这一整体定义来考量其选用状况。终究,买卖和借款是二种彻底不一样的实际操作,没什么对比性。为了更好地处理这一难题,业内选用了一个名叫“TVL”(总锁单使用价值,Total Value Locked)的指标值来考量 DeFi 新项目的选用状况。

不论是借款类或是买卖类 DeFi 运用,基本上都必须客户存进数据加密资产(如稳定币)做为质押。DeFi 协议的 TVL 能够简易地了解为,在该运用中全部抵押物的使用价值总数。因而,根据 TVL,我们可以对借款销售市场(如 Aave)和区块链技术交易中心(如 Uniswap)开展较为。

自2019年至今,DeFi 经历了指数级增长。TVL 早已变成考量 DeFi 具体选用状况的规范,也是Coin Metrics(开源系统区块链技术数据信息及剖析新项目)上最重要的指标值之一。在本文中,我要共享一些在计算中危害 TVL 精准度的要素,及其应用这一指标值评定 DeFi 协议时的一些不够。

大家汇总出了阻拦 TVL 变成稳定指标值的三大要素。

协议迅速更新迭代,质押总产量无法计算

区块链技术金融业仍处在发展趋势前期,基本上每日都是有新的协议和应用软件发生,在这种最新项目中,一部分仅仅对现有新项目的传奇,而另一部分则是全新升级的设计方案。在对某条区块链技术开展公司估值时,这条链上安装的新项目越多,公司估值难度系数越高。

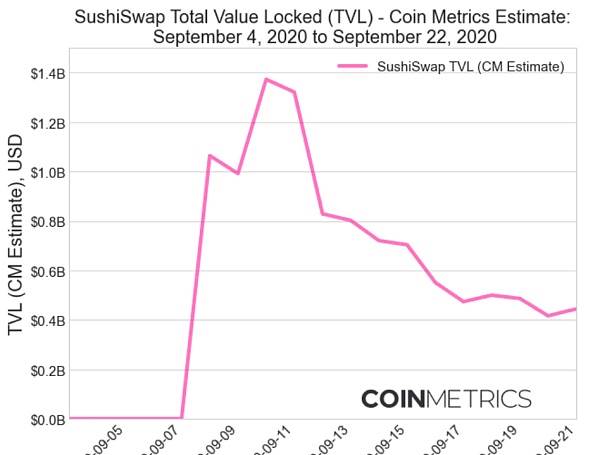

有的DeFi协议在几日内就能筹资数十亿美元的抵押物,一鸣惊人。比如,2020年9月,依据 Uniswap 建立的 Sushiswap,一夜之间,它的 TVL 从几千美元涨到十亿美金之上。

Sushiswap的TVL在9.7飞快增涨 彩色图库:Coin Metrics

怎样表述这类令人震惊的提高?其知实质,DeFi 协议中的激励制度具备较强的透水性。在 Sushiswap 这一事例中,初期就买进其原生态代币总 SUSHI 的客户可能得到 大量盈利,因此 才会出现那么多资产一夜之间注入这一新生儿新项目。

这类激励制度开过先例,很有可能会被自此的成千上万新项目仿效。最新项目持续的发生,要即时、精准地跟踪某一区块链技术上的全部质押基本上是不太可能的。新协议运行的頻率过高,当然会造成 数据信息服务提供商对 TVL 的评定是稍低的。以以太币为例子,要想精确计算以太币的 TVL,数据信息服务提供商务必根据不断地再次评定旧数据信息,来计算新的协议和质押。伴随着新协议的运行变的越来越快,对新项目的 TVL 的估计也就愈来愈无法维持精确了。

除开新协议公布的难题,另一个难题是目前协议也很有可能产生变化。为了更好地将这种转变 列入计算,还务必不断监管目前协议的最新版本和合同布署。比如,Uniswap 早已是第三次迭代更新了,每一个版本号追踪的质押资产都略有不同。因而,Uniswap 的 TVL 是其3个版本号的质押总金额,务必各自多方面评定。

将来,DeFi 很有可能会紧紧围绕一套标准或规范趋于稳定。一旦完成规范化,那麼去计算新协议的便会非常容易得多。但规范化并并不是全能的,由于不可以确保全部协议都能严苛遵循规范。如同我们在ERC20 规范的实行中所见到的,依然有很多必须人力核查的组合发生。因而,在中国短时间,当牵涉到新协议时,DeFi 的规范化不大可能给 TVL 剖析产生质的飞跃。

质押资产各种各样,无法精确标价

DeFi 协议能够适用基本上全部种类的资产做质押。尽管有一些协议限定了质押种类,但也是有许多协议沒有限定。

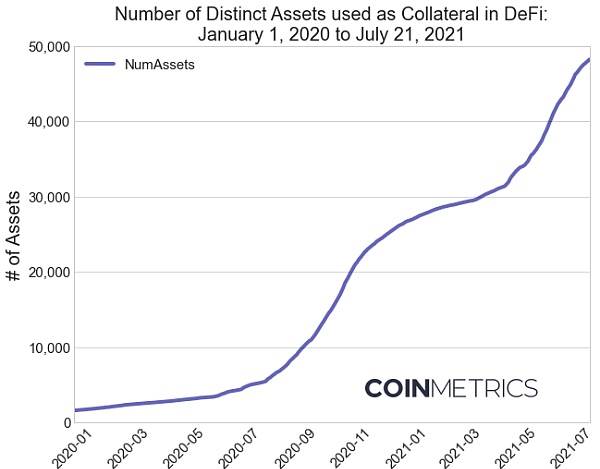

2020.1.1-2021.7.21 DeFi 中可做为质押的资产数量不断提升

数据信息包括Uniswap v1/v2/v3, Sushiswap, Curve, Aave v2, Compound, Maker

这一数据图表中的数据信息不可以体现全部 DeFi 领域的状况,它只包括好多个流行 DeFi 协议的数据信息,并且涉及到的资产种类仅限 ERC20 代币总。即便如此,这一数据信息使我们得到一窥 DeFi 领域内质押类型迅速提高,及其代币总化发展趋势的危害。

质押品种类的巨大经营规模使使用价值估计复杂化。全部这种资产都能够在好几个服务平台开展买卖,从去中心化的、链下的交易中心到区块链技术的、链上的协议。因而,从这种场地搜集价钱数据信息就变成一项艰巨的任务,但又不得不做,由于仅有那样才可以使做为质押的资产能在每一个服务平台根据指数被精确标价。

即便数据信息服务提供商从全部交易场所转化成了指数,也难以依照搜集到的表层使用价值来计算全部数据信息。如同恰当计算数据加密资产总市值的难题一样,DeFi 流通性池中的标价数据信息有被控制的很有可能,这最后会毁坏价值评估的精确性。

资产可不断质押,很有可能反复计算

最终一点,TVL 遭遇的的最细微但最重要的挑戰,是了解质押资产的组成。在评定协议的 TVL 时,大家很有可能会假定质押资产只有在该协议中应用。也就是说,质押资产是被“锁住”的。

殊不知,从 DeFi 销售市场的设计方案看来,这类假定是不正确的。DeFi 可以建立资产衍生产品来完成“再质押”。简易而言,在一个运用中的质押资产能够在另一个运用中应用,还可以在别的运用中应用,依此类推,不断质押。有一些 DeFi 运用专业为适用再质押而设计方案,为客户给予杆杠。虽然这不是哪些新鲜事儿,但它很有可能会危害大家对“锁单”的了解。

简单点来说,在 DeFi 运用中作为质押的一些资产是衍生产品,他们代表了对别的抵押物的目前债务。这引起了乘数效应,能够大幅度提升 TVL 的公司估值,由于“真正”质押的资产和再质押的资产都被计算以内,目前的 TVL 计算方式没法区别这二者。因而,依据协议,质押资产很有可能被反复计算。

为了更好地表明这一点,请看下面的事例:

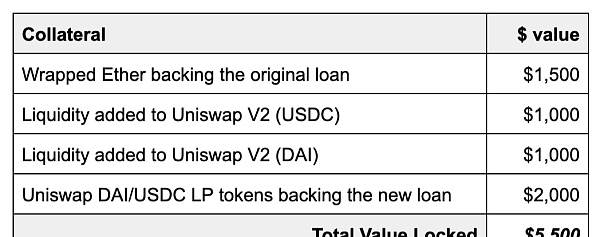

客户将使用价值1500美元的WETH存进 Maker,得到 使用价值1000美金的DAI(质押比例为150%)。

随后客户将新锻造的 DAI 及其使用价值1000美金的 USDC 存进 Uniswap V2的 USDC-DAI 池。做为收益,客户将得到 LP 代币总,代表其在该池流通性的2000美金的股权。

最终,客户能够将这种 LP 代币总再质押到 Maker,得到 另一笔1960美元的 DAI (质押率是102%)。

简易而言,TVL 能够那样计算:

一个更繁杂的方式是,只将1500美元的WETH和1000美金的 USDC 做为“真真正正的”质押,最后 TVL 的计算結果为2500美元。这一方式沒有计算别的质押资产的债务,如 DAI (质押资产造成的借款)和 Uniswap DAI/USDC LP 代币总(代表 Uniswap V2 的 DAI/USDC 流通性的债务)。

这提升了附加的多元性,由于不断的质押为 TVL 值提升了潜在性杆杠。

为了更好地能够更好地表述、适当地考量 DeFi 系统软件,我们可以将 DeFi 资产视作新资产适用证劵(ABS)。ABS 是一种金融衍生产品,代表了对质押资产池的债务。在 DeFi 行业,这种衍生产品为数据加密资产的买卖、借款和管理方法给予了基本。相对性于发售 ABS 的传统式金融系统,DeFi 尝试提升资产清晰度,并完成自动化技术的风险管控。

在这类状况下,TVL 考量的是杆杠销售市场的总经营规模。如同文中上述,TVL 有虚假性,因为它被杆杠产生的乘数效应变大了,价钱敏感性很高,而且欠缺全面性。

出自于之上缘故,在大家自主开展 TVL 公司估值以前,区别真正的质押资产和再质押资产尤为重要的。一样,在协议的当地企业(native units)中跟踪 TVL 也很重要,因为它清除了价钱敏感度,并能够更好地展现了运用的发展趋势现况。除开能够更好地计算 TVL 外,也有另一个潜在性的指标值,它类似 DeFi 的“未强制平仓合同”,但它更简易,这一指标值计算的是适用运用的合同数量,而不是使用价值。

总而言之,TVL(Total Value Locked)看起来简易,其实繁杂。组成 TVL 的3个英语单词各自代表着它现阶段遭遇3个挑戰:

“Total”代表着要跟踪协议的全部版本号,乃至在好几个链(如以太币)及其 Layer2(如Matic、Fantom)上的版本号。

“Value”代表着要为不计其数的能作质押的资产寻找稳定的价钱。

“Locked”实际上是一种不得体的叫法,由于在大部分协议中,流动性速率十分快。这还代表着必须梳理每一项资产中间的联络,以防止反复计算。

DeFi 领域必须结合更强的方式来考量其运用的发展趋势,大家希望着有更强的指标值发生。

创作者:Lucas Nuzzi, Antoine Le Calvez, and Kyle Waters

区块链技术金融业(DeFi)已变成数据加密行业大家最喜欢探讨的话题讨论之一,每月都是有数十个最新项目发布。其知实质,DeFi 应用软件适用建立全自动实行的智能合约,一般来说,这种智能合约有利于数据加密资产的发售、借款、买卖和管理方法。

Sushiswap的TVL在9.7飞快增

标签:

区块链热门资讯

金色发展趋势丨牛市后半场刚运行? BTC2013年牛市行情走势,科学研究能够发觉13年牛市BTC走二顶形状,半年度有一波大幅的调整,调整力度达到80%,很多人都认为牛市告一段落,后边BTC超跌反弹再下降筑底,随后进行新一轮市场行情,价钱从这波调整最低值到牛市端点再涨22倍,而这波大幅调整最少恰好踩下斐波0.5移动平均线。

2021/8/10 19:28:52一文掌握当以太坊进行伦敦硬分叉升级后 以太坊的伦敦升级于8月4日进行,在其中包含了知名的EIP-1559。当真正的ETH被损坏时,大家总算感受到EIP-1559的点燃动能,见到每日都是会有很多的ETH被烧毁。

2021/8/10 19:12:30AMM诸行无常损失的危害:一文掌握参加流动性挖矿怎样择时 关键点汇总: 1.DeFi定义(Decentralized Finance,区块链技术金融业)不断火爆,DEFI中的绿色生态锁住总资产从2020年今年初的6.8亿美金至2021年8月提高至804.1亿美金,现阶段已提高17,700%。

2021/8/10 19:06:14 比特币

比特币