复盘DeFi的2020年 潜力币们是如何跑出来的

如果要给2020年的加密货币领域选几个关键词,那么“DeFi”、“流动性挖矿”定会入选。尽管在这之前,DeFi中诸如去中心化交易所、稳定币、抵押借贷等领域的生态已经比较完善,得益于流动性挖矿,2020年这些项目才正式爆发。

首先从时间线的角度梳理一下2020年DeFi的一些标志性事件。

3月11日-12日,出于对疫情与经济危机的担忧,金融领域避险情绪严重,美元流动性不足,加密货币市场在24小时内下跌超过50%,这一灾难导致大量抵押债仓遭到清算,MakerDAO也因此被告上法庭。由于下跌过快导致的网络拥堵,导致Maker预言机喂价失败,用户无法及时补偿,清算人无法清算,最终有清算人以0 DAI的价格赢得了清算的ETH。

4月,UMA协议宣布推出UMA的新治理代币,并首先在Uniswap上发行。UMA启动于2018年12月,是一个去中心化金融平台,专门提供ERC20的合成代币,可以跟踪其它资产,比如2020年5月推出的跟踪ETH/BTC价格的ETHBTC代币。UMA上线Uniswap的初始价格为0.26美元,最高时上涨超过百倍。因为Uniswap的无需审核与免费上币,加上UMA这样一个知名项目首次在Uniswap上发行(IUO,Initial Uniswap Offering),所带来的的造富神化拉开了IUO的序幕,从此Uniswap成了早期优质山寨币的聚集地。

同样在这一个月,dForce的去中心化借贷协议Lendf.Me遭到黑客攻击,损失价值2500万美元的加密货币。最终在各方通力合作下,黑客归还了对应的资产,也挽回了公众对于DeFi安全的信心。

6月中旬,Compound发行了自己的治理代币COMP,当用户使用Compound存入或者借出资产的时候,同时会获得COMP代币激励。Compound中的总存款在这一个月内,由900万美元上升至12亿美元,总借款由不足100万美元上升至11亿美元。从此,Balancer、Curve等各种DeFi协议纷纷发行自己的治理的治理代币,并开始了流动性挖矿。流动性挖矿的流行也导致以太坊网络的使用上升,以太坊网络的矿工费开始超过比特币。

7月,Yearn发布了治理代币YFI,尽管Andre Cronje(简称AC)再三强调YFI“毫无价值”,但依然获得了投资者的追捧,YFI从上市时的30美元,最高涨至超过4万美元,上涨超过千倍。由于YFI只有30000枚代币,三个池子各一万YFI,每个池子都在一周内挖完。在YFI的代币快速发放完之后,社区对于新一轮代币增发的投票没有通过,因此出现了YFII。YFII的产出选择了类似比特币的减半机制,每周发放量减半,在10周内发放完。之后,又出现了各种各样的仿盘。

8月底,SushiSwap借助Uniswap的流动性,上线后很快获得了大量资金质押。Uniswap的总流动性也在一周内由3亿美元升至20亿美元。随后,大量项目开始采用质押Uniswap LP token的形式挖矿,也出现了Sashimi这样的仿盘。SushiSwap在9月份顺利完成了Uniswap的流动性迁移,成为一个独立的去中心化交易所。

9月,为了应对SushiSwap以及其它项目的流动性迁移,Uniswap也发放了自己的平台币UNI。在UNI发放时,Uniswap对9月前的所有用户进行了奖励,每个账户最低上千美元的空投引爆了当时的热点,也带动了之后热门项目发币空投。Uniswap也展开了流动性挖矿活动,巩固了自己去中心化交易所榜首的位置。延伸阅读:《Uniswap“秋收起义”:狂撒近50亿,满血复活能否持续?》

10月,AC的又一成功项目Keep3r成功上线,仅仅几个小时上涨百倍。Keep3r是一个去中心化的众包网络,用户可以在上面发布工作,并由keeper完成。AC被称为“DeFi之王”,但也经常出现“翻车”的情况,另一项目的代币LBI在暴涨之后,也在一天内暴跌超过99%。延伸阅读:《AC“不讲武德”?多个项目接连翻车,新作能否耗子尾汁》

11月,Cover Protocol重新上线,发行了COVER代币,并开始了护盾挖矿(Shield Mining)。由于Cover对于项目的选择更加灵活,并由自己的代币激励,逐渐积累了数千万美元的资金铸币并提供流动性。但是在12月份,遭受黑客攻击,导致代币可以无限增发,因此Cover只能废除之前的代币,并根据区块时间重新发放。

算法稳定币也在这一个月开始崭露头角,Basis Cash在11月底上线,随后出现了各种各样的算法稳定币仿盘。延伸阅读《详解四类算法稳定币,为何成不稳定的“弹弹币”》

12月,1inch在圣诞节这一天发行了自己的代币1INCH。在1inch第一次公布代币分配方案后,社区对于其旗下Mooniswap提供流动性的预挖只有2%总代币的奖励表示了极大的不满,几个月后,在代币发放之前,1inch的发放规则将预挖阶段的奖励由线性释放改为了一次性发放,并增加了几个ETH交易对的流动性奖励。即使前期有很多不满,在1INCH发放之后,用户也对数千美元的奖励表示真香。

下面看一下这一年内的数据变化。

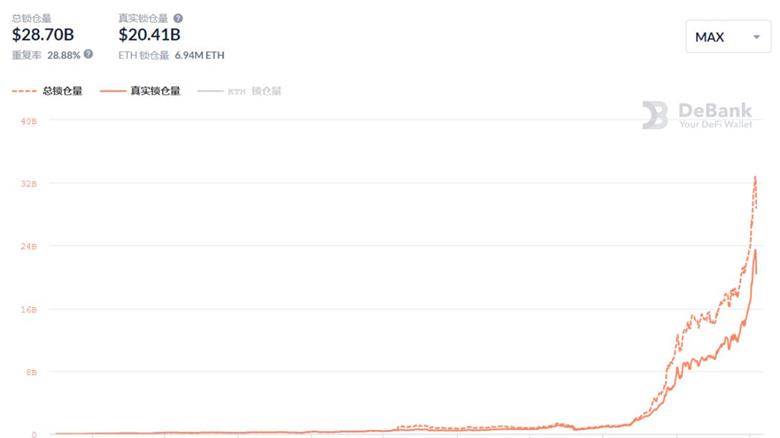

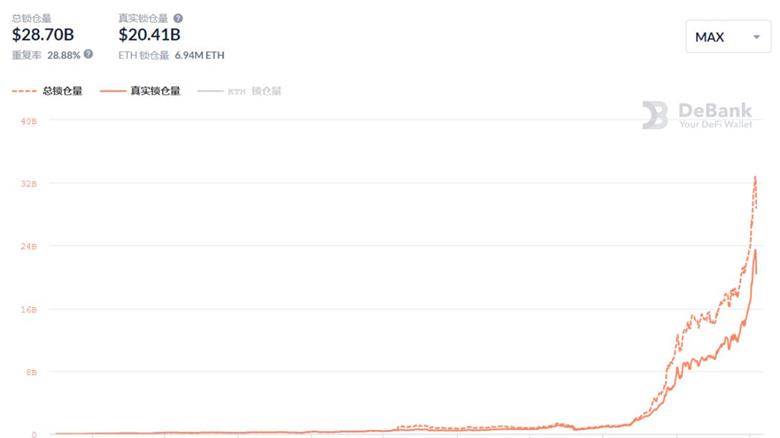

总锁仓量增加29倍

虽然2019年的DeFi已经趋近完善,但流动性挖矿的兴起,才吸引用户将大量资金由交易所转移到链上。2019年底,以太坊上的总锁仓量仅仅只有7.77亿美元;到2020年底,这一数字上升至了234亿美元,增加了29倍。

目前锁仓量排名前几的项目Maker、Uniswap、Compound、Aave都在2020年以前就已经存在,得益于流动性挖矿与加密货币的整体上涨,DeFi在2020年整体爆发,锁仓数据上升数十倍。

锁仓最多的ERC20代币为WBTC,因为跨链技术的成熟,比特币锚定币也在2020年快速发展。相关阅读:《DeFi乘风破浪,锚定BTC元气满满》

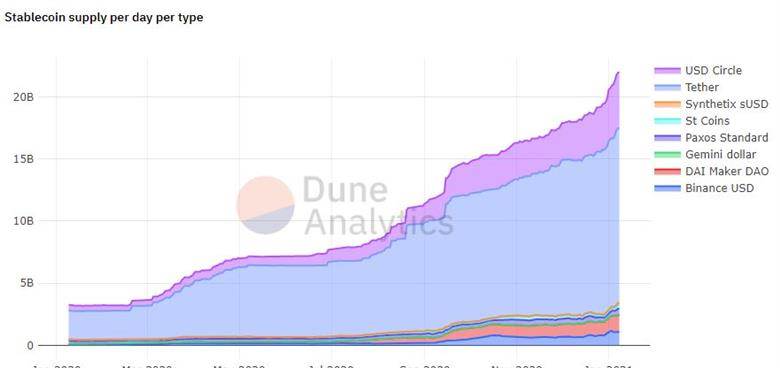

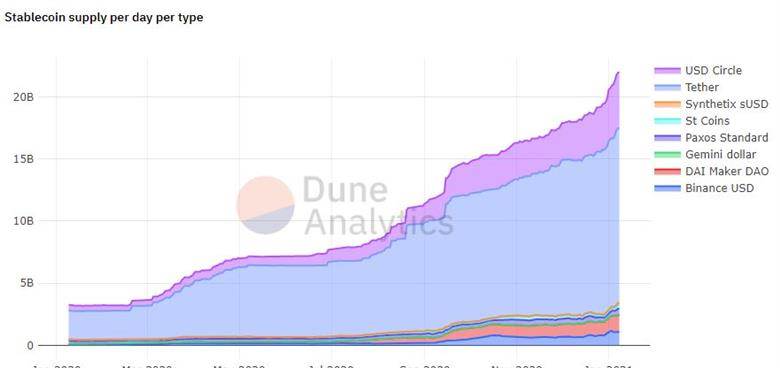

稳定币总市值已超300亿美元

目前,稳定币的流通市值已经超过300亿美元,其中USDT、USDC、DAI排名前三。

2020年底,以太坊上的稳定币市值达到204亿美元,而2019年底只有34.2亿美元,增长496%。DAI的市值由第六升至第三,而PAX的市值由第三降至第五;BUSD在币安的支持下,发行量由2600万升至10.77亿,排名升至第四位。

3.12之时,由于抄底需求激增,场内稳定币不足,国内USDT兑人民币的溢价达到10%,之后USDT一路增发,溢价下降,直至目前的负溢价。 近期PANews也在文章回溯2020年稳定币进程:交易飙涨183%,使用场景分野详细讲解了2020年的稳定币进程。

抵押借贷

截至2020年底,以太坊中抵押借贷平台的总借款量为36.8亿美元。而一年前,Maker与Compound的总借款量只有9228万美元,这两个平台的借款量在这一年里增加了32倍。

借款量前三的Compound、Maker、Aave(原ETHLend)都已运行多年,而位于第四与第五位的Cream、ForTube都得益于流动性挖矿,实现了冷启动。

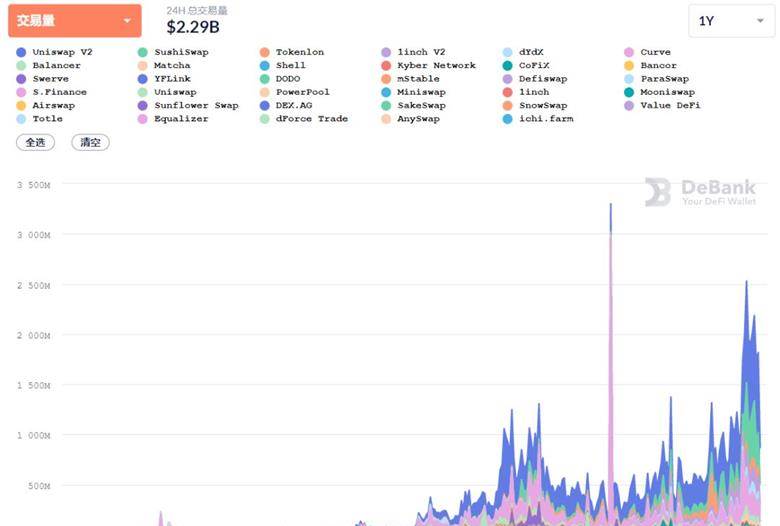

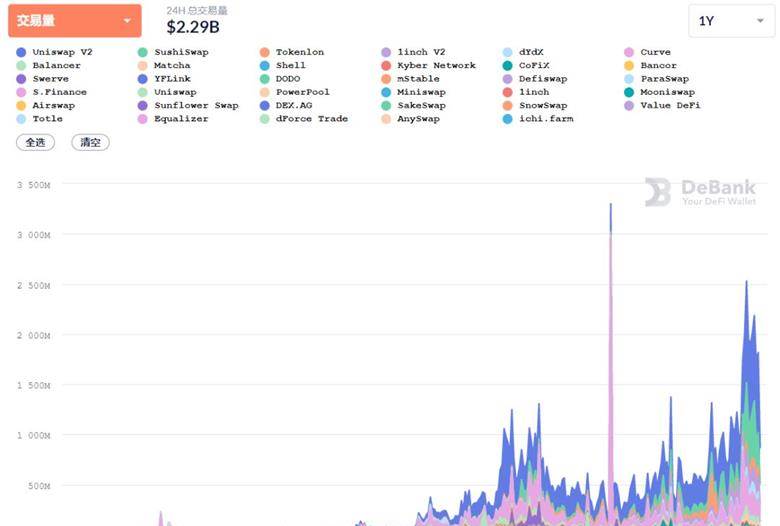

去中心化交易所

目前交易量排名前五的去中心化交易所Uniswap v2、SushiSwap、1inch v2、Tokenlon、Curve都在2020年完成了发币。在吸引了流动性之后,交易量比前一年提高了很多。2019年底,所有的去中心化交易所每天的交易量之和只有几百万美元,而2020年底升至10亿美元左右。

Uniswap在2020年发布了v2版本,改变了原来只能和ETH建立交易对的情况,使ERC20代币之间都可以自由建立交易对;支持闪电贷,实现零成本套利;支持USDT、BNB这类不标准的ERC20代币......Uniswap通过这些改变巩固了自己的地位,v2版本的流动性也在今年6月超过了v1版本。据称,Uniswap正在开发v3版本,到时候将采用ZK rollup扩展方案,实现限价单,防止抢先交易,UNI持有人分配交易费。

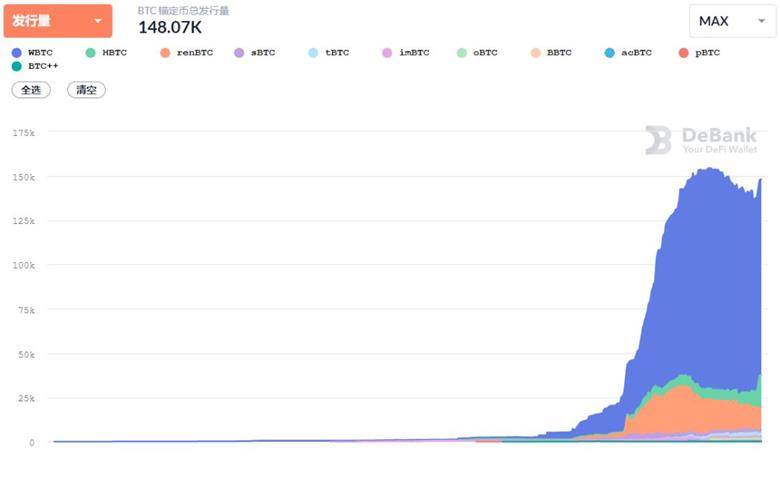

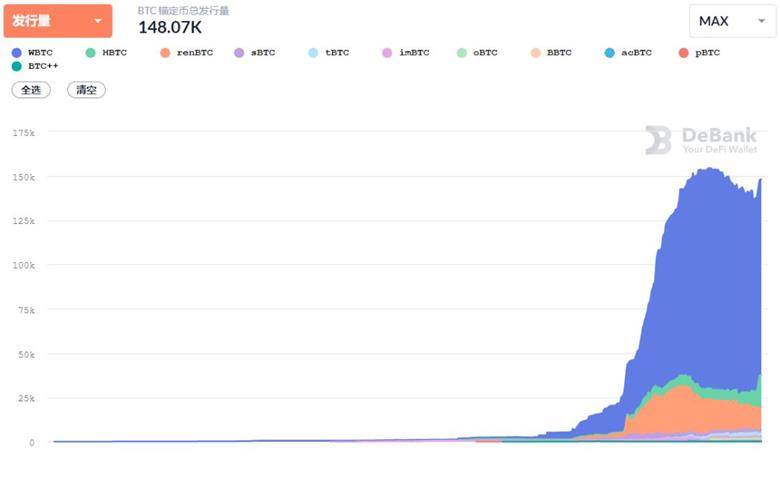

跨链资产

比特币锚定币由2019年的1039枚增加至141752枚,上升135倍。比特币占据加密货币市场份额的68%,直到2020年才得以在以太坊链上得以大量应用。Compound等流动性挖矿项目使以太坊对资产的需求大大增加,比特币无疑也是最优质的加密资产之一。3.12之后,MakerDAO增加了WBTC作为DAI的抵押品,以增加自身的稳健性,在市场下跌时有更多的途径可以作为保证金借DAI。

另一方面,去中心化地发行比特币锚定币的技术在2020年才得以成熟。Ren Protocol依靠这项技术发行的renBTC,成为最大的去中心化发行的比特币锚定币,REN的价格也在这一年里上涨超过10倍。

合成资产

合成资产这一市场目前并不是很大,但有很大的发展空间。除了Synthetix之外,UMA、Mirror Protocol等也赢得了比较好的发展。Mirror Protocol中已经实现对现实中股票进行合成。

除了去中心化地合成股票之外,中心化交易所FTX也推出了股权通证产品,上线了包括特斯拉、谷歌、苹果等公司股票的代币。

如何实现现实资产的通证化一直是加密货币领域的一个问题,其中涉及政策、法律等方面的条款,这也是Aave、MakerDAO等头部DeFi项目未来最主要的发展方向之一。若能将房产抵押在MakerDAO中借DAI,将极大的增强DAI的发行量。

总结

DeFi不是从2020年才开始,但2020年是DeFi爆发的元年。通过流动性挖矿向用户分发自己的治理代币,可以很容易地获得更多用户。流动性挖矿不仅可以用在DeFi中,也可以用在其它领域,如NFT拍卖平台Rarible将代币分发给了用户。虽说流动性挖矿给项目的冷启动带来了机会,但是市场也愿意给愿意深耕的项目以更多的机会,目前大多数头部DeFi项目都已运行多年。

在这一年里,DeFi领域实现了一些比较关键的技术,如去中心化比特币锚定币的发行、股票的通证化等。但还有值得努力的地方,比如将房产等现实资产带入加密货币领域,进行抵押借贷,这也是比现有市场更广阔的方向。

如果要给2020年的加密货币领域选几个关键词,那么“DeFi”、“流动性挖矿”定会入选。尽管在这之前,DeFi中诸如去中心化交易所、稳定币、抵押借贷等领域的生态已经比较完善,得益于流动性挖矿,2020年这些项目才正式爆发。

首先从时间线的角度梳理一下2020年DeFi的一些标志性事件。

3月11日-12日,出于对疫情与经济危机的担忧,金融领域避险情绪严重,美元流动性不足,加密货币市场在24小时内下跌超过50%,这一灾难导致大量抵押债仓遭到清算,MakerDAO也因此被告上法庭。由于下跌过快导致的网络拥堵,导致Maker预言机喂价失败,用户无法及时补偿,清算人无法清算,最终有清算人以0 DAI的价格赢得了清算的ETH。

4月,UMA协议宣布推出UMA的新治理代币,并首先在Uniswap上发行。UMA启动于2018年12月,是一个去中心化金融平台,专门提供ERC20的合成代币,可以跟踪其它资产,比如2020年5月推出的跟踪ETH/BTC价格的ETHBTC代币。UMA上线Uniswap的初始价格为0.26美元,最高时上涨超过百倍。因为Uniswap的无需审核与免费上币,加上UMA这样一个知名项目首次在Uniswap上发行(IUO,Initial Uniswap Offering),所带来的的造富神化拉开了IUO的序幕,从此Uniswap成了早期优质山寨币的聚集地。

同样在这一个月,dForce的去中心化借贷协议Lendf.Me遭到黑客攻击,损失价值2500万美元的加密货币。最终在各方通力合作下,黑客归还了对应的资产,也挽回了公众对于DeFi安全的信心。

6月中旬,Compound发行了自己的治理代币COMP,当用户使用Compound存入或者借出资产的时候,同时会获得COMP代币激励。Compound中的总存款在这一个月内,由900万美元上升至12亿美元,总借款由不足100万美元上升至11亿美元。从此,Balancer、Curve等各种DeFi协议纷纷发行自己的治理的治理代币,并开始了流动性挖矿。流动性挖矿的流行也导致以太坊网络的使用上升,以太坊网络的矿工费开始超过比特币。

7月,Yearn发布了治理代币YFI,尽管Andre Cronje(简称AC)再三强调YFI“毫无价值”,但依然获得了投资者的追捧,YFI从上市时的30美元,最高涨至超过4万美元,上涨超过千倍。由于YFI只有30000枚代币,三个池子各一万YFI,每个池子都在一周内挖完。在YFI的代币快速发放完之后,社区对于新一轮代币增发的投票没有通过,因此出现了YFII。YFII的产出选择了类似比特币的减半机制,每周发放量减半,在10周内发放完。之后,又出现了各种各样的仿盘。

8月底,SushiSwap借助Uniswap的流动性,上线后很快获得了大量资金质押。Uniswap的总流动性也在一周内由3亿美元升至20亿美元。随后,大量项目开始采用质押Uniswap LP token的形式挖矿,也出现了Sashimi这样的仿盘。SushiSwap在9月份顺利完成了Uniswap的流动性迁移,成为一个独立的去中心化交易所。

9月,为了应对SushiSwap以及其它项目的流动性迁移,Uniswap也发放了自己的平台币UNI。在UNI发放时,Uniswap对9月前的所有用户进行了奖励,每个账户最低上千美元的空投引爆了当时的热点,也带动了之后热门项目发币空投。Uniswap也展开了流动性挖矿活动,巩固了自己去中心化交易所榜首的位置。延伸阅读:《Uniswap“秋收起义”:狂撒近50亿,满血复活能否持续?》

10月,AC的又一成功项目Keep3r成功上线,仅仅几个小时上涨百倍。Keep3r是一个去中心化的众包网络,用户可以在上面发布工作,并由keeper完成。AC被称为“DeFi之王”,但也经常出现“翻车”的情况,另一项目的代币LBI在暴涨之后,也在一天内暴跌超过99%。延伸阅读:《AC“不讲武德”?多个项目接连翻车,新作能否耗子尾汁》

11月,Cover Protocol重新上线,发行了COVER代币,并开始了护盾挖矿(Shield Mining)。由于Cover对于项目的选择更加灵活,并由自己的代币激励,逐渐积累了数千万美元的资金铸币并提供流动性。但是在12月份,遭受黑客攻击,导致代币可以无限增发,因此Cover只能废除之前的代币,并根据区块时间重新发放。

算法稳定币也在这一个月开始崭露头角,Basis Cash在11月底上线,随后出现了各种各样的算法稳定币仿盘。延伸阅读《详解四类算法稳定币,为何成不稳定的“弹弹币”》

12月,1inch在圣诞节这一天发行了自己的代币1INCH。在1inch第一次公布代币分配方案后,社区对于其旗下Mooniswap提供流动性的预挖只有2%总代币的奖励表示了极大的不满,几个月后,在代币发放之前,1inch的发放规则将预挖阶段的奖励由线性释放改为了一次性发放,并增加了几个ETH交易对的流动性奖励。即使前期有很多不满,在1INCH发放之后,用户也对数千美元的奖励表示真香。

下面看一下这一年内的数据变化。

总锁仓量增加29倍

虽然2019年的DeFi已经趋近完善,但流动性挖矿的兴起,才吸引用户将大量资金由交易所转移到链上。2019年底,以太坊上的总锁仓量仅仅只有7.77亿美元;到2020年底,这一数字上升至了234亿美元,增加了29倍。

目前锁仓量排名前几的项目Maker、Uniswap、Compound、Aave都在2020年以前就已经存在,得益于流动性挖矿与加密货币的整体上涨,DeFi在2020年整体爆发,锁仓数据上升数十倍。

锁仓最多的ERC20代币为WBTC,因为跨链技术的成熟,比特币锚定币也在2020年快速发展。相关阅读:《DeFi乘风破浪,锚定BTC元气满满》

稳定币总市值已超300亿美元

目前,稳定币的流通市值已经超过300亿美元,其中USDT、USDC、DAI排名前三。

2020年底,以太坊上的稳定币市值达到204亿美元,而2019年底只有34.2亿美元,增长496%。DAI的市值由第六升至第三,而PAX的市值由第三降至第五;BUSD在币安的支持下,发行量由2600万升至10.77亿,排名升至第四位。

3.12之时,由于抄底需求激增,场内稳定币不足,国内USDT兑人民币的溢价达到10%,之后USDT一路增发,溢价下降,直至目前的负溢价。 近期PANews也在文章回溯2020年稳定币进程:交易飙涨183%,使用场景分野详细讲解了2020年的稳定币进程。

抵押借贷

截至2020年底,以太坊中抵押借贷平台的总借款量为36.8亿美元。而一年前,Maker与Compound的总借款量只有9228万美元,这两个平台的借款量在这一年里增加了32倍。

借款量前三的Compound、Maker、Aave(原ETHLend)都已运行多年,而位于第四与第五位的Cream、ForTube都得益于流动性挖矿,实现了冷启动。

去中心化交易所

目前交易量排名前五的去中心化交易所Uniswap v2、SushiSwap、1inch v2、Tokenlon、Curve都在2020年完成了发币。在吸引了流动性之后,交易量比前一年提高了很多。2019年底,所有的去中心化交易所每天的交易量之和只有几百万美元,而2020年底升至10亿美元左右。

Uniswap在2020年发布了v2版本,改变了原来只能和ETH建立交易对的情况,使ERC20代币之间都可以自由建立交易对;支持闪电贷,实现零成本套利;支持USDT、BNB这类不标准的ERC20代币......Uniswap通过这些改变巩固了自己的地位,v2版本的流动性也在今年6月超过了v1版本。据称,Uniswap正在开发v3版本,到时候将采用ZK rollup扩展方案,实现限价单,防止抢先交易,UNI持有人分配交易费。

跨链资产

比特币锚定币由2019年的1039枚增加至141752枚,上升135倍。比特币占据加密货币市场份额的68%,直到2020年才得以在以太坊链上得以大量应用。Compound等流动性挖矿项目使以太坊对资产的需求大大增加,比特币无疑也是最优质的加密资产之一。3.12之后,MakerDAO增加了WBTC作为DAI的抵押品,以增加自身的稳健性,在市场下跌时有更多的途径可以作为保证金借DAI。

另一方面,去中心化地发行比特币锚定币的技术在2020年才得以成熟。Ren Protocol依靠这项技术发行的renBTC,成为最大的去中心化发行的比特币锚定币,REN的价格也在这一年里上涨超过10倍。

合成资产

合成资产这一市场目前并不是很大,但有很大的发展空间。除了Synthetix之外,UMA、Mirror Protocol等也赢得了比较好的发展。Mirror Protocol中已经实现对现实中股票进行合成。

除了去中心化地合成股票之外,中心化交易所FTX也推出了股权通证产品,上线了包括特斯拉、谷歌、苹果等公司股票的代币。

如何实现现实资产的通证化一直是加密货币领域的一个问题,其中涉及政策、法律等方面的条款,这也是Aave、MakerDAO等头部DeFi项目未来最主要的发展方向之一。若能将房产抵押在MakerDAO中借DAI,将极大的增强DAI的发行量。

总结

DeFi不是从2020年才开始,但2020年是DeFi爆发的元年。通过流动性挖矿向用户分发自己的治理代币,可以很容易地获得更多用户。流动性挖矿不仅可以用在DeFi中,也可以用在其它领域,如NFT拍卖平台Rarible将代币分发给了用户。虽说流动性挖矿给项目的冷启动带来了机会,但是市场也愿意给愿意深耕的项目以更多的机会,目前大多数头部DeFi项目都已运行多年。

在这一年里,DeFi领域实现了一些比较关键的技术,如去中心化比特币锚定币的发行、股票的通证化等。但还有值得努力的地方,比如将房产等现实资产带入加密货币领域,进行抵押借贷,这也是比现有市场更广阔的方向。

数据复盘:火币主力短多获利出局,当前或有新动作:AlCoin PRO版K线主力大单统计显示:7月7日凌晨左右,火而BTC当季合约累计成交15笔,共计3856.77万美元大额委托买单,这一过程Al-PD-持仓差值为较高绿柱,即持仓增加明显,可判断或为主力开多。 \n7月9日晚间,该合约累计成交8笔,1883.35万元大额委托卖单,这一过程Al-PD-持仓差值为较高红柱,即持仓减少明显,可判断或为主力平多。 \n可见,火币主力短多获利出局。刚刚该合约主力大单成交频繁,或有新动作。[2020/7/10]

主力数据复盘:大量主力恐慌性平空买入推高了价格:AICoin PRO版K线主力数据显示,在此轮拉升中,多个平台都出现了大量的大额买入平空单,大量的买入推高了价格。 \n最先是火币BTC季度合约在28日17:00~19:00中短时挂起7笔,共计2333.19万美元大额委托买单并成交,买入均价9211美元。成交后,价格开始拉升。 \n20:50~22:50,OKEx BTC季度合约短时挂起25笔,共计6284.92万美元的大额委托买单并成交,买入均价9494.9美元。 \n05:15,BitMEX XBT永续合约市价主力市价买入1000万美元,买入价格9445.5美元,滑点41,价格向上插针至9523美元。不久后价格再度拉升至最高9629美元。 \n结合AI秒级持仓量分析,以上大部分买单成交后,持仓量均下降明显,可判断大部分均为买入平空单。 \n可见,大量主力恐慌性的平空买入推高了价格。[2020/5/29]

主力大单跟踪复盘:暴跌前现货大单卖出接近4000 BTC:AICoin PRO版K线主力大单统计显示:在3月6日16:00~3月8日凌晨横盘阶段,火币及OKEx BTC现货交易对大单卖出总计20笔,共计3770.98BTC。大单买入仅5笔,总成交363.82 BTC,成交差-3407.16BTC。3月8日凌晨,比特币下跌,今天晚间继续下挫,截至目前已跌超8%。[2020/3/9]

标签:

区块链热门资讯

1月12日,yearn.finance (YFI)创始人 Andre Cronje 就昨日部署的 SushiswapV2 IL Protection (SLP)合约解释称,SushiswapV2 的无常损失保护和单边 LP 机制的核心概念类似于 yswap 的原始迭代版本,即存入资产,并将该资产的价值引入系统,此处的核心区别在于,该资产不是与美元挂钩。

2021/1/12 14:27:24到了 2021 年,几乎没人会再质疑“美国对加密行业的监管积极性与影响力远超其他国家”这一事实。而在近一两个月内,美国各类监管机构针对加密行业频出新政或动作不断。这些举措背后的意图将影响每一个项目方和投资者。跟进、了解和把握美国监管态度,以此降低未来的不确定性,也正成为从业者的“必要生存技能”。

2021/1/12 14:27:19本文原文来自Ben Edgington,他是ConsenSys的Ethereum 2.0客户端Teku的首席产品负责人,并且也是Ethereum 2.0的长期开发者。本文主要介绍以太坊2.0在2021年的目标,可以看到信标链开启之后,以太坊2.0还有哪些进程。 以下为文章原文,金色财经整理,有所删改。 1492年,哥伦布认为他已经到达了东印度群岛。

2021/1/12 14:27:14Fair Launch(公平启动)将流动性挖矿带到了一个新的高度。正如其名字所言,流动性挖矿通过向参与者分发管理代币是他们持有协议的“股份”。从传统金融的角度来看,流动性挖矿可谓十分慷慨,因为这就好比社交媒体公司给予KOL或者特斯拉给予早期顾客公司股份。 然而,当流动性挖矿焕发生机之时,公平启动的出现却另辟蹊径,它要求代币将百分之百分发给社区。

2021/1/12 14:27:031492年,克里斯托弗·哥伦布(Christopher Columbus)认为他已经到达了东印度群岛。 实际上,他碰巧踏上了一个惊人的新世界。 有时候,经过艰辛的旅程后,最好盘点一下并重新计划。 抓住和利用展现自己的新机会。 这就是在2021年初,以太坊2.0所处的位置。在今年年初,我们致力于完成交付Eth2信标链,并于最近实现了它。

2021/1/12 14:26:58原标题:以太坊应该对标啥? 去年的最后一天,我和debank的hongbo在微信上聊天,他说:“2021年我预估是比特币的最后一波FOMO。” 我心里咯噔一跳。从来没听过这个说法,但是我隐隐觉得他是对的,甚至不少朋友之前也想过这种可能,但是大家没说出来。

2021/1/12 14:26:53 比特币价格·比特币行情

比特币价格·比特币行情