锁仓破两亿美金,barnbridge要想处理defi收益率起伏难题

中国北京时间 10 月 19 日 8:00,混合开发层次衍生产品协议书 Barnbridge(BOND) 宣布发布流通性挖币,截止 22 日 12:40,该新项目锁住财产提升 2 亿美金大关,做到 203333277.51 美金。

早在 10 月 17 日,Coinbase Custody 官方网也已公布将考虑到为 39 数字货币出示托管服务,这在其中就会有 Barnbridge 的影子。

说白了「混合开发层次衍生产品协议书」究竟是什么?Barnbridge 有哪些独到之处?怎样参加 BOND 挖币? Odaily 星球日报近期访谈来到 Barnbridge 创始人 Tyler Ward,融合大家的本人了解,试着以更加通俗化的語言一一解释这种难题。

最先使我们撇开「混合开发等级分类衍生产品协议书」这句话绕口的修饰语,尝试为 Barnbridge 换一个更易了解的界定。从该新项目要想处理的难题而言,Barnbridge 可称之为一款 对于区块链技术金融业(DeFi)的风险激光切割专用工具。

必须留意的是,Barnbridge 自身并不立即出示收益,新项目聚焦点取决于对风险及收益的管理方法——仅仅风险激光切割,而不是风险清除,由于从实质上而言,风险由销售市场决策,人为因素干涉只有在一定水平上迁移、分散化风险,但没法彻底解决风险。

Barnbridge 在市场研究报告中详细介绍了此项目地企业愿景。当今,60% 的全世界负债收益率不上 1%,超出 15 亿美元的全世界负债收益率为负数;此外,锁住在区块链技术金融业(DeFi)销售市场内的资产总金额已自今年初的数亿美元升高至百亿美元,且各种 DeFi 运用出示的年化收益率收益率(APY)要遥远高过传统式金融系统(TradFi)。Barnbridge 分辨,资产自 TradFi 迁移向 DeFi 已经是必然趋势。

[Bitget一键跟单第二十期“明星交易员”公布]据官方消息,Bitget今日公布了一键跟单的第二十期明星交易员:币圈老吴。该交易员在平台累计交易笔数105笔,累计跟随人数230人,累计收益率1547.44%。近三周数据:总收益3614.13USDT,收益率1547.44%,胜率90.48%。据介绍,币圈老吴,2008-2016年,在上海期货交易所做培训讲师,外汇期货最高峰时近千用户进行实盘跟单交易,操盘跟单最高资金达2亿,最高波段22连胜。2016年-2019年入场BTC、ETH现货,年均年化率130%-160%翻仓4倍。2019年6月离开期货交易所,正式转战币圈合约及现货交易。

这种 TradFi 资产的风险喜好不尽相同,一些风险趋向更强的资产很有可能会更快的融入 DeFi,他们想要担负更高的风险,以博得高些的收益;另一部分更加传统的资产则是宁可舍弃更高的增涨机遇,还要为其项目投资获得一定的安全防范措施。殊不知在当今的 DeFi 销售市场,从开始质押贷款到获取收益的全部步骤内,所有销售市场风险只有由投资人独自一人担负。这在一定水平上阻拦了第二类 TradFi 投资人的进场。

对于这一难题,Barnbridge 尝试以发售衍生产品的方法,对项目投资的收益及风险开展激光切割。实际来讲, Barnbridge 将发售二种不一样的金融衍生产品:智能收益债券(Smart Yield Bonds)、智能 Alpha 债券(Smart Alpha Bonds)。

[币赢CoinW 8月7日17:00在DeFi专区上线FXC/USDT交易对]据官方消息,币赢CoinW于8月7日17:00在DeFi专区上线FXC/USDT交易对,并开启“充值送FXC,-0.1% Maker费率”活动。 据悉,Flexa是首个专为加密货币消费者创建的线上/线下购物APP。Flex网络协议(FNP)是一种新型开放式协议,旨在帮助加密货币通过钱包在到全球商店内完成付款。Flexacoin是一种ERC-20代币,在Flex网络平台可用于抵押分红,以提供平台交易吞吐量。此外,持币者可获得折扣和会员限定福利。

智能收益债券

智能收益债券关键用以激光切割财产的收益率起伏风险。举个事例来表明:

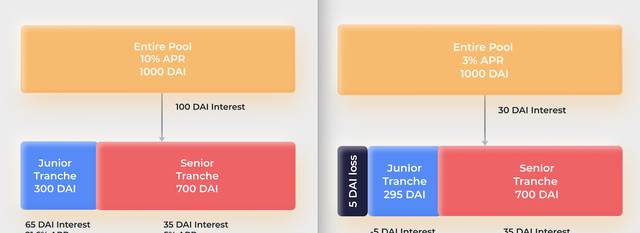

假定某一 DeFi 运用内的质押贷款总资产为 1000 DAI,年化收益率收益率(APY)不固定不动。 理论上,全部质押贷款财产能够激光切割为两一部分:700 DAI 归于 Senior 一部分(下面的图鲜红色地区,风险趋向更低),收益率固定不动为 5%;300 DAI 归于 Junior(下面的图深蓝色地区,风险趋向高些)一部分,收益率不固定不动。 那样做的益处是:

倘若该运用最后的 APY 可做到 10%,那麼年化收益率收益将为 100 DAI,在其中 Senior 一部分将取得 700 * 5%= 35 DAI,Junior 一部分可取得 75 DAI,相比于 300 DAI 的本钱,收益率达到 21.6%。 倘若该运用最后的 APY 仅有 3%,那麼年化收益率收益将为 30 DAI,在其中 Senior 一部分仍将取得 700 * 5%= 35 DAI,Junior 一部分则必须弥补亏本的 5 DAI。

[分析 | 去中心化交易所上存在机器人利用提高 gas 费获得优先订单的模式进行套利]美国康奈尔大学的研究人员通过对去中心化交易所上套利机器人的研究发现,这些套利机器人可以像传统交易市场上的高频交易者一样,利用去中心化交易所部分弱点,获得套利收益。康奈尔大学的研究人员在一篇论文中指出,这些套利机器人通过抬高交易 gas 费的方式获得优先的区块位置和订单的优先执行,从而使得当普通交易者在于机器人进行对手交易时处于劣势。该研究同时指出,这种提高交易费获得优先交易订单的做法也会给区块链共识层的安全性带来系统风险。

这样一来,更加传统资产能够挑选项目投资 A 一部分,平稳取得 5% 的收益;而更加激进派的资产则能够挑选 B 一部分,以更小的资金投入,去博得更高的收益。

智能 Alpha 债券

智能 Alpha 债券关键用以激光切割代币自身的价钱起伏风险,其基本原理与智能收益债券相近,仅仅目标由收益率变成了财产自身的价钱。Tyler 就这一举动了个事例:

假定 1 枚 ETH 的价钱为 100 美金; 理论上,大家還是能够将这枚 ETH 激光切割平等的两一部分,两一部分的初始使用价值均为 50 美金。 Senior 一部分(风险喜好更低)的 50 美金将担负 30% 的价钱起伏;Junior(风险趋向高些)一部分的 50 美金则将担负 70% 的价钱起伏。 当这枚 ETH 涨至 110 美金,此刻 Senior 一部分能取得的收益为 (110 - 100) * 30% = 3 美金,而 Junior 一部分则能够取得 7 美金的收益;相反,当财产出現下挫时,Senior 所要承担的亏本也会更小。 这样一来,客户能够依据自身的风险喜好,做出更合适自身的投资项目。就算销售市场出現暴跌,Senior 一部分也可以在相对性实际意义上挽救大量的成本费,而针对挑选 Junior 一方的投资人来讲,实际上实质上是为自己的投资项目加了个杆杠。

[动态 | MakerDAO在DeFi领域的市场份额跌至56%]MakerDAO是以太坊区块链的去中心化自治平台,它在DeFi领域的主导地位继续下降。根据DeFi Pulse提供的数据,MakerDAO在DeFi领域的市场份额正滑向50%,相比之下,2019年初其市场份额为90%。锁定在DeFi中的总值中,只有56%属于存入MakerDAO的加密货币。8月22日发布的Defiant报告认为,Maker的市场主导地位下降是利率上升和竞争的结果。(Cryptoglobe)}

不论是智能收益债券還是智能 Alpha 债券,每一个风险层级(Senior 或 Junior)都将被 ERC-20 代币化,可做为单独的数字货币开展买卖。投资人能够依据不一样的风险喜好对外直接投资相对性应的代币,还可以根据售出代币的方法迅速撤出销售市场。有关这一点,Tyler 称代币的买卖将以相近养金鱼的鱼缸的方法运行,Senior 投资人仍可挑选一部分买进 Junior 代币,以调节自身的风险构造。现阶段,Barnbridge 的智能收益债券及智能 Alpha 债券均还未宣布发布,大家将在商品落地式后第一时间使用,为您产生大量关键点。

细心整理收益债券和 Alpha 债券的设计方案可发觉,实质上销售市场风险并沒有被清除,仅仅随着着收益被激光切割、脱离、迁移了。 值得一提的是,除销售市场风险外,DeFi 销售市场还存有着另一项绝不容忽视的风险要素——合同风险。

有关合同风险难题,Tyler 表明 Barnbridge 已在技术工程师 Atpar 的协助下开展了多次内部控制审计,除此之外第三方组织 Hacken 也顺利完成了对该新项目智能合同的单独财务审计。

有关集成化 DeFi 协议书的合同风险难题,Tyler 表明,假如集成化协议书不成功,那麼 Barnbridge 的衍化财产池当然也会无效。Barnbridge 现阶段已经观查是不是可根据区块链技术商业保险新项目 Nexus 或 DeFi 风险管理方法服务提供商 Cozy Finance 来减轻这一难题。在最开始的环节,Barnbridge 总是挑选与头顶部 DeFi 新项目集成化。

挖币吗盆友?

以上文上述,Barnbridge(BOND) 流通性挖币已于 10 月 19 日宣布打开。BOND 的流通性共分成两一部分:收益耕种(Yield Farming)及其流通性池激励计划(Liquidity Pool Incentivization)。

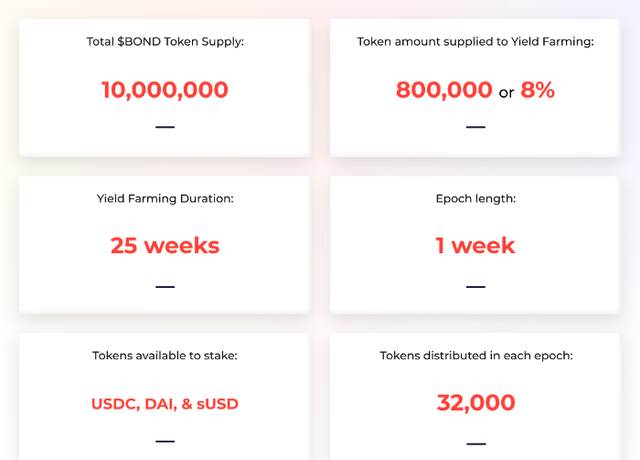

1. 收益耕种:

适用货币:USDC、DAI、sUSD;

开始时间:10 月 19 日 8:00;

延迟时间:25 周;

可挖总产量:80 万枚(总供货 1000 万枚,占有率 8%);

每星期释放出来总数:32000 枚。

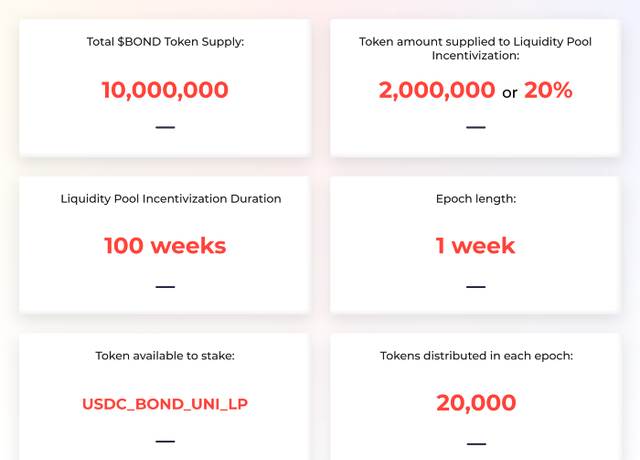

2. 流通性池激励计划:

开始时间:收益耕种首周完毕后打开;

延迟时间:100 周;

可挖总产量:200 万枚(总供货 1000 万枚,占有率 20%);

每星期释放出来总数:20000 枚。

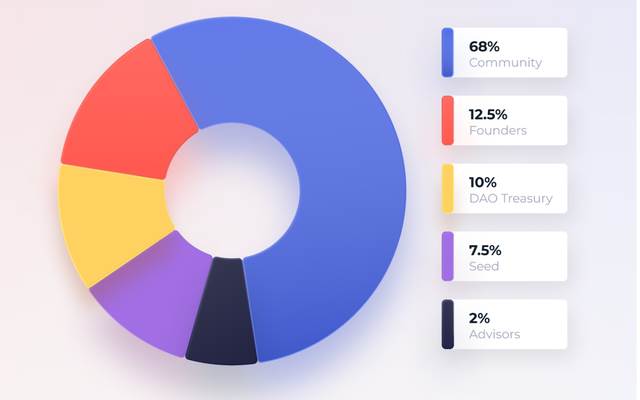

3. 代币分派:

所属小区(含流通性挖币):68%;

所属 DAO 保险库:10%;

所属创办人、初期投资人及咨询顾问:22%(12.5% 7.5% 2%),分 100 周线形开启,每星期开启 22000 枚。

2020年 9 月,BarnBridge 公布完成了 100 万美金(10 万由创办精英团队注资)的种子轮股权融资,投资人包含 Fourth Revolution Capital、ParaFi Capital、Synthetix 创办人 Kain Warwick、Aave 创办人 Stani Kulechov、DARMA Capital 管理方法合作伙伴 Andrew Keys、Centrality、Blockchain Companies、Dahret Group。在 19 号夜间由 DeFi 农业合作社举行的 AMA上,Tyler 表明 BarnBridge 临时并不一定进一步股权融资。

未来展望

在经历了几个月的瘋狂以后,DeFi 投资人已看惯了如垂直过山车一般的 APY 起伏 。此外,愈来愈多的新项目也已经考虑到将固定不动收益率导入 DeFi 销售市场。

10 月 20 日,由 Paradigm 卵化的区块链技术固定利率借贷合同 Yield Protocol 也发布了 Beta 版本号。更早以前,固定利率借贷合同 Mainframe 也已公布了市场研究报告,并发布了代币投资模型。

BarnBridge 的特性取决于,其自身并不出示年利率收益,只是根据切分别的 DeFi 协议书的收益及风险来完成收益固定不动,在客户获得方面上,BarnBridge 并不一定与这些知名 DeFi 新项目“抢客”,乃至还能为这种客户出示全新升级的风险管理服务,从这一角度观察也许的确存有着更高的想像室内空间。

数字货币投资分析师 Ashwath Balakrishnan 在其全新的剖析文章内容中强调,Barnbridge 想要做的事便是把传统式金融体系中的贷款担保负债凭据(CDO)导入 DeFi。看了著名影片《大空头》的人很有可能会觉得 CDO 是一款「来自地狱的金融理财产品」,但假如应用恰当,CDO 在减少风险层面将有很大的协助。

[动态 | Coinbase首席执行官对DeFi持肯定态度]在过去的几个月中,随着提供DeFi服务的平台和产品数量的增加,DeFi一直在掀起波澜。根据Coinbase首席执行官Brian Armstrong的说法,就今年的增长而言,DeFi图表已开始出现“指数曲线”。尽管受到网络扩展性问题的困扰,以太坊的DeFi环境迄今为止一直是最受欢迎的应用程序环境之一。然而,Coinbase Custody首席执行官Sam McIngvale称,有许多新进入者涌入该领域,这导致了替代方案的诞生,这个领域主要由Ethereum 和Compound Finance主导。(AMBCrypto)}

火币网热门资讯

如果要在 DeFi 行业里挑一个最佳概念,那么我肯定会把票投给 「合成资产」(Synths)。 在开始话题之前,我们需要了解下什么是锁仓量(TVL),以及为什么要用锁仓量来评估 DeFi? 为什么要用锁仓量来评估 DeFi? 如果今年您一直关注去中心化金融行业的发展,可能已经注意到几乎许多文章。

合约实现金融会是一种什么形态?诸如Libra或者央行数字货币,将来如果附加上智能合约,应该怎么去设计? 随着区块链技术与金融结合的想象边界不断拓展,去中心化金融(简称“DeFi”)的出现或许能带来一些启示。

哈喽大家好,我是小K君,今天我们要讲的内容是:“DeFi中的Dex是怎么回事”? 上节课,我们已经讲过DeFi世界中,基金的替代品——聚合器,而这节课,我们跟大家分享一下DeFi中的另一重要领域——Dex。

DeFi的“夏天”或许已经结束了,但另一件迫在眉睫的事件,将再次激励DeFi工程师启动他们的“乐高”创新模式,以打造更具去中心化的金融产品,而这便是 以太坊2.0的升级。

近段时间,DeFi领域从Fomo到“雪崩”,给市场投资者们敲响了警钟。对于整个DeFi行业而言,目前所爆发的问题已不在少数,除了投资者深受其扰的网络拥堵和gas费用飞速飙升的问题之外,世面上日渐增多的的“土狗项目”也成了一把把收割韭菜的镰刀,很多投资者都在这场DeFi狂欢中成了接盘侠。

2020年10月2日,Da Gama达伽马Staking Economy(简称“SE”)将正式开启! Da Gama在前期吸引了超3万人注册参与,其过人之处,不在于代币, 而在于普惠金融的理念,给了普通用户,参与DeFi革命,分享去中心化金融红利的“门票”。

比特币价格·比特币行情

比特币价格·比特币行情