GME事件中的“多空对决” 会在加密货币期权中上演吗?

而在这过程中,买入看涨期权的散户们赚的盆满钵满,而买入看跌期权的空头们则被打的丢盔弃甲......

故事还得从2019年说起。

作为一家拥有37年历史的游戏产品零售商。GameStop在21世纪的今天由于互联网的发展和数字化游戏的崛起,陷入了困境。再加上疫情的肆虐,其线下店铺销售额进一步下跌。当人们不会在GameStop上去购买游戏实体卡的时候,GameStop的股价也随之被人看低。也正因此,来自华尔街金融界的各大对冲基金开始了对GameStop的做空。在此之后,GME的股价一跌再跌,在去年3月份,其股价甚至一度跌到3美元以下。然而,2019年3月份,当大空头们开始做空GME股价的同时,便有网友在社交平台Reddit的“下注华尔街”(WallStreetBets)版块表示GameStop的价值被严重低估了,紧接着,电影《大空头》的原型基金投资人Michael Burry宣布买进GameStop股票。除此之外,去年11月,美国宠物电商创始人Ryan Cohen宣布入股GameStop。而后者也在此之后进入了GameStop的董事会,这使得许多网友相信GameStop将能顺利转型。在此之后,今年1月11号,RyanCohen继续大量购入GameStop股票,并成为了该公司的第二大股东。在此期间,受到两位业内大V的号召,有越来越多的散户们开始买入GME的看涨期权。2019年9月,用户DeepFxxingValue(DFV)晒出一张持仓单,证明他已靠着期权在GameStop股票上赚到了钱。除此之外,另一个网友Player896呼吁所有网友一起“轧空”空投,“让华尔街痛吧!”并贴文指出,做空GameStop的股票数已超过实际流通数,前者是后者的120%。事实上,据S3 Partners统计,截至1月26日,游戏驿站的空头仓位达到55.1亿美元,是流动市值的140%。140%的比例意味着在GME股票中,有40%的做空仓位无法通过购买流通股份平仓。正是由于这一规则的存在,也为1月28日的多头大爆发埋下了伏笔。GME股价是从今年1月13日开始产生明显涨幅的。20美元、40美元、90美元、156美元、300美元、483美元......从1月13日开始GME股价开始了疯涨。伴随着GME股价的猛涨,曾经看空GME的大空头们则遭遇到了前所未有的挑战。著名做空机构香橼因为公开表示GameStop的股票只值20美元都被众多散户“围攻”,社交账户被黑客攻击,不得已开设了另一个账号,并宣布“不再就游戏驿站发表意见”。而对冲基金Melvin Capital则因为做空GameStop巨亏30%,被迫接受Citadel和Point72两家对冲基金共计27.5亿美元的注资。尽管如此,面对汹涌澎湃的散户,接受注资之后没几天,1月26日宣布清空GameStop的空头头寸,投子认输。在大空头吃瘪的同时,散户们却在这一次多空对决中获利良多。上文中,曾经以5万美元购买GME股票的DFV,现如今已然有4千万美元的回报,而在Reddit上,GME to the moon,hold until 1000的口号不绝于缕。 之所以,我们能在2021年的开年,便见证了散户对华尔街机构的胜利,其原因就在于期权。期权在其中所扮演的角色

之所以,我们能在2021年的开年,便见证了散户对华尔街机构的胜利,其原因就在于期权。期权在其中所扮演的角色

要想明白期权在GME的多空对决中发挥的作用,我们就有必要先明白什么是期权。期权(Options)是一种在未来某个时间可以行使的权利,期权的买方向卖方支付一定数额的期权费后,就获得这种权利:在未来某个时间内以一定的价格买入或卖出一定数量的标的资产,这就是期权交易。期权产品一般有两种:看涨期权与看跌期权。如果对市场长期看好,则可以买入看涨期权,反之需要购买看跌期权。乍一看,期权的玩法和我们寻常理解的期货合约交易有一定的相似性,但和合约也有显著的不同。最直观的区别,就在于其利润结算的计算方法不同。举个例子,当前比特币价格在35000美元左右,但用户在35000美元买入比特币的看涨期货之后,如果比特币继续上涨,那么用户就能获得收益,如果在结算时比特币跌破35000美元,那么用户就会承受除了本金以外的额外亏损。而同样的,如果有用户在35000美元时,买入看涨期权,那么但比特币继续上涨时,用户就能获得收益,而当比特币跌下35000的时候,用户可以选择放弃行权,除了本金以外,用户不需要再赔付其他损失。除此之外,期权和期货在收取保证金方面也存在不同,期货合约的买卖双方都须缴纳保证金,存在爆仓风险。而期权买方支付权利金,不缴纳保证金,同时也没有爆仓风险;而期权卖方收取权利金,必须缴纳保证金,如果对价格变化的预期出现偏差,可能要支付比较多的期权费。所以期权卖方的风险往往更高,如果没有对冲,裸卖就很危险。明白了区别之后,让我们再把视野转回到GME事件之中去。在此次攻击中,散户们接二连三的买进,推动着GME的股票和期权价格不断上涨。随着股价的上涨,GME的期权价格也随之上涨。按常理来说,在传统金融领域,如果有用户想要卖出对冲,就必须同时持有一部分对应公司的股票,防止期权行权时,市场上没有对手盘,导致无法成交。但由于上文中所述,截至到1月26日的时候,GME的空头头寸规模已经达到其GME股票流通市值的140%,这也意味着,40%的做空仓位无法正常通过购买流通股份来平仓。而要想购买股票平仓,就必须提高价格,这样一来,反过来又促使GME的股票价格以及期权价格进一步上涨。而随着GME股价的持续飙升空头机构们要想解套则愈发困难,最终,导致了香橼的沉默和梅尔林资本的认输。诚如《一群“乌合之众”,如何用期权拉爆百亿基金 》所讲的那样,散户们用微小的资金,加上百倍杠杆买入GME期权,并撬动了整个GME股价的走势,打击了空头的同时,自身也收获了天量的回报。利用期权,散户完成了一场“庶民的胜利”。这是一场足以载入金融历史的多空对决,同时也受到了世界各个金融领域的关注。而事实上,作为新兴金融领域的加密货币行业,我们同样也能看到期权的身影。加密货币期权发展前景巨大早在2019年3月,Deribit就推出了期权交易,此后,加密货币衍生品交易平台Bakkt也在同年12月推出了首个受监管的比特币期权合约。

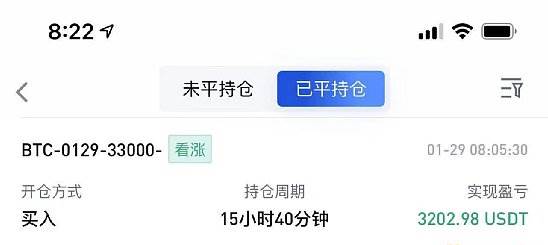

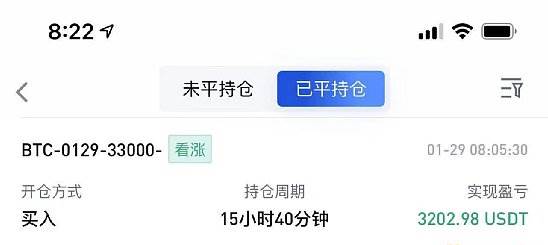

而在2020年,包括CME、OKEx、币安、FTX、BitWell等多家交易平台相继开通期权交易。除了Deribit以外,目前市面上常见的期权产品大多来自于火币、币安、OKEx、FTX和BitWell。整体而言,市面上大多数期权合约在玩法上并无太多不同,只是在结算周期上有所不同。其中,币安的期权时间最短,目前只有最长24小时;而火币的期权最长时间周期为一季度;OKEx的期权最长时间周期为175天。而2020年新兴的加密货币交易所BitWell在诞生之初,便选择了与其他衍生品交易所不同的发展轨迹。除了寻常的比特币、以太坊期权以外,去年8月,BitWell将行业内大火的DeFi与衍生品交易相结合,推出了全球首款“DeFi+期权”的玩法,并率先上线了MKR期权交易,推出3天,MKR当周看涨期权即创出了逾150倍涨幅。在此之后,BitWell上的期权产品屡屡出现高收益的傲人战绩。去年12月29日,BitWell平台DOT看涨期权暴涨1770倍。 今年1月7日,BitWell比特币当周看涨期权上涨近20倍。更有甚者,就在昨天,BitWell上一位用户用300美元的成本买入BTC看涨期权,一晚上便赚取了10倍收益,豪取3000美元。

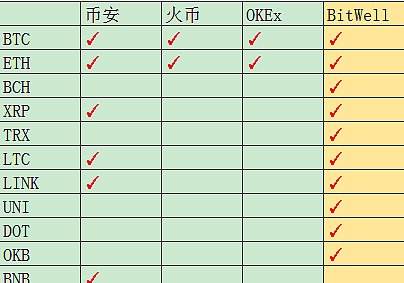

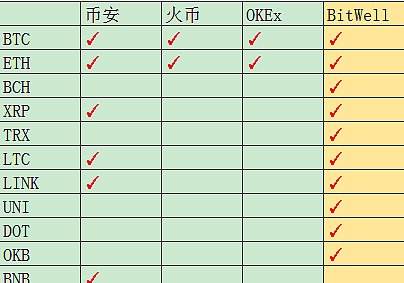

今年1月7日,BitWell比特币当周看涨期权上涨近20倍。更有甚者,就在昨天,BitWell上一位用户用300美元的成本买入BTC看涨期权,一晚上便赚取了10倍收益,豪取3000美元。 从上述数据来看,和DFV在GME中利用5万美元,赚到4000万美元相比,BitWell上的期权产品,其“造富效应”同样不遑多让。除此之外,和其他加密货币期权产品相比,BitWell上面的期权种类更多。目前,在火币上,期权产品一共只有BTC和ETH两种,而OKEx上只有BTC、ETH和EOS三种,币安则只有BTC、ETH、XRP、BNB、LINK和LTC六种。但在BitWell上,期权产品一共有10种,并涵盖了主流币、DeFi币种和创新币种三个领域。

从上述数据来看,和DFV在GME中利用5万美元,赚到4000万美元相比,BitWell上的期权产品,其“造富效应”同样不遑多让。除此之外,和其他加密货币期权产品相比,BitWell上面的期权种类更多。目前,在火币上,期权产品一共只有BTC和ETH两种,而OKEx上只有BTC、ETH和EOS三种,币安则只有BTC、ETH、XRP、BNB、LINK和LTC六种。但在BitWell上,期权产品一共有10种,并涵盖了主流币、DeFi币种和创新币种三个领域。 其中,BitWell主流币期权有BTC、BCH、ETH、LTC、TRP和XRP六种;DeFi期权有LINK、UNI两个;而创新币期权则有DOT和OKB两种。值得注意的是,目前而言,在加密货币期权领域,尽管品种繁多,但在深度方面,只能说差强人意。

其中,BitWell主流币期权有BTC、BCH、ETH、LTC、TRP和XRP六种;DeFi期权有LINK、UNI两个;而创新币期权则有DOT和OKB两种。值得注意的是,目前而言,在加密货币期权领域,尽管品种繁多,但在深度方面,只能说差强人意。 截止目前BitWell期权币种上面的暴涨百倍收益是非常常见的,可谓百倍币不常有,但百倍期权常常见。

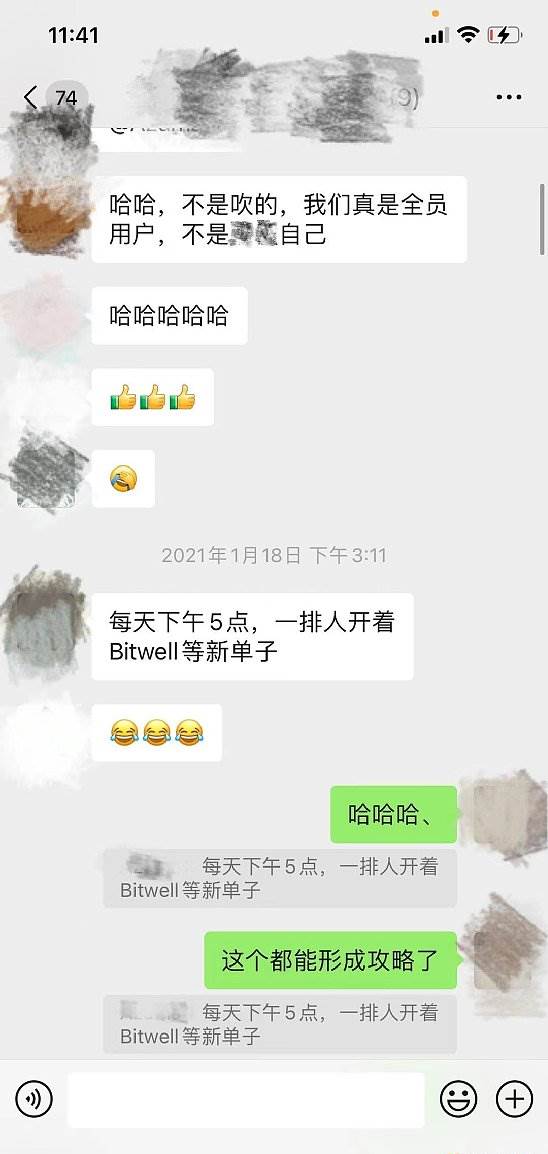

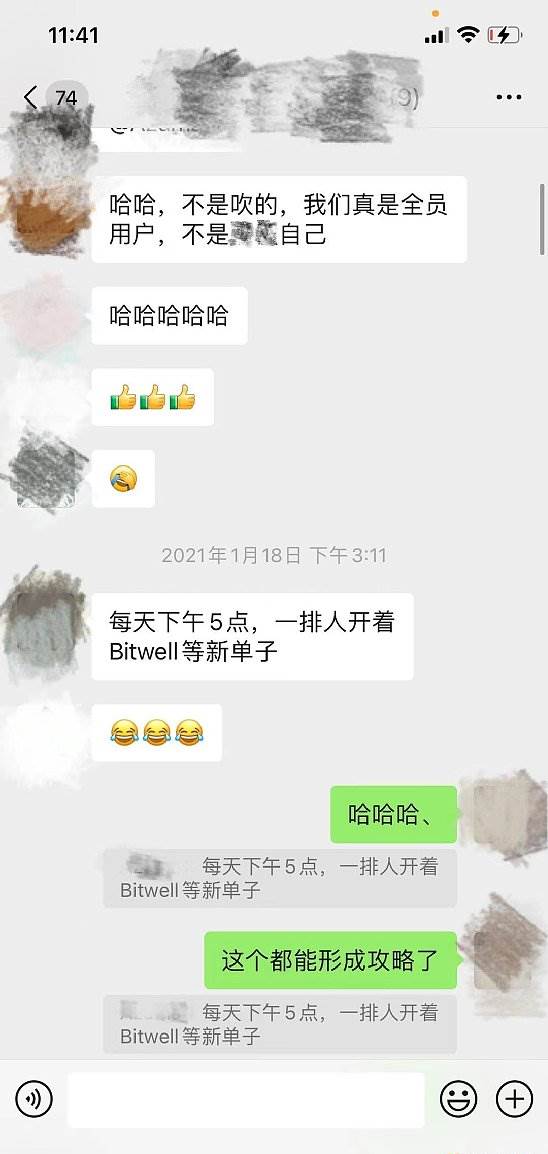

截止目前BitWell期权币种上面的暴涨百倍收益是非常常见的,可谓百倍币不常有,但百倍期权常常见。 随着衍生品平台BitWell的期权造富效应愈传愈广,会发现每到放权日那一刻,多个价格合适的期权像更优质号段的彩票一样立刻被散户哄抢一空,显然由于牛市环境下散户的火热,BitWell的散户与卖方比偏近失衡,需要更多卖方来填补市场需求。据Tokeninsight数据,截至2020年Q3,加密资产合约市场成交规模达到2.7万亿美金,约占市场交易总额的40.3%。与此同时,2020年全年的期权成交额也只有772亿美元,不到前者的3%。因此,加密货币期权市场依然是一片蓝海,而BitWell在期权领域的发展潜力同样不容小觑。就在昨天,随着WSB的被封杀,诸多加密货币领域人士呼吁WSB来加密货币。福布斯专栏作家Roger Huang刊文称,Robinhood暂停GME等股票交易,导致一些人呼吁去中心化交易和抵制审查的交易,以避免一个协调的、中心化的金融系统的压力。Sino Global Capital首席执行官Matthew Graham也表示,Robinhood暂停GME等股票交易的行为暴露了他们的谎言,并进一步凸显了DeFi的重要性。Compound创始人Robert Leshner在推特上评论道:“现在是时候让投资者、监管机构和立法者了解并拥抱DeFi了。我们有理由相信,在可预见的未来,加密货币行业将会得到更多人的注视,也会有越来越多的人和资金进入这条年轻的赛道。而加密货币领域的期权服务也会得到更广阔的发展空间。

随着衍生品平台BitWell的期权造富效应愈传愈广,会发现每到放权日那一刻,多个价格合适的期权像更优质号段的彩票一样立刻被散户哄抢一空,显然由于牛市环境下散户的火热,BitWell的散户与卖方比偏近失衡,需要更多卖方来填补市场需求。据Tokeninsight数据,截至2020年Q3,加密资产合约市场成交规模达到2.7万亿美金,约占市场交易总额的40.3%。与此同时,2020年全年的期权成交额也只有772亿美元,不到前者的3%。因此,加密货币期权市场依然是一片蓝海,而BitWell在期权领域的发展潜力同样不容小觑。就在昨天,随着WSB的被封杀,诸多加密货币领域人士呼吁WSB来加密货币。福布斯专栏作家Roger Huang刊文称,Robinhood暂停GME等股票交易,导致一些人呼吁去中心化交易和抵制审查的交易,以避免一个协调的、中心化的金融系统的压力。Sino Global Capital首席执行官Matthew Graham也表示,Robinhood暂停GME等股票交易的行为暴露了他们的谎言,并进一步凸显了DeFi的重要性。Compound创始人Robert Leshner在推特上评论道:“现在是时候让投资者、监管机构和立法者了解并拥抱DeFi了。我们有理由相信,在可预见的未来,加密货币行业将会得到更多人的注视,也会有越来越多的人和资金进入这条年轻的赛道。而加密货币领域的期权服务也会得到更广阔的发展空间。

而在这过程中,买入看涨期权的散户们赚的盆满钵满,而买入看跌期权的空头们则被打的丢盔弃甲......

作为一家拥有37年历史的游戏产品零售商。GameStop在21世纪的今天由于互联网的发展和数字化游戏的崛起,陷入了困境。再加上疫情的肆虐,其线下店铺销售额进一步下跌。当人们不会在GameStop上去购买游戏实体卡的时候,GameStop的股价也随之被人看低。也正因此,来自华尔街金融界的各大对冲基金开始了对GameStop的做空。在此之后,GME的股价一跌再跌,在去年3月份,其股价甚至一度跌到3美元以下。然而,2019年3月份,当大空头们开始做空GME股价的同时,便有网友在社交平台Reddit的“下注华尔街”(WallStreetBets)版块表示GameStop的价值被严重低估了,紧接着,电影《大空头》的原型基金投资人Michael Burry宣布买进GameStop股票。除此之外,去年11月,美国宠物电商创始人Ryan Cohen宣布入股GameStop。而后者也在此之后进入了GameStop的董事会,这使得许多网友相信GameStop将能顺利转型。在此之后,今年1月11号,RyanCohen继续大量购入GameStop股票,并成为了该公司的第二大股东。在此期间,受到两位业内大V的号召,有越来越多的散户们开始买入GME的看涨期权。2019年9月,用户DeepFxxingValue(DFV)晒出一张持仓单,证明他已靠着期权在GameStop股票上赚到了钱。除此之外,另一个网友Player896呼吁所有网友一起“轧空”空投,“让华尔街痛吧!”并贴文指出,做空GameStop的股票数已超过实际流通数,前者是后者的120%。事实上,据S3 Partners统计,截至1月26日,游戏驿站的空头仓位达到55.1亿美元,是流动市值的140%。140%的比例意味着在GME股票中,有40%的做空仓位无法通过购买流通股份平仓。正是由于这一规则的存在,也为1月28日的多头大爆发埋下了伏笔。GME股价是从今年1月13日开始产生明显涨幅的。20美元、40美元、90美元、156美元、300美元、483美元......从1月13日开始GME股价开始了疯涨。伴随着GME股价的猛涨,曾经看空GME的大空头们则遭遇到了前所未有的挑战。著名做空机构香橼因为公开表示GameStop的股票只值20美元都被众多散户“围攻”,社交账户被黑客攻击,不得已开设了另一个账号,并宣布“不再就游戏驿站发表意见”。而对冲基金Melvin Capital则因为做空GameStop巨亏30%,被迫接受Citadel和Point72两家对冲基金共计27.5亿美元的注资。尽管如此,面对汹涌澎湃的散户,接受注资之后没几天,1月26日宣布清空GameStop的空头头寸,投子认输。在大空头吃瘪的同时,散户们却在这一次多空对决中获利良多。上文中,曾经以5万美元购买GME股票的DFV,现如今已然有4千万美元的回报,而在Reddit上,GME to the moon,hold until 1000的口号不绝于缕。 之所以,我们能在2021年的开年,便见证了散户对华尔街机构的胜利,其原因就在于期权。期权在其中所扮演的角色

之所以,我们能在2021年的开年,便见证了散户对华尔街机构的胜利,其原因就在于期权。期权在其中所扮演的角色

要想明白期权在GME的多空对决中发挥的作用,我们就有必要先明白什么是期权。期权(Options)是一种在未来某个时间可以行使的权利,期权的买方向卖方支付一定数额的期权费后,就获得这种权利:在未来某个时间内以一定的价格买入或卖出一定数量的标的资产,这就是期权交易。期权产品一般有两种:看涨期权与看跌期权。如果对市场长期看好,则可以买入看涨期权,反之需要购买看跌期权。乍一看,期权的玩法和我们寻常理解的期货合约交易有一定的相似性,但和合约也有显著的不同。最直观的区别,就在于其利润结算的计算方法不同。举个例子,当前比特币价格在35000美元左右,但用户在35000美元买入比特币的看涨期货之后,如果比特币继续上涨,那么用户就能获得收益,如果在结算时比特币跌破35000美元,那么用户就会承受除了本金以外的额外亏损。而同样的,如果有用户在35000美元时,买入看涨期权,那么但比特币继续上涨时,用户就能获得收益,而当比特币跌下35000的时候,用户可以选择放弃行权,除了本金以外,用户不需要再赔付其他损失。除此之外,期权和期货在收取保证金方面也存在不同,期货合约的买卖双方都须缴纳保证金,存在爆仓风险。而期权买方支付权利金,不缴纳保证金,同时也没有爆仓风险;而期权卖方收取权利金,必须缴纳保证金,如果对价格变化的预期出现偏差,可能要支付比较多的期权费。所以期权卖方的风险往往更高,如果没有对冲,裸卖就很危险。明白了区别之后,让我们再把视野转回到GME事件之中去。在此次攻击中,散户们接二连三的买进,推动着GME的股票和期权价格不断上涨。随着股价的上涨,GME的期权价格也随之上涨。按常理来说,在传统金融领域,如果有用户想要卖出对冲,就必须同时持有一部分对应公司的股票,防止期权行权时,市场上没有对手盘,导致无法成交。但由于上文中所述,截至到1月26日的时候,GME的空头头寸规模已经达到其GME股票流通市值的140%,这也意味着,40%的做空仓位无法正常通过购买流通股份来平仓。而要想购买股票平仓,就必须提高价格,这样一来,反过来又促使GME的股票价格以及期权价格进一步上涨。而随着GME股价的持续飙升空头机构们要想解套则愈发困难,最终,导致了香橼的沉默和梅尔林资本的认输。诚如《一群“乌合之众”,如何用期权拉爆百亿基金 》所讲的那样,散户们用微小的资金,加上百倍杠杆买入GME期权,并撬动了整个GME股价的走势,打击了空头的同时,自身也收获了天量的回报。利用期权,散户完成了一场“庶民的胜利”。这是一场足以载入金融历史的多空对决,同时也受到了世界各个金融领域的关注。而事实上,作为新兴金融领域的加密货币行业,我们同样也能看到期权的身影。加密货币期权发展前景巨大早在2019年3月,Deribit就推出了期权交易,此后,加密货币衍生品交易平台Bakkt也在同年12月推出了首个受监管的比特币期权合约。

而在2020年,包括CME、OKEx、币安、FTX、BitWell等多家交易平台相继开通期权交易。除了Deribit以外,目前市面上常见的期权产品大多来自于火币、币安、OKEx、FTX和BitWell。整体而言,市面上大多数期权合约在玩法上并无太多不同,只是在结算周期上有所不同。其中,币安的期权时间最短,目前只有最长24小时;而火币的期权最长时间周期为一季度;OKEx的期权最长时间周期为175天。而2020年新兴的加密货币交易所BitWell在诞生之初,便选择了与其他衍生品交易所不同的发展轨迹。除了寻常的比特币、以太坊期权以外,去年8月,BitWell将行业内大火的DeFi与衍生品交易相结合,推出了全球首款“DeFi+期权”的玩法,并率先上线了MKR期权交易,推出3天,MKR当周看涨期权即创出了逾150倍涨幅。在此之后,BitWell上的期权产品屡屡出现高收益的傲人战绩。去年12月29日,BitWell平台DOT看涨期权暴涨1770倍。 今年1月7日,BitWell比特币当周看涨期权上涨近20倍。更有甚者,就在昨天,BitWell上一位用户用300美元的成本买入BTC看涨期权,一晚上便赚取了10倍收益,豪取3000美元。

今年1月7日,BitWell比特币当周看涨期权上涨近20倍。更有甚者,就在昨天,BitWell上一位用户用300美元的成本买入BTC看涨期权,一晚上便赚取了10倍收益,豪取3000美元。 从上述数据来看,和DFV在GME中利用5万美元,赚到4000万美元相比,BitWell上的期权产品,其“造富效应”同样不遑多让。除此之外,和其他加密货币期权产品相比,BitWell上面的期权种类更多。目前,在火币上,期权产品一共只有BTC和ETH两种,而OKEx上只有BTC、ETH和EOS三种,币安则只有BTC、ETH、XRP、BNB、LINK和LTC六种。但在BitWell上,期权产品一共有10种,并涵盖了主流币、DeFi币种和创新币种三个领域。

从上述数据来看,和DFV在GME中利用5万美元,赚到4000万美元相比,BitWell上的期权产品,其“造富效应”同样不遑多让。除此之外,和其他加密货币期权产品相比,BitWell上面的期权种类更多。目前,在火币上,期权产品一共只有BTC和ETH两种,而OKEx上只有BTC、ETH和EOS三种,币安则只有BTC、ETH、XRP、BNB、LINK和LTC六种。但在BitWell上,期权产品一共有10种,并涵盖了主流币、DeFi币种和创新币种三个领域。 其中,BitWell主流币期权有BTC、BCH、ETH、LTC、TRP和XRP六种;DeFi期权有LINK、UNI两个;而创新币期权则有DOT和OKB两种。值得注意的是,目前而言,在加密货币期权领域,尽管品种繁多,但在深度方面,只能说差强人意。

其中,BitWell主流币期权有BTC、BCH、ETH、LTC、TRP和XRP六种;DeFi期权有LINK、UNI两个;而创新币期权则有DOT和OKB两种。值得注意的是,目前而言,在加密货币期权领域,尽管品种繁多,但在深度方面,只能说差强人意。 截止目前BitWell期权币种上面的暴涨百倍收益是非常常见的,可谓百倍币不常有,但百倍期权常常见。

截止目前BitWell期权币种上面的暴涨百倍收益是非常常见的,可谓百倍币不常有,但百倍期权常常见。 随着衍生品平台BitWell的期权造富效应愈传愈广,会发现每到放权日那一刻,多个价格合适的期权像更优质号段的彩票一样立刻被散户哄抢一空,显然由于牛市环境下散户的火热,BitWell的散户与卖方比偏近失衡,需要更多卖方来填补市场需求。据Tokeninsight数据,截至2020年Q3,加密资产合约市场成交规模达到2.7万亿美金,约占市场交易总额的40.3%。与此同时,2020年全年的期权成交额也只有772亿美元,不到前者的3%。因此,加密货币期权市场依然是一片蓝海,而BitWell在期权领域的发展潜力同样不容小觑。就在昨天,随着WSB的被封杀,诸多加密货币领域人士呼吁WSB来加密货币。福布斯专栏作家Roger Huang刊文称,Robinhood暂停GME等股票交易,导致一些人呼吁去中心化交易和抵制审查的交易,以避免一个协调的、中心化的金融系统的压力。Sino Global Capital首席执行官Matthew Graham也表示,Robinhood暂停GME等股票交易的行为暴露了他们的谎言,并进一步凸显了DeFi的重要性。Compound创始人Robert Leshner在推特上评论道:“现在是时候让投资者、监管机构和立法者了解并拥抱DeFi了。我们有理由相信,在可预见的未来,加密货币行业将会得到更多人的注视,也会有越来越多的人和资金进入这条年轻的赛道。而加密货币领域的期权服务也会得到更广阔的发展空间。

随着衍生品平台BitWell的期权造富效应愈传愈广,会发现每到放权日那一刻,多个价格合适的期权像更优质号段的彩票一样立刻被散户哄抢一空,显然由于牛市环境下散户的火热,BitWell的散户与卖方比偏近失衡,需要更多卖方来填补市场需求。据Tokeninsight数据,截至2020年Q3,加密资产合约市场成交规模达到2.7万亿美金,约占市场交易总额的40.3%。与此同时,2020年全年的期权成交额也只有772亿美元,不到前者的3%。因此,加密货币期权市场依然是一片蓝海,而BitWell在期权领域的发展潜力同样不容小觑。就在昨天,随着WSB的被封杀,诸多加密货币领域人士呼吁WSB来加密货币。福布斯专栏作家Roger Huang刊文称,Robinhood暂停GME等股票交易,导致一些人呼吁去中心化交易和抵制审查的交易,以避免一个协调的、中心化的金融系统的压力。Sino Global Capital首席执行官Matthew Graham也表示,Robinhood暂停GME等股票交易的行为暴露了他们的谎言,并进一步凸显了DeFi的重要性。Compound创始人Robert Leshner在推特上评论道:“现在是时候让投资者、监管机构和立法者了解并拥抱DeFi了。我们有理由相信,在可预见的未来,加密货币行业将会得到更多人的注视,也会有越来越多的人和资金进入这条年轻的赛道。而加密货币领域的期权服务也会得到更广阔的发展空间。

正康国际旗下公司计划推出稳定币交易和流动性挖矿平台xSigma:纳斯达克上市公司正康国际子公司xSigmaCorporation即将推出稳定币去中心化交易和流动性挖矿平台xSigma,xSigma将由xSigma区块链研发部门xSigmaLabs开发。11月底,xSigmaCorporation与软件开发公司DentoroAllianceLP(Dentoro)签署为期多年的、价值150万美元的合作协议,Dentoro将以新股东身份加入xSigmaCorporation,将持有后者49%的股权,将提供软件开发知识,并帮助创建和启动DeFi协议。注,正康国际是一家从事高性能不锈钢产品的制造商,公司于2017年9月份在美上市,主要通过其子公司浙江正康实业股份有限公司从事不锈钢管件、单压管等管件及配件的设计生产,产品包括钢带、薄壁不锈钢管、管件连接件及配件等。XSigma于2017年由正康国际与美国的TNT区块链公司合作成立,专注于将区块链技术应用于薄壁不锈钢管道的制造系统和供应链管理系统,用来确保从源头到消费者的安全饮用水传输质量。[2020/12/2 22:51:08]

动态 | Sigma Prime获得授权在ETH 2.0上组织进行差别测试:以太坊官方博客显示,Sigma Prime已获得授权在ETH 2.0上组织进行差别测试,此举将帮助发现主网中存在的一些共识问题,对于成功启动多客户端网络至关重要。[2019/11/21]

声音 | Paul Krugman:比特币的价值不需要暴力机构的信用背书:据coincryptorama消息,诺贝尔经济学奖得主Paul Krugman称法币具有潜在价值是因为有暴力机构作信用背书,当经济不好时,一些没有足够暴力机构的政府就会滥发货币,如委内瑞拉、津巴布韦等。比特币不需要暴力机构作信用背书,更适合国际结算。[2018/11/10]

标签:

区块链热门资讯

借助比特币去年上涨 300% 的浪潮,加密货币交易平台 Coinbase有望成为金融科技领域下一个大型 IPO 项目。该公司最近宣布计划寻求直接上市,直接向公众出售股票;而不是选择传统的 IPO 方式,即投资银行作为中介机构和承销商。现在,Coinbase 的投资者对其市值寄予了极高的期望。

2021/1/30 17:16:52本文将介绍一种基于经济博弈论的公平代币分配机制。 如今流动性挖矿存在的问题 流动性挖矿是一个革命性的新概念,用于为积极使用、构建或参与区块链去中心化协议的人分配奖励。良好的流动性挖矿将可以实现协议所有权的公平分配和社区治理,这对DeFi协议的长期成功至关重要。 现实中,Uniswap近半数用户在claim之后就立即卖掉了自己的UNI。

2021/1/30 17:11:18Filecoin Plus旨在通过在网络中增加一层社会信任来最大化Filecoin上的有用存储量。

2021/1/30 17:05:45美联储公布利率决议,保持宽松政策不变 北京时间周四(1月28日)凌晨3点,美联储公布2021年首次议息会议的结果,维持联邦基金利率在0-0.25%区间,保持每月1200亿美元的资产购买规模不变,与市场预期完全一致。同时将超额准备金利率(IOER)维持在0.10%,将贴现利率维持在0.25%不变。委员们一致同意此次利率决定。

2021/1/30 15:56:22据2021年1月23-24日Ergo公链2021全球线上峰会,经Ergo社区一致同意后,2021年2月1日左右,Ergo公链主网将进行首次硬分叉升级,此次硬分叉将从区块417,792开始。

2021/1/30 15:50:46不止是美国证监会,美国各州的司法部门也开始对Robinhood这类券商和卷入游戏驿站(CME)股票交易机构出手了。 当地时间本周五,德州执法机构的最高长官、相当于该州司法部长的总检察长Ken Paxton公布,发出13份民事调查要求(CID)函,调查了解有关禁止购买某些个股、对交易某些公司的股票要求提供更高的保证金,以及暂停网上聊天平台活动的事宜。

2021/1/30 14:36:23 比特币价格·比特币行情

比特币价格·比特币行情