详细说明DeFi期权资金池流动性计划方案:Hegic、Opyn 与 FinNexus 等_数据来源

详细说明DeFi期权资金池流动性计划方案:Hegic、Opyn 与 FinNexus 等

资金池实体模型是处理 DeFi 期权流动性的关键途径,关键分成当做期权卖家的流动性池和期权交易的 AMM 流动性池。

全文题目:《深层讲解 DeFi 期权资金池流动性》

现阶段,DeFi 区块链技术期权依然是一个大的实验田。在这篇文章内容中,大家将关键探讨怎么管理 DeFi 期权在资金池中的流动性,挑选这一话题讨论并不代表着期权的资金池流动性解决方法一定会比订单信息簿更胜一筹,也不是说资金池流动性解决方法是唯一的方式 。伴随着 DeFi 衍生产品销售市场不断火爆,大家很必须不断监管全部 DeFi 期权新项目的流动性解决方法。

伴随着 2021 年的来临,区块链技术金融衍生产品毫无疑问是 DeFi 中的热点话题之一。

Cointelegraph 的数据信息表明,继 Deribit 和 Baakt 等去中心化衍生品服务平台于 2019 年面世至今,期权在 2020 年风靡了数据加密衍生产品销售市场:2020 年 12 月,数据加密领域的期权交易量初次超出 10 亿美金,意味着期权数据加密衍生产品这一销售市场的飞快提高。

现阶段看来,虽然去中心化衍生产品交易所仍饰演关键人物角色,占有绝大多数市场占有率,但区块链技术期权服务平台早已在 2020 年逐渐出芽,并发展趋势快速。

下边,大家先以流动性资金池为例子,回望一下 DeFi 销售市场的流动性解决方法。

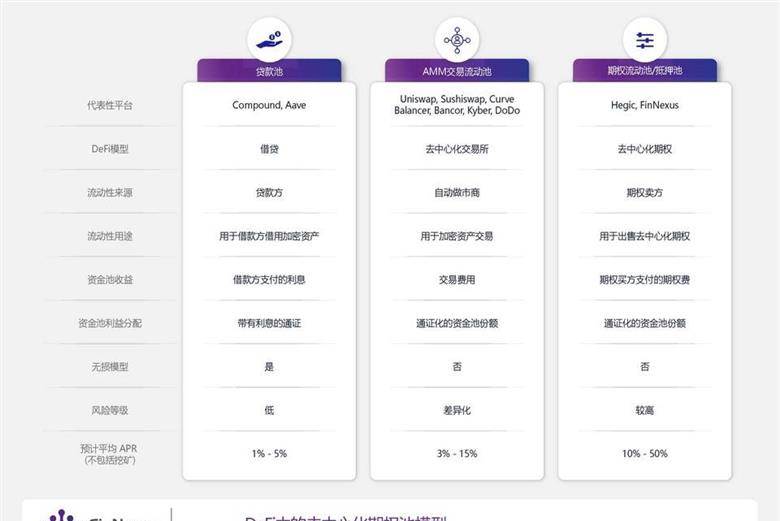

DeFi 的发展趋势工作经验说明,流动性资金池是运行并提升 DeFi 流动性的取得成功解决方法,也是 DeFi 的杰出自主创新,对于此事我们在此前本文中开展了剖析。现阶段 DeFi 销售市场上面有各式各样的流动池,可用不一样的应用领域,此外,类型多种多样的 DeFi 新项目仍在不断完善资金池的运用,如借款池,做市池和期权质押池等,他们是最大家都知道的为 DeF 出示流动性的流动性资金池。

DeFi 流动池的基本前提

集中的流动性池或资金池并不是 DeFi 创新之举。传统式金融业中早就存有资金池定义和运用,可是在传统式金融业中,这种资金池一般代表着不全透明的黑箱操作,通常对一般客户来讲,具备很大风险性。

反过来,DeFi 中的链上流动性池依靠开源系统的区块链应用具备彻底追朔性和透光性,进而大幅度降低了集中化交易敌人风险性和清算风险性。

当今的以太币链上系统软件实际操作花费高价格昂贵,且高效率不高,不宜高频率订单信息簿的交易清算。比照下,根据不一样优化算法和金融业实体模型下的流动性资金池则可以以更方便快捷、性价比高的方法提升流动性,除此之外,这类资金池的实际操作方法在编码的操纵下,能够完成全自动化技术,也更为公平公正、公布和高效率。

针对最新项目而言,资金池本身可以全自动将分散化的点到点流动性集合起来的这一特点,针对新项目运行和流动性培养十分重要。与传统式金融业对比,虽然 DeFi 发展趋势速率令人震惊,但经营规模依然相对性较小。因而,在 DeFi 参加者总数和资产经营规模相对性比较有限的状况下,在链上创建新的金融业实体模型时,汇聚周转资金是一个极致的解决方法。如同在以 Uniswap 为例子的自动化技术做市出示的交易服务项目中一样,客户根据点对池实体模型与资金池交易,能够随便的做到流动性更强,滑点更低的总体目标。

流动性服务提供商可以依据合同,全自动获得交易费和别的奖赏。这类方法对新进到 DeFi 的客户和主要从事挖币的客户都很友善。

期权是具备 约束的合同书,容许一方(买家)在设置的时间段内以预订价钱售卖或选购标的资产。期权合同包括好多个基本前提:标的资产、期权种类(涨跌期权或看涨期权)、期权价格和期满日。更改一切因素就代表着一份新的期权合同书。

期权合同是能够在销售市场上随意交易的衍化金融衍生工具。纽约商业服务交易所 是致力于期权商品(比如债卷,石油,法定货币等)的最著名期权交易所之一。

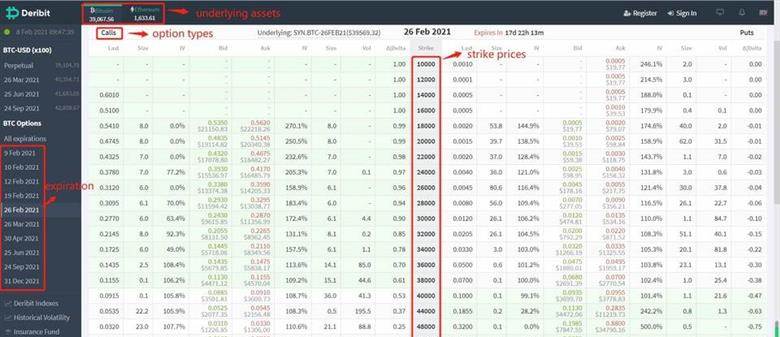

数字货币期权以包含BTC和以太币等虚拟货币标的资产,虽然存有链上智能合约,但现阶段数据加密期权大多数仍以传统式方法在去中心化的衍生产品交易所中交易,在其中交易量较大 的、最火爆的是 Deribit,现阶段占有销售市场总产量的 80%之上。

图中是 Deribit 交易页面,其期权交易方法与期权在传统式金融业中的方式相近。 可是,它与现货交易交易又有非常大的不一样,针对初学者客户而言具备很大难度系数。

在这类订单信息簿方式期权交易中,交易所和做市必须维护保养每一个期权合同的订单信息簿流动性,并为此操纵每一个交易对的深层。针对不一样条文的期权,交易深层很有可能存有很大的差别。一般,行权价格与价格行情的误差越大,能用的流动性就越低。

DeFi 期权交易与去中心化交易所的现货交易交易和永续合约交易有非常大不一样。

1. 无论是去中心化和区块链技术的现货交易交易所,通常交易对总数比较有限,比如 Binance 或 Uniswap 上的 ETH / USDT 对,因而现货交易交易的基本更非常容易为一般客户所把握。比较之下,期权合同更为多元化,他们能够依据其条文的不一样,组成类型多种多样的产品类型,也更为繁杂。换句话说,在探讨实际期权商品的情况下,一般要指出期权合同书应附的准确条文。即便针对单独标的资产的期权(如 USDT 清算的 ETH 期权)而言,很有可能存有成千上万种类的涨跌期权和看涨期权,并含有各种各样行价和期满日。Deribit 上让人头晕眼花操作界面便是这类多元性的实际反映。

2. 期权类型的多元性代表着,要想在链上为全部交易对创建一个具备高流动性的销售市场,必须较高的成本费及其资产资金投入。并且。因为较低的链上交易高效率和昂贵的 gas 花费,以太币互联网很有可能不宜立即创建订单信息簿流动性。此外,假如将流动性在不一样期权中间切分,就必须很多资金分配来保持销售市场深层。

3. 期权是存有有效期限的金融理财产品。期权期满后,合同书将没法实行。与现货交易交易或永续合约(理论上很有可能始终不断)不一样,期权对期满后即终止交易,必须持续建立新的期权对。在 DeFi 中,这代表着服务平台务必要持续消除到期交易对的流动性,并再次创建新的销售市场。假如把期权立即代币总化,选用 Uniswap 或 Sushiswap 中的 XYK 全自动做市实体模型发布以太币上交易,很有可能会造成 昂贵的成本费和诸行无常损害难题。

4. 期权合同交易双方中间的权利和义务层面都并不是平衡的。期权的商家仅有责任,收益是得到期权费做为赔偿。期权商家必须质押贷款抵押物以保证彻底结算。这针对链上期权交易和清算特别是在关键。期权消费者不用质押财产,但必须付款期权价钱。这类交易构造与现货交易交易彻底不一样,在创建流动性时必须需注意。

好似 文中的详细介绍,2020 年印证了许多 DeFi 期权商品的问世,而他们最关键的区别之一即取决于如何解决流动性难题上。(下表升级于 2021 年 2 月)。

订单信息簿好像是处理 DeFi 流动性的可选择计划方案之一。OPYN v2,Auctus 和 Premia 现阶段都是在探寻这条路面。 OPYN v2 的流动性创建在 0x 订单信息簿上,而 Auctus,Hedget 和 Premia 已经创建自身的交易服务平台,问世他们怎样发展趋势提高订单信息簿的流动性,这一点非常值得关心。 Opium 在试着了订单信息簿流动性实体模型后,近期发布了集中化流动性资金池商业保险实体模型。

此外一个处理流动性的关键途径即是流动池实体模型。流动池实体模型并不是千篇一律,反过来,即便在流动性池解决方法中,关键点也各有不同。但是,总体来说,解决方法能够分成二种:当做期权卖家的流动性池,及其期权交易的 AMM 流动性池。

当做期权卖家的流动性池

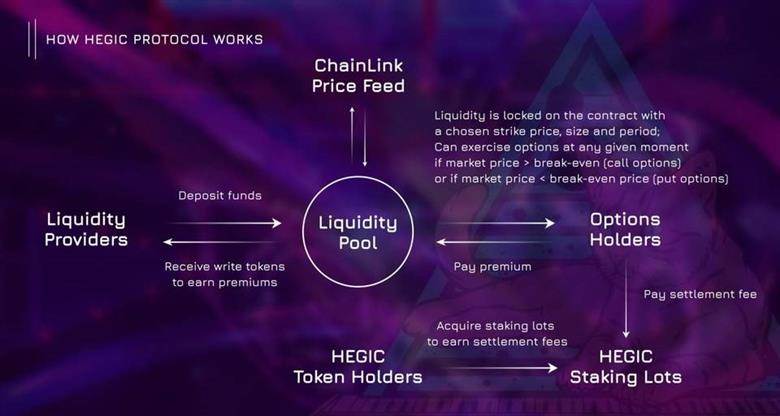

Hegic 和 FinNexus 都根据汇聚卖家质押财产,构建到流动性池做为卖家,中提升销售市场深层和流动性。Hegic 的流动性解决方法

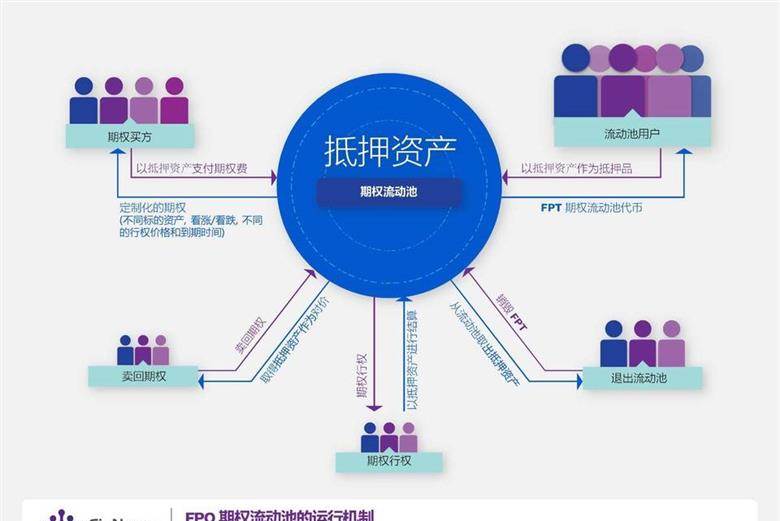

FinNexus 的流动性解决方法

实体模型关键点

流动性资金池也是期权的卖家质押池,是该池里全部不一样条文的期权的交易统一敌人方。

流动性资金池适用不一样条文的期权。风险性一同分摊,期权费全自动平摊。

流动性由全部不一样的期权一同共享,期权交易基本上沒有价钱滑点或滑点很低。

流动性 / 质押池为期权交易出示了平稳的流动性。合同到期时,不用停止或复建特殊期权销售市场。流动性服务提供者不用担忧在期满时,其流动性迫不得已迁移到另一个池里。

该实体模型为期权消费者出示了协调能力,容许她们依据必须订制自身的期权条文。

页面设计简易实用,合适新用户。

资金池参加者做为期权商家都是在池里。因而,假如销售市场发生不利期权卖家的强烈起伏,则很有可能存有风险性。质押池的盈利减仓计算请点一下本连接参照大量关键点。

销售市场上抵制本实体模型的关键论点论据是,一方面,标价取决于外界喂价并依据公式计算获得,另一方面,较难创建二级市场,商家没法在必须时售卖特殊的期权,限定了期权对策的协调能力。

Hegic VS. FinNexus 流动性解决方法

资金池构成

Hegic 有两个池,以 WBTC 和 ETH 做为抵押物。每一个池都相匹配相对的标的资产。根据 WBTC 和 ETH 选购和清算期权。

FinNexus 在以太币上面有2个资金池,以 USDC / USDT 和 FNX 做为抵押物。期权的选购和清算都根据有关质押财产进行。 FinNexus 的资金池布署了 MASP (复合型财产汇聚期权池)体制,容许混和财产做为抵押物,比如 USDC/USDT 的稳定币资金池。另外,支付方式更为灵便。 FinNexus 精英团队方案在未来加上大量种类的财产做为质押。

期权标的资产

现阶段,Hegic 期权的标的资产是 WBTC 和 ETH。 WBTC 和 ETH 的涨跌期权和看涨期权都具备很高的流动性。

现阶段 FinNexus 现阶段适用五种数据加密财产做为标的资产,MASP 体制容许加上无尽类型的财产,如产品,个股,法定货币,指数值等。清算以稳定币开展,更合乎交易国际惯例。

合拼风险性

Hegic 的 WBTC 和 ETH 池是分离的,各自适用不一样的期权,因此 风险性在某种意义上更为集中化,而且更有可能被对冲交易。现阶段,Hegic 精英团队已经基本建设全自动期现套利体制。

在 FinNexus 上,标的资产更为多元化,再加上期权标价的风险性调节主要参数,流动性服务提供商的风险性也更为分散化和平衡。FinNexus 服务平台期待运用通用性的结合流动性体制全自动稀释液风险性。除此之外,FinNexus 引进了风险性调节主要参数,当做 AMM 体制,进而能够更好地均衡池里看涨期权和涨跌期权的遍布。

AMM (全自动做市)是 DeFi 行业最杰出的造就之一,而且也做为流动性实体模型参加了链上期权交易的试验当中。OPYN v1,Primitive,Charm 和 Siren 全是依靠 AMM 解决方法来交易期权的服务平台,每一个都具备与众不同的特点。

OPYN

Opyn 在以太币上中出示了区块链化的 ERC20 期权。 OPYN v1 是现代美式期权,适用商品清算,其流动性根据 Uniswap。 OPYN v2 是欧式古典期权,适用现金支付的,其流动性应用 0x 交易所和 0x 订单信息簿。 (文中暂不探讨订单信息簿的流动性。)

OPYN v1 的代币总化期权,根据根据 Uniswap 的 AMM 流动性推动期权交易。不一样的流动性池维护保养特殊的期权交易对,这种流动池关键由 OPYN 经营和驱动器。OPYN 自主管理停止期满期权交易对,建立和运行新的期权。

根据 Uniswap 流动性的优势是不用认同的状况下就能建立交易对,客户能够根据 Uniswap 页面轻轻松松地交易期权和创建不一样的对策组成。

可是,因为期权有效期限的邻近,期权自身遭遇着资金时间价值衰减系数,流动性服务提供者很可能遭到诸行无常损害,这也就是为何 AMM 流动池难以吸引住流动性池中的外界参加者。另外,维护保养、停止和建立新的期权交易对成本费价格昂贵,且流动性的维护保养对资金分配的规定较为高。

OPYN v2 于 2021 今年初发布,其新作用包含了资产高效率、迅速铸币和流动性等层面。

Primitive

像 Opyn 一样,Primitive 也对期权开展了通证化。有意思的是,Primitive 另外对期权的卖家开展了通证化,即期权的空头头寸变成了什么是空头期权通证。期权的空头头寸通证是一个有使用价值的自主创新,由于其存有着一个关联使用价值。在履行双头期权的情况下,期权的空头头寸通证的使用价值也将不少于定向增发股票财产的使用价值。

Primitive 期权根据 Uniswap 的 AMM 流动池用以提供流动性,但与 OPYN 不一样的是,流动性提供者向 Uniswap 对提供什么是空头期权通证和标底通证。客户选购期权时,应用 Uniswap V2 Flash 掉期,存进标底通证,另外造成双头和空投物资通证,并根据雷电买卖售出其什么是空头期权通证,进而完成对期权多头头寸的搭建。换句话说,投资者开展了一系列的反方向买卖来选购期权。

这类体制的优势是,根据建立空投物资期权通证的买卖对,能够巨大地缓解诸行无常损害的风险性,由于什么是空头期权通证的使用价值是没有时间衰减系数的。

可是,应用该构架为每一个期权买卖对创建流动性依然成本费昂贵,且规定资产流动量高。另外而数次的雷电买卖很有可能会导致用户在选购期权时的 gas 成本增加。并且,因为选购期权买卖自身,具体实行了售出空投物资通证的反方向期权实际操作,而且取决于 DeFi 系统软件的高宽比集成化,风险性很有可能会随着提升。

Charm

Charm 提供通证化的欧式古典涨跌期权、看涨期权和持保涨跌期权(Covered Call)。 Charm 不会再依靠 Uniswap 或 Sushiswap 上的 AMM 流动性,只是将预测分析市场经济体制运用于期权,在这里称之为 LS-LMSR,根据这类预测分析销售市场 AMM 当做协同曲线图。

期权流动性依据下列构造建立:

涨跌期权 持保涨跌期权 = 看涨期权

看涨期权 持保涨跌期权 = 数值

流动性提供商能够为涨跌期权和持保涨跌期权,或看涨期权和持保涨跌期权提供流动性。在其中涨跌期权和持保涨跌期权即能够协同为她们存进的看涨期权,看涨期权和持保涨跌期权即能够协同为她们奉献的稳定币。

Charm 的自主创新之处取决于:

价钱由供求决策,且该实体模型能够确保较小的交易差价。

LS-LMSR 系统软件的流动性维护保养不用客户奉献用于买卖的期权财产。这类流动性实体模型能够将其视作一种通证协同曲线图(bonding curve),根据这类曲线图的体制,造成不一样的期权通证,而且根据多自变量涵数来明确其价钱。

该体制下,上述情况流动性体制的价钱之与在不大的范畴内,换句话说,提供流动性的客户在最坏的状况下将遭到较小的损害。这与 Uniswap 等销售市场上根据选用 AMM 买卖的期权对比,流动性提供者遭遇的风险性较小。

Charm Options v0.2 容许单独周转资金池为不一样实行价钱的好几个期权提供驱动力,进而一部分解决了流动性分散化的难题。

可是,特别注意的是,流动性提供商依然存有交易对手风险性,损害很有可能超出扣除的交易手续费。而对这类交易头寸的期现套利,针对大部分参加者来讲很有可能很艰难。一样,流动性只有在具备同样行价和期满日的特定期权中间共享资源,这对怎样另外处理多元化期权的流动性难题提升了趣味性。

Siren

Siren 也把买家和卖家的期权通证化,提供 bToken (买家通证)和 wToken (卖家通证)。Siren 应用自定的 SirenSwap AMM,该 AMM 应用协同曲线图和期权锻造的组成来买卖 bToken 和 wToken。Siren AMM v2 提供了多种多样期权买卖共享资源流动性的概率。

当客户从 AMM 池里选购期权时,池中的抵押物将用以锻造新的动态口令对(bToken 和 wToken)。wToken 留到池里时,bToken 会发给买家,流动性提供着将处于被动地变成期权的商家。

从这一点看来,Siren 类似 Hegic 和 FinNexus,可是这儿的期权是被通证化而且资金池是单边池。比如,针对 WBTC / USDC 涨跌期权,质押财产务必是 WBTC。除此之外,除开 BS 实体模型开展标价以外,Siren 还应用协同曲线图来明确每单买卖的滑点,这对流动性提供商有益。

Siren 的实体模型具备创新能力。根据把双头和什么是空头期权投资者通证化,它把质押流动池实体模型与 AMM 体制紧密结合起來。此外,依据供给与需求,释放协同曲线图容许价钱滑点。

这儿的难题是,Siren 必须各自管理方法不一样的池,由于“卖家”池和“买家”池是为不一样看涨期权的期权各自搭建的。流动性仍处在相对性切分情况,而风险性针对参加者也不足分散化。在池里,参加者不但为买卖提供流动性,并且不一样养金鱼的鱼缸各自担负涨跌或是看涨期权敌人方,因而流动性提供者很有可能必须依据风险性交易头寸的水平开展对冲交易。

与传统式金融业衍生品(一般以数万亿美元来考量)对比,DeFi 期权销售市场依然不大,但发展潜力极大。因为期权的特有性,要想把合同书和买卖都送到链上,另外确保充足的流动性,是一个艰巨的任务。当今,许多 DeFi 服务平台已经试着各种各样解决方法,在其中大部分方式 具备非常大的创新能力,这种投资模型在传统式金融业中是沒有发生过的。

现阶段看来,流动性是处理全部难题的重要,这最后也是 DeFi 新项目更为渴望的。

发文:Ryan Tian,FinNexus 创始人兼 CFO

全文题目:《深层讲解 DeFi 期权资金池流动性》

Hegic 和 FinNexus 都根据汇聚卖家质押财产,构建到流动性池做为卖家,中提升销售市场深层和流动性。Hegic 的流动性解决方法

FinNexus 的流动性解决方法

发文:Ryan Tian,FinNexus 创始人兼 CFO

成都市政府工作总结报告:大力推广数字贸易,发展趋势区块链技术、量子信息等产业链:成都第十七届全国人民代表大会第五次大会揭幕,成都市市长王凤朝作政府部门工作总结报告。汇报明确指出“发展趋势互联网经济稳步发展新引擎”,要大力推广数字贸易,积极主动促进我国数字贸易改革创新试点区基本建设,探寻数据产业集群发展模式,搭建各种因素高效率连接的数据绿色生态,促进“数据古丝绸之路”基本建设。执行新式基础设施建设基本建设三年行动方案,推动基本信息平台网、核心区交通网络、智能电网网、科技创新产业链网基本建设,新创建 5G 通信基站 2 万只之上。发展趋势区块链技术、量子信息、北斗定位系统 等产业链,打造出AI 5G 8K产业生态,基本建设我国新一代人工智能技术改革创新试点区。[2021/2/4 18:54:05]

Zcash已公布ZIP 313提议:Zcash开发公司Electric Coin Company(ECC)官方网发文章称,ZIP 313提议(将交易手续费减少到0.00001 ZEC)早已公布并在Zbay App、zecwallet、Nighthawk Wallet和zcashd上完成。[2020/12/24 16:19:23]

Paxful与发售土耳其里拉稳定币的企业战略合作以在东欧其他国家营销推广虚拟货币:点到点支付系统Paxful表明与Bilira、平台交易Cointral战略合作以在东欧其他国家营销推广虚拟货币。Bilira发售过导向土耳其里拉的稳定币TYRB。[2020/10/1

标签:

区块链热门资讯

算法稳定币全程“山崩” 升級逃生后有机会兴起吗? 今年初的情况下,算法稳定币的风潮,见效快,走得也快。

2021/2/22 12:37:53金色前哨丨Mask Network公布延迟时间24小时ITO 已空投物资106万枚代币 连接Web2.0和Web3.0的新项目Mask Network,2月17日出文方案于中国北京时间2021年2月22日11点逐渐初次twiter发售(ITO,initial twitter offering)其代币MASK。

2021/2/22 12:05:32煤业迎变局:比特富富将变成比特内地官方网协作算力服务平台 2月22日,全世界自主创新算力规范化挖矿服务平台比特富富(BitFuFu.com)公布和矿机大佬比特内地达到战略合作协议,彼此将在矿机、矿场、挖矿软件等各个方面进行深层协作。事后,彼此还将协同开展新一代商品先发市场销售和供货,一同发展全世界销售市场。

2021/2/22 11:59:492021年“NFT 盲盒”的恰当打开竟然不是开启 从2021年1月至2月,以太币的NFT行业从12月的三百万美金提高到1月的3300万美金,提高超十倍。这只是是2021年新春第一个月的数据信息。就在当月,NBA TOP Shot总销售总额超出CryptoKitties,位居NFT藏品第一位。

2021/2/22 11:00:16万亿元比特币的诗与远方_区块链技术_ 核财经APP深核报导 2018年8月2日,美国苹果公司斩获全世界第一家总市值破亿美金的荣誉。2年多時间以往后,数据加密销售市场开演了一场新的小故事。2021年2月19日晚,比特币再次狂飙突进,总市值取得成功跨出1万亿美金价位。

2021/2/22 10:43:47视频:央视报道比特币突破5. 7万美金 总市值超亿美金 2月21日信息CCTV-2(中央电视台财经频道直播)《经济信息联播》频道报导称,前不久,比特币价格不断增涨。19日,比特币市场容量突破1万亿美金;20日晚,比特币价格也是一度突破5. 7万美金,再度更新历史记录。

2021/2/22 10:11:12 比特币价格·比特币行情

比特币价格·比特币行情