海豚详细地址已高管增持约30.七万BTC 比特币大牛市或进到中后期环节?_跨链

海豚详细地址已高管增持约30.七万BTC 比特币大牛市或进到中后期环节?

伴随着传统式金融业大佬摩根斯坦利(Morgan Stanley)和Visa公布进一步选用比特币的信息,比特币的价钱再次在5.36万美金—6.十五万美金中间横盘整理。据了解,摩根斯坦利已发布三种比特币项目投资专用工具,能为高净值客户和投资管理公司出示服务项目,而Visa则追随了万事达卡的脚步,将适用根据Visa互联网选购比特币。

不言而喻,比特币对全世界投资人的危害愈来愈无法忽略。

股民在积累比特币

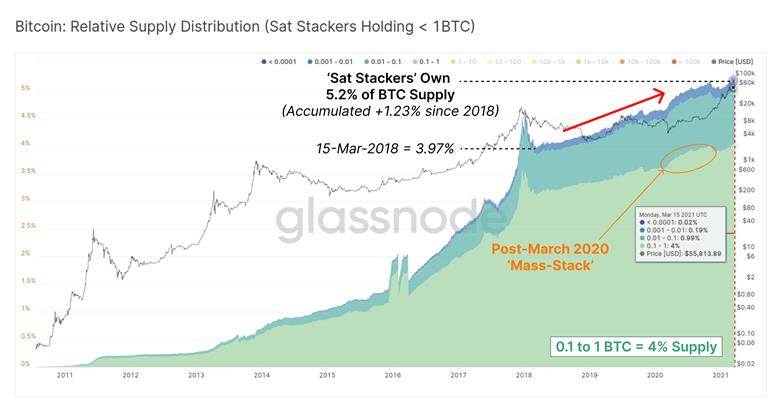

自2018年3月份至今,持有BTC总数不超过1 BTC详细地址愈来愈多,而这种详细地址积累的BTC总数占总产量的百分数也愈来愈高。三年前,这类详细地址持有的BTC总数占据总供应量的3.97%,而现阶段则占到5.2%。

股民的不断累积说明,参加者的HODL意向很强。在2020年3月12日历经黑色星期四以后,大家马上观查到持有0.1BTC -1 BTC的详细地址总数发生大幅度提高。

虽然在比特币涨价到4.2万美金后,这类详细地址的BTC数量发生了一些较小幅度降低,但现阶段的持仓成本又升高到历史时间最大位。

海豚BTC钱夹详细地址相对性沒有转变

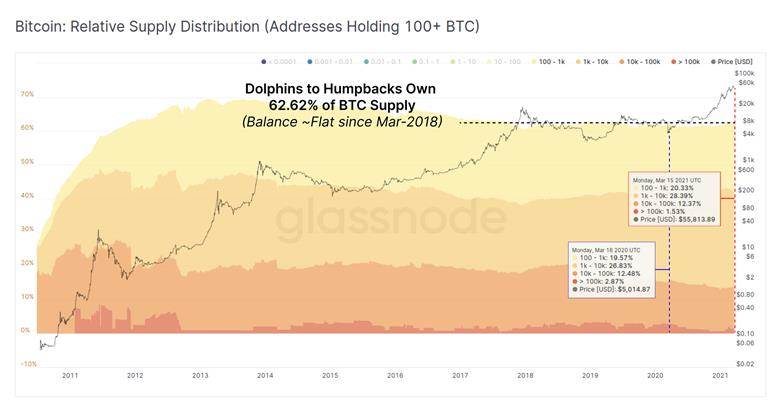

有意思的是,虽然大家再次见到股民在累积BTC,但过去三年中,大钱夹(>100BTC)的持仓成本相对性沒有过多转变,下面的图表明了账户余额在100 BTC及之上详细地址的比特币持有供应,这类钱夹详细地址现阶段一共持有的BTC总数占到总供应量的62.62%,而且过去12个月内提升了0.87%的百分数。

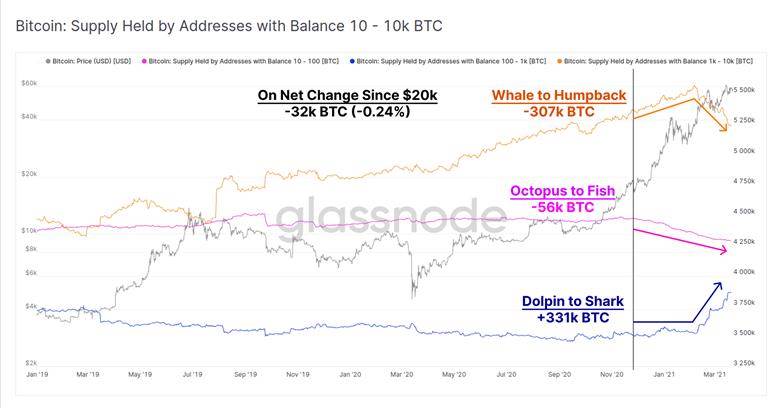

这种大钱夹的钱夹账户余额也发生了大转变,这很有可能是由于冷储存或代管分配的缘故。自2020年12月BTC提升2万美金至今,大家见到大钱夹的持有者账户余额具备基本相同和反过来的转变:

乌贼和鱼儿(10 BTC-100 BTC)的比特币持有量少了5.六万BTC;

鲸鱼和大白鲨(100BTC——1000 BTC)的比特币持有量提升了33.一万BTC;

海豚和座头鲸(1000 BTC - 10000 BTC)的比特币持有量少了 30.七万BTC;

从这种持有者的BTC净收益看来,大家见到大约降低了3.2 万BTC,仅占这种详细地址总金额的0.24%。

此外,股民持币者在同一时间积累了大概2.98万 BTC,这说明BTC財富已经逐渐产生迁移。

HODLer周期时间个人行为

储蓄金风险性指标值是一个优秀的规律性指标值,它能够在大家历经周期时间时追踪HODLer的信心。储蓄金风险性指标值的一般标准以下:

每一枚未被应用的币都是会积累币天,以考量它休眠状态了多久,这是一个考量HODLer信心的好专用工具。

伴随着比特币汇率增涨,售卖和转现这种盈利的主观因素也会随着提升。因而大家一般 会见到,伴随着大牛市的发展趋势,HODLer也会售出一部分比特币。

更坚定不移的持有者会遏制售卖的引诱,这类动物权利将产生“经济成本”,每一天,HODLer们积极主动决策不售卖会提升积累未应用的“经济成本”(称之为HODL金融机构)。

储蓄金风险是指当今价钱(售卖鼓励)与积累“经济成本”(HODL金融机构)中间的比例。换句话说,储蓄金风险性将售出的主观因素与抵制诱惑的HODLer抗压强度开展较为。

下表表明了储蓄金风险性震荡值,其当今的数值0.008,而以往的周期时间峰值,一般 发生在值超过0.02的情况下。

伴随着比特币汇率增涨,及其大量HODLer用掉她们的比特币,储蓄金风险性可能提升。这意味着着BTC从长期性持有者转为新参加者。

比特币財富迁移

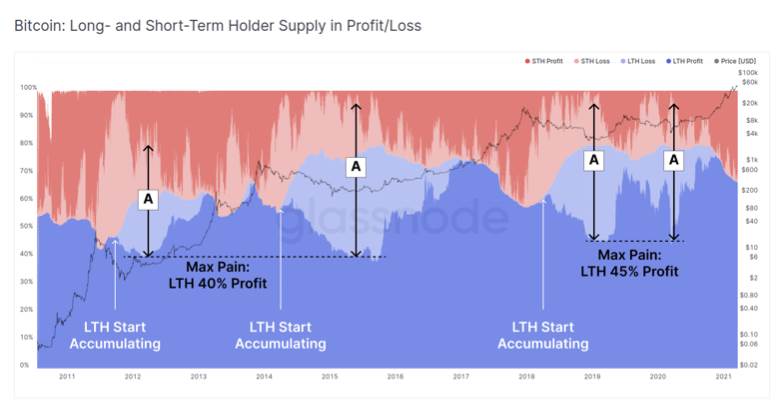

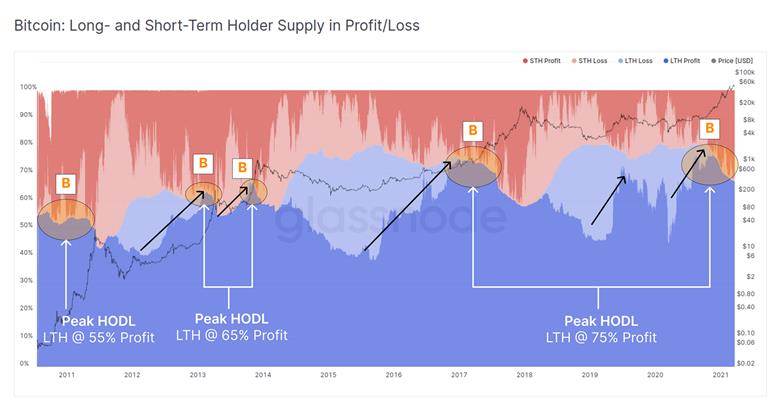

大家还能够看一下长期性持币者(LTH,深蓝色),短期内持币者(STH,鲜红色)有着的供应量的相对性占比,并依据币最后一次挪动的時间,将其分类为赢利(深棕色)或亏本(浅色系)。一定要注意,下列数据图表表明的是处在损益表中的商品流通供应的占比,而不是PnL的尺寸。

大牛市一般 在三个不一样环节遵照相近的“財富迁移”途径。我们可以应用这种分形来可能我们在这一周期时间中的部位,并将其和储蓄金风险性指标值相互配合应用。

环节A-最痛楚的环节:这一阶段处在大牛市悲催的环节,BTC持有者的较大 截面处在亏本情况(更厚的浅色系地区)。从慢慢提升的淡蓝色地区能够看得出,短期内持币者在大牛市一半左右的环节逐渐积累比特币。

在撤兵环节,仅有40%-45%的短期内币处在赢利情况,这意味着了较大 痛楚的阶段,而且这种时间范围在目前为止的全部比特币周期时间上都处在底端。

环节B:HODL做到峰值,伴随着大牛市的进度,高些的币价会为HODLer造就更高的引诱,促使她们卖出一部分币。在某一环节,大家便会做到“HODL峰值”,这意味着着一个转折点,在这个转折点时,绝大多数短期内持币者处在赢利情况,一般而言,这与提升前一个周期时间的历史时间最高成交价相对性应。

伴随着每一个新的周期时间,大家早已见到大量的供应会流入短期内持币者,这既体现了销售市场能量、信心的提升 、资产类别的完善、获得流通性的能用专用工具,自然也体现了指数级涨价及其財富的造成。

2011年HODL峰值 = 供应量的55%。

2013年HODL峰值 = 供应量的65%(发生了2次)

2021年潜在性HODL峰值 = 供应量的75%

环节C:周期时间顶端,伴随着大量的短期内持币者在HODL峰值点以后卖出她们的币,最后销售市场会做到一个让人狂喜的顶端部位。这意味着了比特币的“財富迁移”,从短期内持有者转为新的投机商,并再次激话休眠状态供应返回流动性供应。

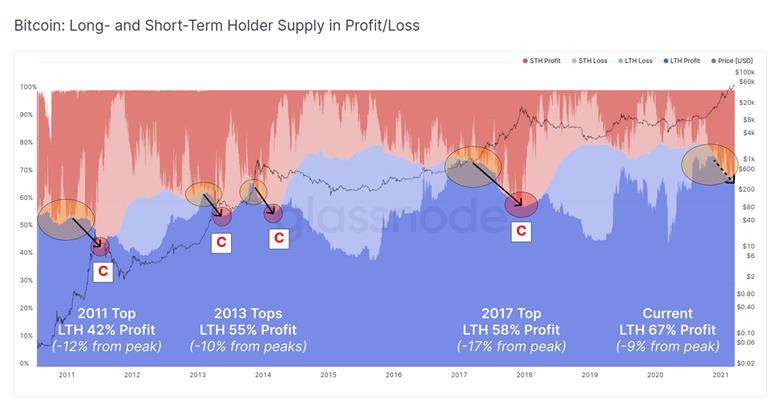

我们可以根据取HODL峰值与在放量上涨顶端精确测量的同样指标值中间的误差来可能短期内持币者在大牛市最终一段时间内耗费的供应占比。

这可被视作造就顶端需要的重激话供应量:

2011年顶端:短期内持币者重激话大概12%的供应量;

2013年顶端:在2次峰值时,短期内持币者再次激话了约10%的供应;

2017年顶端:短期内持币者重激话大概17%的供应;

2021年:目前为止,短期内持币者已再次激话大概9%的供应量;

与储蓄金风险性指标值相近,这种研究表明,当今周期时间的大牛市正处在后半场或中后期环节,自发生(假设)的HODL峰值点至今,短期内持币者仅售出了9%的供应量,现阶段依然有很大的相对性供应一部分。

2017年的峰值做到了17%,这体现了极大的新兴趣爱好和受众群体的提升。这类BTC“財富迁移”是另一个非常值得关心的有意思分形,由于比特币的曝光度和利用率在持续提高,有关非常周期时间的争执也仍在再次。

以太币供应动态性

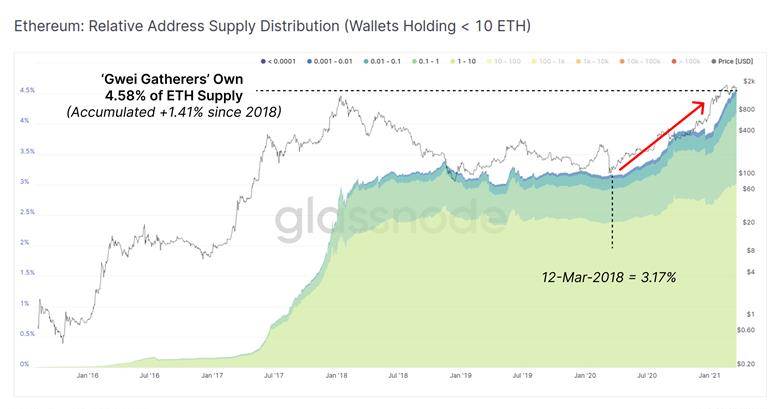

股民的积累,不但仅限于比特币持有者,自2020年3月份至今,账户余额低于10ETH的以太币详细地址已积累了附加1.41%的商品流通供应,这种详细地址现阶段持有的ETH占到商品流通供应的4.58%,而且再次呈往上的发展趋势。

大家也见到大量长期性休眠状态的ETH逐渐慢慢清醒,下面的图表明,自2020年5月至今,持有時间在6个月之上的ETH供应量一直在平稳降低。除开一些获利回吐以外,一些供应很有可能早已被布署到DeFi智能合约,乃至是以太币2.0 staking合同(从2020年底逐渐就发生大幅度降低的发展趋势)。

此外,智能合约存放的ETH账户余额在2020年9月份宣布超出了去中心化交易中心的账户余额。截止今天,交易中心持有的ETH占到总产量的12.94%,而智能合约现阶段存放的ETH占到总产量的五分1之上(约为21.11%),这说明商品销售市场合乎2020年逐渐的发展趋势,自那时候起,火爆的DeFi便锁住了很多ETH供应。

伴随着传统式金融业大佬摩根斯坦利(Morgan Stanley)和Visa公布进一步选用比特币的信息,比特币的价钱再次在5.36万美金—6.十五万美金中间横盘整理。据了解,摩根斯坦利已发布三种比特币项目投资专用工具,能为高净值客户和投资管理公司出示服务项目,而Visa则追随了万事达卡的脚步,将适用根据Visa互联网选购比特币。

不言而喻,比特币对全世界投资人的危害愈来愈无法忽略。

股民在积累比特币

自2018年3月份至今,持有BTC总数不超过1 BTC详细地址愈来愈多,而这种详细地址积累的BTC总数占总产量的百分数也愈来愈高。三年前,这类详细地址持有的BTC总数占据总供应量的3.97%,而现阶段则占到5.2%。

股民的不断累积说明,参加者的HODL意向很强。在2020年3月12日历经黑色星期四以后,大家马上观查到持有0.1BTC -1 BTC的详细地址总数发生大幅度提高。

虽然在比特币涨价到4.2万美金后,这类详细地址的BTC数量发生了一些较小幅度降低,但现阶段的持仓成本又升高到历史时间最大位。

海豚BTC钱夹详细地址相对性沒有转变

有意思的是,虽然大家再次见到股民在累积BTC,但过去三年中,大钱

伴随着每一个新的周期时间,大家早已见到大量的供应会流入短期内持币者,这既体现了销售市场能量、信心的提升 、资产类别的完善、获得流通性的能用专用工具,自然也体现了指数级涨价及其財富的造成。

2011年HODL最高值 = 供应量的55%。

2013年HODL最高值 = 供应量的65%(发生了2次)

2021年潜在性HODL最高值 = 供应量的75%

环节C:周期时间顶端,伴随着大量的短期内持币者在HODL最高值点以后卖出她们的币,最后销售市场会做到一个让人狂喜的顶端部位。这意味着了BTC的“財富迁移”,从短期内持有者转为新的投机商,并再次激话休眠状态供应返回流动性供应。

我们可以根据取HODL最高值与在放量上涨顶端精确测量的同样指标值中间的误差来可能短期内持币者在大牛市最终一段时间内耗费的供应占比。

这可被视作造就顶端需要的重激话供应量:

2011年顶端:短期内持币者重激话大概12%的供应量;

2013年顶端:在2次最高值时,短期内持币者再次激话了约10%的供应;

2017年顶端:短期内持币者重激话大概17%的供应;

2021年:目前为止,短期内持币者已再次激话大概9%的供应量;

与储蓄金风险性指标值相近,这种研究表明,当今周期时间的大牛市正处在后半场或中后期环节,自发生(假设)的HODL最高值点至今,短期内持币者仅售出了9%的供应量,现阶段依然有很大的相对性供应一部分。

2017年的最高值做到了17%,这体现了极大的新兴趣爱好和受众群体的提升。这类BTC“財富迁移”是另一个非常值得关心的有意思分形,由于BTC的曝光度和利用率在持续提高,有关非常周期时间的争执也仍在再次。

以太坊供应动态性

股民的积累,不但仅限于BTC持有者,自2020年3月份至今,账户余额低于10ETH的以太坊详细地址已积累了附加1.41%的商品流通供应,这种详细地址现阶段持有的ETH占到商品流通供应的4.58%,而且再次呈往上的发展趋势。

大家也见到大量长期性休眠状态的ETH逐渐慢慢清醒,下面的图表明,自2020年5月至今,持有時间在6个月之上的ETH供应量一直在平稳降低。除开一些获利回吐以外,一些供应很有可能早已被布署到DeFi智能合约,乃至是以太坊2.0 staking合同(从2020年底逐渐就发生大幅度降低的发展趋势)。

此外,智能合约存放的ETH账户余额在2020年9月份宣布超出了去中心化交易中心的账户余额。截止今日,交易中心持有的ETH占到总产量的12.94%,而智能合约现阶段存放的ETH占到总产量的五分1之上(约为21.11%),这说明商品销售市场合乎2020年逐渐的发展趋势,自那时候起,火爆的DeFi便锁住了很多ETH供应。

持有超一万枚COMP的鲸鱼详细地址总数再创新高,24小时比特币汇率涨近25%:CoinGecko市场行情表明,Compound(COMP)24小时增涨了24.7%,做到304.79美元,总市值为12.866亿美金。COMP周上涨幅度已扩张至50%,2020年至今上涨幅度为111%。COMP近期增涨遭受股票基本面改进和鲸鱼销售量提升促进。链上数据信息服务提供商Santiment强调,在周五BTC提升后,几类山寨币早已逆风翻盘,殊不知,COMP与BTC挂钩的数最多。它是因为持有超出一万枚COMP的鲸鱼详细地址总数创出历史时间新纪录。

伴随着近期的行情,Compound好像在好几个点上拥有提高趋势。伴随着其近期的价钱飙涨,COMP在锁单量(TVL)层面落伍于UniSwap。依据DeFi Pulse的数据信息,现阶段Compound锁单量为32.两亿美金,位居第三位,占全部DeFi销售市场的12%之上。因而,有投资分析师觉得COMP将来有可能变成蓝筹股DeFi代币总。现阶段以总市值测算,COMP为第八大DeFi代币总。(CoinGape)[2021/1/30 18:27:31]

以往两个星期增加30个持有超一百万枚XRP的鲸鱼:依据Santiment的数据信息,持有一百万枚XRP之上的账号总数过去两个星期提升了3.7%,增加了30个鲸鱼。这种投资人如今每个人持有24万至240万美金的XRP,这对价钱导致了上行下行工作压力。在经历了非常平平淡淡的几个月后,XRP在两个星期内从0.19美元涨到了0.25美元,上涨幅度超出30%。(Cointelegraph)[2020/7/31]

数据信息:以往大半年数据加密鲸鱼加持超6.五亿美金ETH 超出2019全年度BTC注入总金额:4月30日信息,百度搜索引擎DuckDuckGo的管理层Adam Cochran表明,历经审批以太坊前10000个详细地址,过去六个月中,目前的鲸鱼增加持有以太坊提升了5.五亿美金之上。而比较之下,上年全年度BTC的新资产注入总金额可能为六亿美金。Adam Cochran注重,不但是目前的鲸鱼已经累积以太坊。

在前十万名以太坊详细地址中,有非常总数的新钱夹详细地址是与法币交易所onramp开展的第一笔买卖,而该交易中心关键为大中型顾客(主要是Gemini,、Kraken和Coinbase)出示服务项目。这种新钱夹详细地址一般 选购使用价值十万到25万美金的以太坊,他们占前10000个详细地址的6%上下,换句话说这种详细地址过去6个月里新选购使用价值1亿美元的ETH。总体来说,以往大半年里,新老用户“鲸鱼”一共选购了使用价值超出6.五亿美金的以太坊,超出了2019年全年度BTC注入总金额。(The Daily Hodl)[2020/4/3

标签:

区块链热门资讯

Theta Network总市值进到前10:主网3.0将于4月21日公布 截至3月23日,Theta Network 代币 THETA 总市值 115.93 亿美金,进到数字货币总的市值前10名,排第10。 数据信息表明,近7天THETA上涨幅度达55%,近30天上涨幅度达212%,近3个月上涨幅度达1162%。

2021/3/23 18:14:46牛市没退 稳定币不断开闸放水 比特币价格持续上升,稳定币市场要求不断扩张。去中心化稳定币市场中,USDT在每个链上的总发行量破400亿美金,USDC总市值也提升100亿美金。从市场市场份额看,USDT仍位列流行要求影响力。 单看根据以太坊发售的稳定币总量,USDT仍以 224亿美金排名第一;USDC略逊一筹,总量101亿美金。

2021/3/23 18:08:57爆料 英伟达显卡将A100更新改造为210 MH/s的挖矿怪物 近年来,出示煤业生产设备独立显卡的公司英伟达显卡Nvidia,数次取得成功占领数据加密行业今日头条,RTX 3060挖矿限定事件刚过去没多久,今日又传来A100将被揍导致高性能挖矿怪物的信息! 据硬件配置发烧友kopite7kimi爆料称。

2021/3/23 18:08:35采访Ergo公链创办人Alex:重归BTC的最高境界才可以打造出非凡的区块链技术金融投资平台 自2020年中下旬流通性挖币风潮至今,DeFi绿色生态便以迅速的趋势迅猛发展,其速度规模远超任何人的想像。即便是比特币行情的强烈起伏也分毫沒有危害到DeFi销售市场的提高。

2021/3/23 18:02:15先发 | 欧易OKEx研究所:美债收益率增涨对比特币的危害 引言 最近美债收益率上行速率大幅度加速,1月初,美债收益率提升1.0%,2月25日,美债收益率也是提升1.5%,不上一个月升高了50BP,造成销售市场振动。美债收益率的上行是通胀率和具体利率一同驱动器的結果。

2021/3/23 18:01:05重磅消息 | YFX与火币矿池HPT战略合作 HPT添加YFX创世挖币第二期 跨链区块链技术永续合约交易所YFX公布与Huobi Pool Token(HPT)火币矿池战略合作。 YFX于3月23日17:00发布BTC_USDT(HPT清算)混和合同交易对和HPT LP。

2021/3/23 17:54:56 比特币价格·比特币行情

比特币价格·比特币行情