期权与结构化产品:加速数字资产领域的多层次资本市场发展

蓬勃发展的期权市场

作为一种相对复杂的金融工具,普通投资者对期权可能并不十分熟悉。但是在传统金融市场,期权早已被大量应用在不同的投资策略组合中,用以缓解风险、提高收益。尤其是2020年上半年,新冠疫情叠加发酵已久的经济衰退,导致全球市场剧烈波动。在此背景下,通过运用期权构造各种金融组合来缓解风险的需求愈发凸显。随着2020年期权市场交易量的激增,更多的投资者开始将目光转向到了这个神秘而又存在已久的市场。

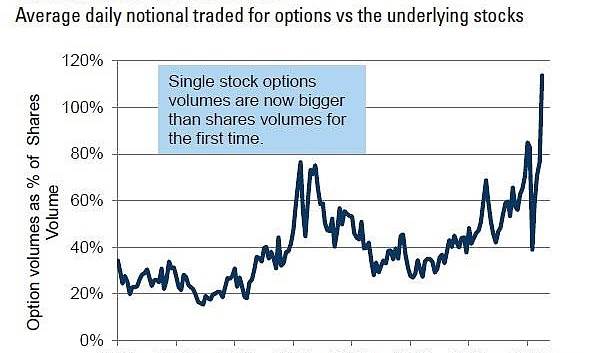

(1)个股期权市场交易量首次超过股票市场

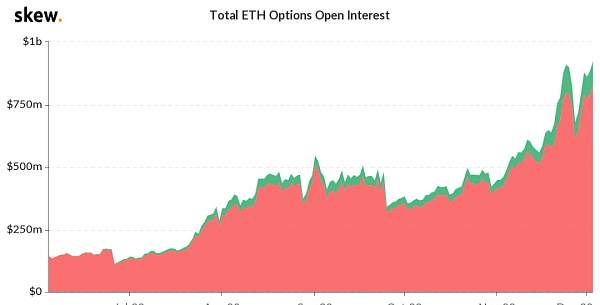

据高盛的研究报告显示,由于散户投资者的大量涌入,2020年初至今,美国个股期权的交易量增长了129%,其中仅7月就增长35%,创下了历史新高。当月,美国个股期权日均交易量首次超过了股票,交易量的比值达到了1.14。

数据来源:Goldman Sachs Global Investment Research, OptionMetrics, Data as of 21-July

(2)期权交易同期领涨衍生品市场

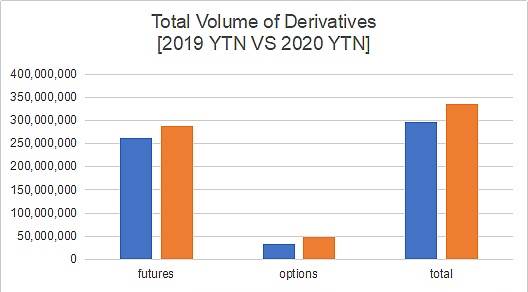

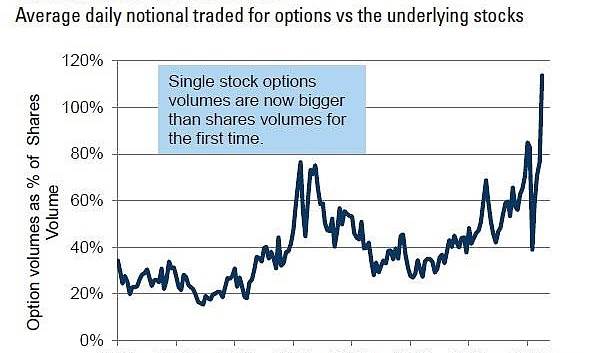

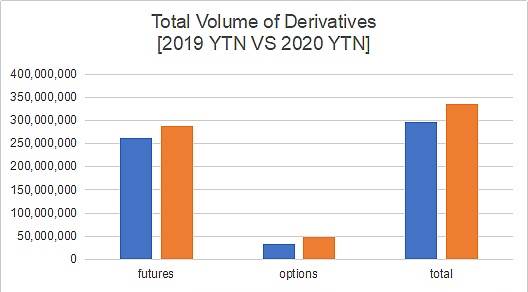

据ICE(美国洲际交易所)最新报道,2020年年初至11月,在ICE交易所中结算的期权合约总成交量为3,350,772张,同比增长42.24%。

反观期货市场,2020年结算合约总量为21,839,492张,虽然绝对值高于期权,但同比增长仅10.06%。

数据来源:ICE

可见,不管是和股票市场相比,还是在衍生品市场内部比较,期权交易市场的表现都十分亮眼。

(3)数字资产期权市场发展迅猛

期权市场的发展,是传统金融趋于成熟的标志之一。在创新和发展速度呈指数级增长的数字资产行业,期权及由此构建的结构化产品也在逐渐占据市场的一席之地。

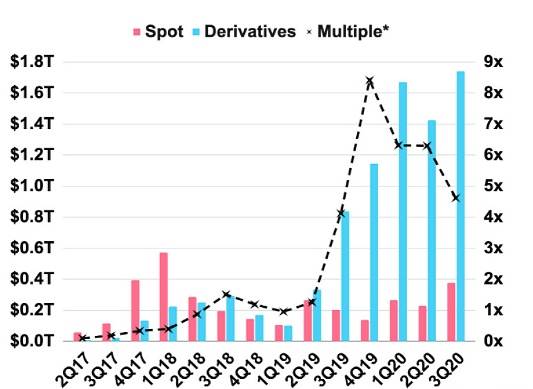

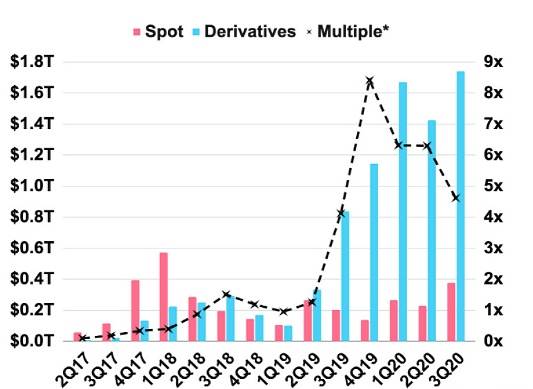

从Kraken给出的数据可以看出,数字资产市场上,衍生品已完全取代现货成为主导市场。衍生品的名义交易量从2017年Q2的6百亿美元激增至2020年Q3的超1.7万亿美元。

数据来源:Kraken,Crypto spot volume VS Crypto derivatives volume

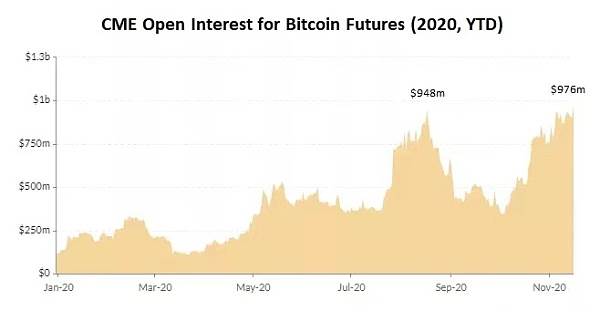

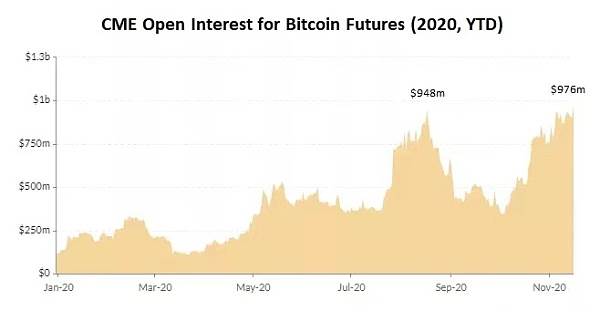

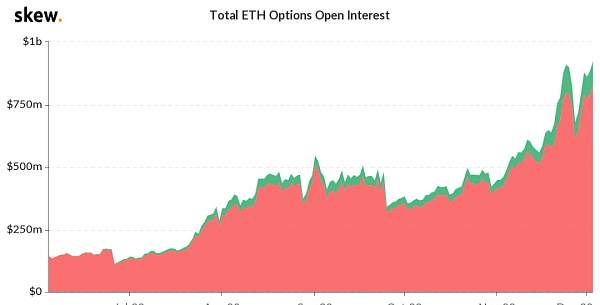

从Skew发布的下列三个数据中可以看出,自2020年年初以来,数字资产衍生品市场里的期货和期权的未平仓交易量大幅上涨,其中期权市场的交易量涨幅尤为突出。

数据来源:Skew

根据CME和Skew的数据显示,截至2020年12月10日,BTC期权市场目前OI(未平仓权益)接近47亿美元。而ETH期权市场,也达到了8.5亿美元的未平仓权益规模。

从1973年4月26日芝加哥期权交易所(CBOE)开张,第一次进行统一化和标准化的期权合约买卖开始,到2020年传统期权市场和数字资产期权市场的双爆发,期间期权市场虽然经历起起伏伏,但总体呈现上升趋势,侧面体现了期权市场的内在价值和时间价值是经得起岁月考验的。

对于普通买方来说,期权有三个比较重要的价值:一、期权是对冲基础股票风险的绝佳工具。这里要注意的是,对冲的根本是防止亏损,而不是主要的赚钱策略。二、与股票相比,期权的进入成本低,允许投资者或交易者持有少量头寸入场。三、增加投资策略的灵活性。期权使投资者能够较为灵活地交易基础证券的任何潜在变动,只要投资者对有价证券的价格波动有一定看法和预测,就可以使用期权策略。

当然,期权市场也具有一定风险,主要体现在流动性低、操作原理复杂和可能损失的期权费,但期权买方的损失和风险是可以提前根据其自身情况进行控制的。

期权卖方的最大收益为期权费(一般为标的股票价值的5%-20%),但对应了长尾风险。若标的股票价格上涨并大幅高于行权价,期权卖方的亏损则有可能数倍甚至数十倍于期权费。由于期权卖方处在一个长期承担无限风险的处境,所以大多数期权的卖方都是风险承受能力较高的专业投资机构,如投行、基金或者保险公司。在建立了期权卖方仓位后,除了时间作为缓冲,期权卖方还可通过止损交易策略、Delta对冲等策略对冲掉部分的风险。

期权的套期保值以及对冲风险等这些特性,使得其非常适合构建多元化的结构性理财产品,双币理财就是其中的典型代表。

双币理财(Dual Currency Deposit)产品与货币汇率挂钩,根据投资者对汇率的预期,通过不同的投资组合在两种货币间的汇率差进行套利。投资者可以使用某一币种A进行投资或存款,合约到期日时以币种B取出。因为不同币种之间的汇率差浮动频率较大,因此双币理财具有一定风险,但也会提供相对高的收益率。

在传统金融领域,特别是在亚洲的银行,双币理财产品早就有相当成熟的应用。日本的双币理财存款自1990年代面世以来流行至今30年。中国亦在2005年由招商银行和光大银行首批发起并推出了这种产品。

目前国内的双币理财主要可以分为以下几种模型。

光大银行模式:以人民币作为投资本金,将所产生的利息兑换成美元,然后将此美元作为投资本金再进行外币理财。最后,以美元来结算外币产生的收益和本金。

招商银行模式:投资本金由人民币和美元共同组成,先将美元折合成人民币,作为投资本金,到期后以人民币的形式返还,然后将人民币兑换成美元,然后和美元部分的资金一起作为投资本金进行外币理财,到期后以美元结算收益。

汇丰银行模式:其本质类似期权,投资时存在两种货币,投资期限可理解为期权期限,投资者在购买时与银行确定一个协议汇率为期权执行价格,并且在其基础之上还存在不同的费率即期权的价格。

通常来说这种投资组合的账面收益率要比一般的理财产品高一些,但其中也有一些风险,其主要的风险在于人民币兑美元或欧元等外币的汇率。汇丰银行的结构模型又明显异于其他两类,作为结合了外汇和期权的结构化产品,将是本文讨论的重点。

现有的数字资产双币理财产品是一种浮动收益非保本型投资产品,特点是「一次投资,两种收益」,收益模型较为与众不同。

投资者在12月1日购买了一份期限为11天的「BTC-USD双币理财」产品,假设当天BTC报价为19,200美元,其他相关参数如下:

挂钩价:19,400美元

到期日:12月12日

投资金额:1枚BTC

收益率:3%

在到期日12月12日时,将会有两种可能的结算方式:

若BTC的结算价格低于挂钩价19,400美元,将会以BTC进行结算,结算金额=(1+收益率)*购买数量=(1+3%)*1=1.03 BTC。

若BTC的结算价格高于或等于挂钩价19,400美元,将会以USD进行结算,结算金额=(1+收益率)*挂钩价格=(1+3%)*19,400=19,982 USD。

以USD本位为例

投资者在12月1日购买了一份11天的「USD-BTC双币理财」产品,假设当天BTC报价为19,200美元,其他相关参数如下:

挂钩价:19,000美元

投资金额:19,200美元

在到期日12月12日时,也将会有两种可能的结算方式:

若USD-BTC的结算价格低于或等于挂钩价19,000美元,投资者将会以BTC进行结算,结算金额=购买数量/挂钩价*(1+3%)=19,200/19,000*(1+3%)=1.0408 BTC。

若USD-BTC的结算价格高于挂钩价19,000美元,投资者将会以USD进行结算,结算金额=(1+收益率)*挂钩价格=(1+3%)*19,000= 19,570 USD。

币本位购买时,若结算时币价高于或等于挂钩价,则投资者可以高位套现离场;若结算时币价低于挂钩价,则投资者可以获得更多BTC。

法币本位购买时,若结算时币价高于挂钩价,则投资者可以获得更多USD;若结算时币价低于或等于挂钩价,则投资者可以相对低价抄底BTC。

概括来说,虽然在到期日时BTC-USD结算价会有所变化,但投资者总会得到3%的确定收益,唯一的不确定性是回款资金的类型(BTC或USD)。

对于在持有BTC和持有美元之间无法抉择的投资人而言,选择权本身可能已经变成了负资产。此时其可以通过将选择权出售给市场,从而获取一定补偿。由于数字资产高波动率的特点,这种补偿往往比传统收益更高。

例如矿工,这类持有BTC并有变现需求,同时又积极看好BTC增长潜力的群体,可通过双币理财实现更高价位出售BTC;而若投资期间BTC价格回落,矿工也愿意兑换更多的币本位收益。

另一类群体则较为普通,即那些想在BTC市场获得相对稳定收益,但对市场波动缺乏判断且愿意低位持有BTC的投资者,可以通过双币理财在币价高位时获得美元收益,低价时抄底BTC。

双币理财这一产品摆脱了单一本位限制,为不同类型的投资人提供了更多维的获利空间。

结构化产品是近年来传统市场发展最为迅速的一类金融产品,其之所以受到机构投资者的青睐,在于其条款设计上的灵活高效,可以紧贴投资者的个性化需求,成为资产管理的有力工具。

基于期权构建的结构化产品,丰富了数字资产市场的收益类型,满足了更多资本的诉求。本文所述的双币理财仅是各类结构化产品中较为简单的一种。长期以来,数字资产市场收益来源单一、收益波动巨大的特点,一直被传统资本所诟病。而结构化产品的推陈出新,则改善了这一问题,让更多差异化的资本能够共享数字资产市场发展的红利。

2020年,我们见证了期货、期权等金融工具在数字资产行业的蓬勃发展;DeFi与CeFi规模的指数式成长;结构化产品的需求进一步增加。这些金融创新,加速了数字资产领域的多层次资本市场发展,是本行业日趋完善、成熟的表现。未来数字资产市场的分层将更加丰富,吸引的资本类型也将更加多元化。

Tao Huang、Kevin Yang、Arvin Wang、Cara Cao,来自IDEG投研团队 作者

Sherrie 编辑

蓬勃发展的期权市场

数据来源:Goldman Sachs Global Investment Research, OptionMetrics, Data as of 21-July

数据来源:ICE

数据来源:Kraken,Crypto spot volume VS Crypto derivatives volume

数据来源:Skew

Tao Huang、Kevin Yang、Arvin Wang、Cara Cao,来自IDEG投研团队 作者

Sherrie 编辑

数据:CME比特币期权六月交易活跃 持仓量首破1亿美元:5月14日,Skew数据显示,芝商所(CME Group)比特币期权连续第六个交易日走高,六月交易活跃;且交易活动主要集中在看涨期权上;持仓量首次突破1亿美元,且推动比特币期权总价值创下11亿美元的新纪录。[2020/5/14]

动态 | 期权数据显示投资者对后市偏乐观:据第三方大数据机构RatingToken监测数据显示,Deribit交易所19年3月15日交割的BTC期权合约昨日做空和做多成交量比例为0.4,19年3月22日交割的BTC期权合约昨日做空和做多的比例为0.23。这个数据整体偏低,且在最近一段时间的低位。这表明,虽然目前行情是小幅震荡,但是投资者对后市的看法还是偏向于认为走势会选择向上发展。[2019/3/12]

英国的区块链投资公司coinsilium将其在Indorse期权协议的持股比例提高到6.5%:英国的区块链投资公司Coinsilium将其在Indorse期权协议的持股比例提高到6.5%。根据2017年8月11日宣布的期权协议条款,Coinsilium将以17.5万新加坡元(约97000英镑)的议定价格收购额外的股份。该公司还确认,Indorse期权协议现已延长至2018年3月31日。如果公司选择在协议下充分行使其选择权,公司将在Indorse进一步获得3.5%的股权。[2018/1/9]

标签:

区块链热门资讯

“356倍超额认购,暗盘收涨103%,460亿估值。” 自新三板退市后的一年半,王宁带着他的泡泡玛特再次挂牌港交所,和此前“区区”20亿元估值相比,这一次它更如王者凯旋,身价暴涨21倍后,“盲盒一哥”实至名归。

2020/12/15 20:49:25DeFi数据 1.DeFi总市值:184.76亿美元市值前十币种涨跌幅,金色财经制图,数据来源Coingecko 2.过去24小时去中心化交易所的交易量:5.88亿美元 交易量排名前十的DEX 数据来源:Debank 3.DeFi借贷平台借款总量:34亿美元DeFi借贷平台借款占比,金色财经制图。

2020/12/15 20:38:28波卡到底是什么? 在提到波卡时,人们总是会看到类似“异构跨链与万链互联”这样的字眼,事实上,这词汇都是对波卡技术的高度概括,技术之外,还可以站在更高的维度理解波卡,例如思考一下,为什么我们要从头开发波卡这样的项目,思考为什么在不远的未来,会有众多应用诞生在这个平台上。 即,为什么波卡是新的?为什么波卡会是稳定的。

2020/12/15 19:50:16一拖再拖,Mt.Gox清算赔偿方案终于提交于东京地方法院。 Mt.Gox官网发布公告称,MT.GOX (门头沟)委托人提交了一份清算赔偿计划草案。东京地方法院和一名审查员对草案进行审查,确定是否继续进行与草案有关的赔偿程序。赔偿计划受托人计划相关有关人士说明赔偿计划草案。

2020/12/15 19:12:26两个大利好,加持着市场早间强行冲了一波,但随着中午一波砸回来,市场再次回到了震荡局面,其中最大的原因还是之前那些屯币党,他们手里有大量的廉价筹码拿出来变现。

2020/12/15 19:01:32科技发展给金融带来了新机遇。支付系统的现代化和数字货币备受关注。如果我们仔细分析“支付”这一时刻,究竟其中需要完成哪些事情?新的科技手段会带来哪些改变? 今日,中国金融学会会长、中国人民银行原行长周小川出席“2020上海金融论坛”并发表演讲。他表示,在信息获取、处理能力大大提升后,交易时刻就能做更多的事情,让跨境支付更为便利。

2020/12/15 18:55:55 比特币价格·比特币行情

比特币价格·比特币行情