15张链上数据图表:DeFi在5·19极端化市场行情中主要表现怎样?_钱包

15张链上数据图表:DeFi在5·19极端化市场行情中主要表现怎样?

在高宽比的价格起伏和极端化的Gas价格中,DeFi展现了其在协议书方面的延展性。结算和对冲套利体制按照计划运行,长期保持,另外稳定币维持其可靠性,见到全部生态体系的很多转帐量和应用。DEXs做到了在历史上最大的交易量,衍生产品服务平台的需求量提升,伴随着协议书收益的提升和代币价格的降低,代币的公司估值做到了历史时间最低标准。

在这一份汇报中,大家包含了。

DeFi对代币价格下挫的反映

狂跌后的代币公司估值

Gas价格和应用的状况

DeFi在代币价格下挫中的主题活动

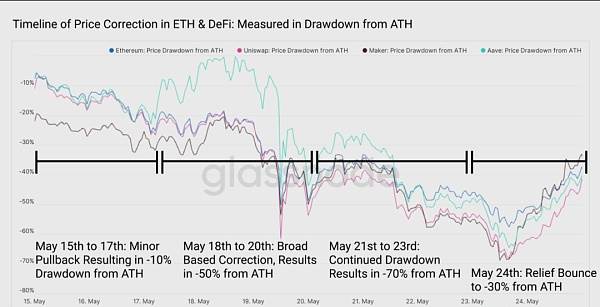

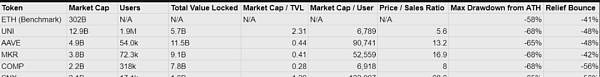

DeFi对ATH普遍下挫的反映是优劣各半。蓝筹股DeFi的代币价格在非常大水平上追随ETH的下挫,表明出ETH相对性较高的β值,但在UNI、MKR、AAVE、COMP、SUSHI和SNX中,从ETH的下挫中沒有超出15%的下挫。

锁住在智能合约中的总额从高峰期到低谷期降低了42%,整体上与以太币的价格行情一致,后面一种从高峰期到低谷期降低了51%。

DEX主题活动

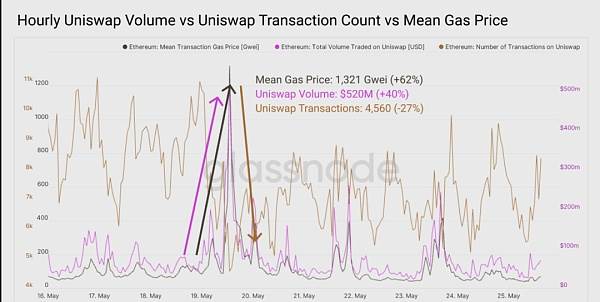

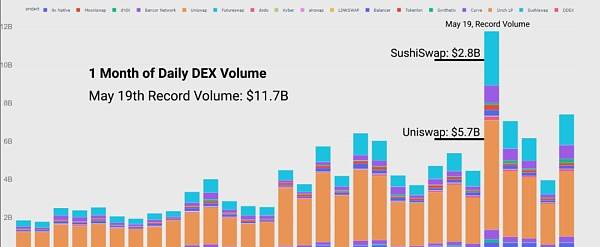

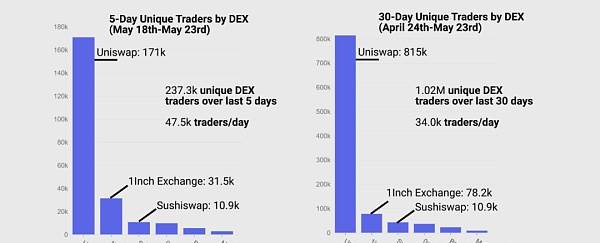

伴随着起伏的加重,DEX的交易量飙涨至历史时间最大水准。5月19日,在暴跌中造就了117亿美金的交易量纪录。Uniswap以57亿美金的交易量和58亿美金的流通性占主导性,而Sushiswap以28亿美金的总流通性占主导性,稳居第二。

每天投资者的总数也发生了规模性提高。DEXs中30天的每天投资者总数做到了历史时间新纪录,5天的投资者总数也是这般。SushiSwap的交易量/投资者比别的交易中心都需要高,SushiSwap的交易量很高,但与Uniswap对比,投资者的总数非常少。30天的每天的投资者数量初次超出了一百万投资者。尽管在这个动荡不安阶段见到外汇交易员总数的提升是件好事儿,但假如/当DeFi进到长期性大牛市时,对商品销售市场适应能力的真真正正磨练将来临。

借款主题活动

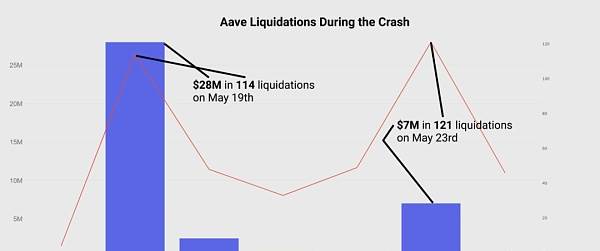

借贷合同早已反映出来,使用价值锁住维持强悍,结算维持在最低标准。在销售市场奔溃期内,稳定币抵押品的损害是贷款人的一个重要风险性。伴随着价格愈来愈不稳定,抵押品的规定也更难达到。除此之外,不稳定的抵押品、结算和不一样的运用水准会导致利率的起伏。起伏的利率会造成贷款人进一步提现。幸运的是,稳定币保持健康,使用率保持健康,借款销售市场整体上在高起伏期内主要表现得称心。在垮台全过程中,415名贷款人在Aave上遭遇结算事情,结算额度仅为3840万美金

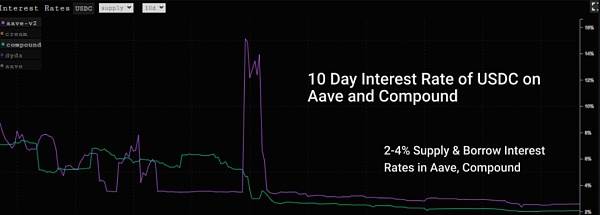

利率持续保持身心健康。因为借款和贷款大概维持有关,使用率也一样保持健康。大部分借款销售市场的时刻表以下。

16日逐渐的调整导致了利率的临时起伏,由于贷款有短暂性的超出最好使用率的阶段。

在19日的一个短时间内,因为价格起伏使稳定性减少,利率升高到>14%,Aave的使用率(贷款/抵押品)超出80%。

结算、抵押品贴到和盈利驱动器者将使用率拉返回一切正常水准,使经销商的利率返回3%上下的水准。

稳定币的可靠性

关键的稳定币在全部狂跌全过程上都健康地保持着他们的价格平稳。在以太币上应用的前3个稳定币中,没有一个在较长一段时间内大幅度偏移其导向价格,让商家在她们觉得适合的情况下自信心地撤出稳定币。关键交易中心的USDT/USD差价最强烈的是1.02美金上下的最高值和0.99美元上下的低谷。这种起伏在大部分状况下只不断了几秒到数分钟。不然,稳定币在垮台的绝大多数時间里都维持着他们的价格平稳,交易量加权平均值价格(VWAP)绝大多数時间都维持在一美元。与2020年3月的狂跌反过来。

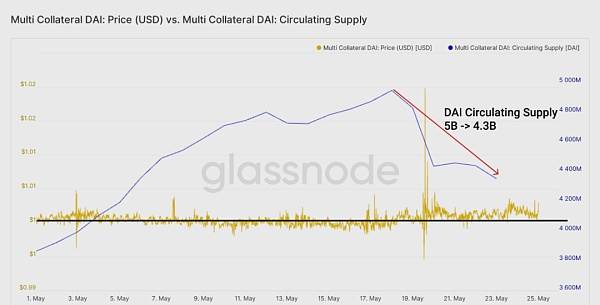

因为DAI在垮台期内的主要表现,这对DeFi而言是尤其积极主动的。DAI非常好地维持了它的平稳,商品流通的供给量依据抵押品的规定和协议书的可靠性开展了相对应的调节。伴随着抵押品持有者的赎出,抵押品被取回,DAI从供货中清除。这类个人行为使抵押品维持一切正常,结算维持在一个一切正常的水准,DAI维持其价格平稳。

悲剧的是,一个利用率相对性较高的稳定币(约20亿流通量)无法保持其平稳。TerraUSD(UST)在18日失去它的导向价格,因为它从LUNA的抵押品的使用价值小于它所质押的稳定币的使用价值。LUNA/UST生态体系现阶段遭到了附加的风险性,一部分缘故是其市场容量。DAI/MakerDAO生态体系为50亿美金的DAI供给量给予了超出80亿美金的ETH抵押品,而UST的20亿美金供给量则贴近并有时候小于其大概20亿美金的LUNA抵押品。幸运的是,在狂跌的全过程中,丧失价格导向导致损害并不太比较严重。

UST的损害另外造成了其借款销售市场锚的不稳定状况,在UST见到很多要求的当地借款平台上,交易头寸更非常容易被结算。伴随着LUNA的使用价值被推返回UST以上,它的挂勾在非常大水平上自狂跌至今早已反跳了。

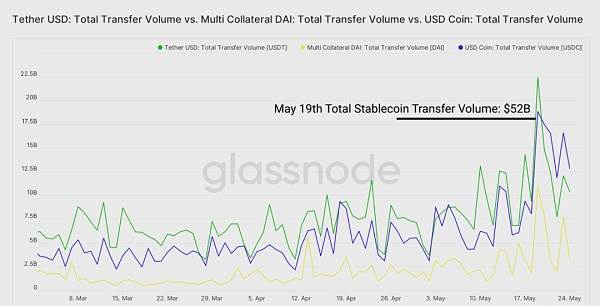

总得来说,稳定币的主要表现合乎预估,稳定币的链上转帐量做到了520亿美金,创出了稳定币转帐量的纪录。

ETH的主要表现和公司估值

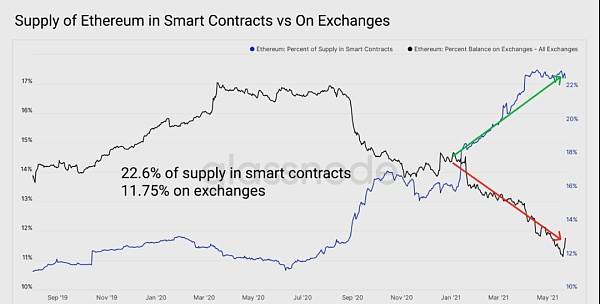

在智能合约中的以太币供货占比一直十分身心健康,在全部暴跌的全过程中,23%之上的供货仍在合同中。交易中心的供给量从11.13%跃居至11.75%。

尽管大家见到2020年对DeFi兑美元的公司估值发生了变化,但ETH依然是储备货币和挑选的标准。DeFi/ETH在2021年大部分主要表现不佳,在狂跌期内都不除外,由于有的人觉得ETH是在向安全地带逃跑。这主要表现为ETH在垮台期内对DeFi的强悍。殊不知,这类降低在最大总市值的蓝筹股币中主要表现得不那麼显著,如UNI、AAVE和MKR,这种蓝筹股币在币灾后重建对ETH只发生了约6.5%的超量总市值权重计算下滑。

大家有可能见到,在这些蓝筹股币中,有可能与ETH/DeFi挂钩,这种蓝筹股币表明出提升的需求量、收益和强劲的鼓励。殊不知,蓝筹股币中这种较差的下滑与中局币DeFi的下滑并不一致,后面一种的相对性下滑要大15%之上。而在看涨心态中,相关性基本上一直抬升。

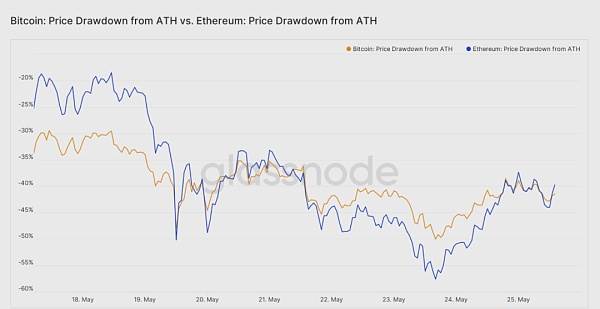

变大看来,ETH/BTC在下挫全过程中主要表现出延展性。在之前的困境中,风险性一般 从ETH逃往BTC,ETH历经的下滑显著更高。这一次,状况发生了转变 ,ETH依然比BTC的β偏高,但差别并不大。因为ETH与BTC对比表明出销售市场下挫的延展性,DeFi参加者有可能逃向ETH做为能量而不是BTC和稳定币。

代币主要表现和公司估值

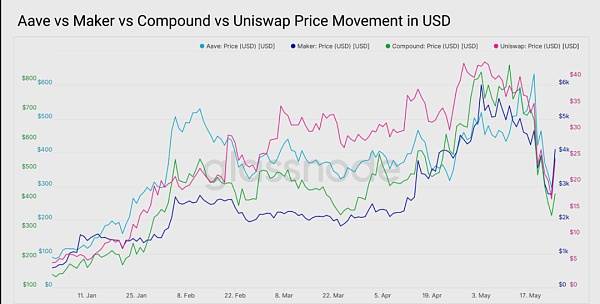

DeFi的整治代币略见一斑的被售卖,较大下滑达75%之上。这种是新起的代币,具备较高的β值,流通性比较有限,并且持有人总数很少。普遍的销售市场起伏使这种代币下滑,这应当不奇怪。在近期的历史时间中,大家对这种财产的标价以美金而不是ETH为规范的兴趣爱好早已产生。

愈来愈多的DeFi的投资人已经用传统式的公司估值指标值来掌握这种财产。Treasury的财产、退还给持有者的现金流量及其别的时兴的公司估值指标值在近期的历史时间中越来越很有诱惑力,特别是在与别的提高型财产开展较为时。

在这儿,大家详细介绍价格/市场销售比例(P/S比例),考量代币总市值除于协议书造成的收益。到迄今为止,在DeFi选用曲线图的初期,收益是不是代币价格的推动力还不清楚。在很多状况下,下注将来收益和描述的意向与目前的选用一样明显。殊不知,有着最大利用率的新项目已经快速飙升到顶部,并从底点强悍反跳。

大家早已见到TVL再次做为价格的强劲推动力,2个最大的TVL协议书经历了从ATH逐渐的更软的降低。他们也看到了从底点反跳的幅度,另外也有Uniswap和它占主导性的消费群。略见一斑,这种TVL大多数与总市值有关。很大总市值的DeFi新项目在下挫中领跑,极强的流通性缓解了严厉打击。

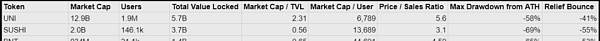

当按协议类型对这种代币开展排序时,在我们较为有关指标值时,大家见到有意思的发展趋势发生。在下面的数据图表中,大家按协议书深层次发掘了DeFi中的小总市值财产与大家的蓝筹股币的比照。大家见到虽然Uniswap对整治代币的鼓励和应用不断比较有限,但它依然占有主导性。伴随着Uniswap v3旋转V2,这一发展趋势总是愈来愈强。Bancor在高收益和更健康的价格中也表明了整体实力。尽管Curve的总市值看上去不大,但它的FDV超出了55亿美金。

在借款层面,我们在查询基准线公司估值指标值时获得一个有趣的发现。Compound的公司估值好像很低,尤其是相对性于Aave。大家见到TVL在Aave上再次澎涨,高过其竞争者,主要是因为新的鼓励对策和做为取代方式的抵押品的时兴管理中心。特别是在垮台期内,抵押品的多元化针对避免 结算是身心健康的。比如,Aave锁住了约两亿美金的xSushi,五亿美金的LINK,及其十多个别的非标财产,都有着超出五百万美金的锁住抵押品。换句话说,Compound有着一个身心健康的借款销售市场,有平稳的利率和强劲的奖励制度。

Gas标价过高

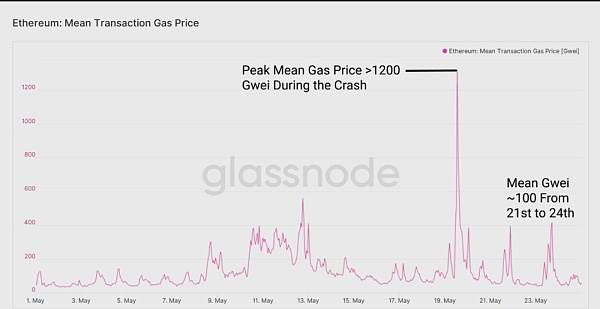

股民投资人在销售市场最大幅度售卖的时间范围内基本上被挤压。因为大批外汇交易商、稳定币迁移和对冲套利智能机器人核心了gas消費,gas价格在起伏高峰时段飙涨至每钟头1000 的均值Gwei。

很多人 迫不得已掉以轻心,不管优劣。假如一个外汇交易员想减少3000美金的杠杆比率,但gas价格>700美元/每一次买卖,她们挑选不做买卖也也不怪异了。针对很大的外汇交易商而言,假如交易头寸经营规模是花费的100倍或更高,700美元/互换是相对性非常容易承担的。伴随着垮台的产生,交易量暴增,由于很大的持有者迁移了风险性。总交易量降低,由于较小的买卖被标价,没法在链上采取任何行動。

因而,尽管Uniswap的交易量很高,但在垮台全过程中,Uniswap的总计交易量沒有超出30天的均值交易量。反过来,来源于USDT转帐、USDC转帐、对冲套利智能机器人的主题活动,及其在极大的价格起伏中的别的应急主题活动占有了区块链室内空间。

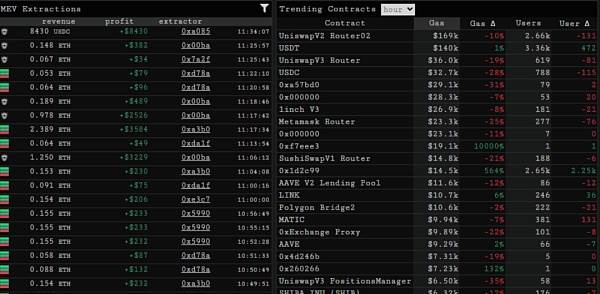

在下面的左图上,大家看到了MEV智能机器人根据各种各样方式从互联网中获取使用价值的一个小时的主题活动。在下面的下图中,大家见到在狂跌期内的一小时内,对Gas耗费奉献较大的智能合约。

Uniswap V2依然是Gas耗费的显著管理者。

稳定币的迁移在Gas耗费层面贴近超出Uniswap。USDT和USDC被应急发送到交易中心的钱夹,以分派资产。

有着很多资产的密名帐户正忙碌开展对冲套利主题活动,如结算。

狂跌后的几日,Gas价格此后大幅度降低。平稳出让的Gas使用量降低了>60%,Uniswap的Gas使用量从高峰时段降低了约50%,而对冲套利的机遇自狂跌后大多数修复到一切正常水准。在全部垮台期内,1200的均值Gwei的最高值使交易费用超出500美元/一次互换。在均值Gw

暴跌后的几日,Gas价格此后大幅度下降。平稳转让的Gas消耗量下

标签:

区块链热门资讯

技术性专刊|以太坊2.0信标链Altair升級获得平稳进度 这周技术性专刊包括以太坊、波卡、Fielcoin、Polygon四个互联网的技术专业信息。

2021/5/29 11:22:14金黄荐读|旧神与新王:DeFi怎么让金融业往下一形状越迁 贷币造成于大家针对使用价值的的共识,金融则创建在这类的共识基本以上。以往2000年间,金融不断发展,又过去200年里迅速发展趋势,以致于身浸在其中的大家纯天然觉得以金融机构和各种各样中介服务为商品流通、互换连接点的管理体系是金融的真面目。

2021/5/29 11:10:53了解MakerDAO的多链发展战略和路线地图 MakerDAO会挑选哪一条Layer2线路? 5月28日,MakerDAO关键模块引领者Derek出文《Maker的多链战略和路线图》。详细介绍了MakerDAO在迅速发展趋势的多链绿色生态中的机会及其在其中的潜在性风险性。 本论坛贴子的目地是简述Layer 2生态系统及其存有的各种各样机遇。

2021/5/29 10:59:16一个使用价值1000亿美金的难题 这周,来源于The Block的数据信息表明,全部稳定币的总供给量提升 1000 亿美金。 到迄今为止,较大的稳定币依然是Tether ,也是最众所周知的稳定币。它是很多加密货币诡计和基础理论的管理中心。随后稳居第二的是 USDC,由 Circle 企业建立。

2021/5/29 9:26:52逃不了的加密税 美国家财政部建议扩张加密贷币纳税申报规定 对有钱人缴税、800亿美金“武裝”到税收组织 ….美国政府部门自然不容易忽略加密税这一超大猎食。 5月28日,拜登政府部门公布了2022年费用预算提案。除开新预算外,美国国家财政部另外公布了相关政府部门收益提案的表述文档。

2021/5/29 8:38:15监管髙压下的BTC矿业人生百态:团体犹豫 出航风险性难料 一直在我国边远地区默默地挖矿的比特币矿工们很有可能沒有想起,自身会变成 金融业监管第一个的严厉打击目标。 监管髙压下,出航?被封杀?出路在哪里变成 矿业从业人员们团体遭遇的难点。

2021/5/29 8:32:18 比特币价格·比特币行情

比特币价格·比特币行情