5月下挫中 什么指标值非常值得关心?_钱包

5月下挫中 什么指标值非常值得关心?

2021年5月19日,比特币销售市场经历了自2020年3月黑色星期四至今最重特大的流动性事情和价钱下降。此次抛售事情是在5万美元之上长达几个月的横盘整理以后产生的,在销售市场无法保持新纪录和深受希望的Coinbase发售以后逐渐的。

5月19日最比较严重的抛售事情铸就了比特币在历史上较大的日假阳线,天内价钱区段为11506美元。比特币价钱自5月9日至今一共下挫了47.3%。

这类戏剧化的价钱下挫行動让销售市场的非常大一部分人觉得诧异,尤其是这一事情产生在比特币在历史上最多的大牛市中。因而,它让很多人 猜疑大牛市是不是已被断开,及其比特币是不是已返回长期性的大牛市构造。

在本文中,大家将调研叙述市场的需求的指标值,包含造成抛售的指标值,及其对将来的大牛市和大牛市状况的评定。这篇文章内容将讨论。

对组织 要求变缓和链上消費方式的遍布明确提出预警信息的指标值。

剖析注入/排出交易所的币和稳定币的撤出富裕流动性的要求。

与之前的周期时间、抛售和持有者的个人行为开展较为,以明确将来的宏观经济大牛市或大牛市趋向是不是更适合。

组织 要求的转变

伴随着比特币销售市场的公司估值提高和完善,它既吸引住了大量的资产,也必须大量的资产和成交量来保持和做到新纪录。这一大牛市周期时间趋势的一个关键推动力毫无疑问是组织 的注入,主要是源于COVID大流行的巨量贷币和经济政策。

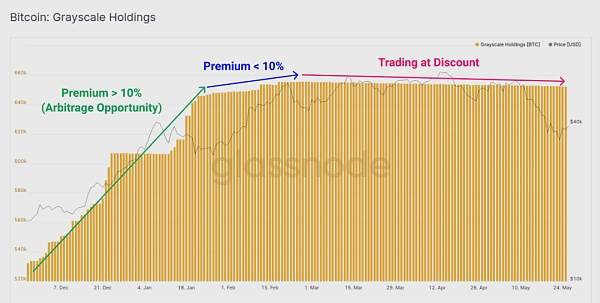

传统式投资人可运用的较大项目投资专用工具是Grayscale GBTC资管产品。在2020年的绝大多数時间和2021年初,投资人根据对不断的GBTC价钱股权溢价开展商品对冲套利,运用了强悍的组织 要求。这具有了双向功效,因为它将BTC加密货币从商品流通中清除,造就了一个自我强化的供货循环系统,促长了组织 要求的提高。

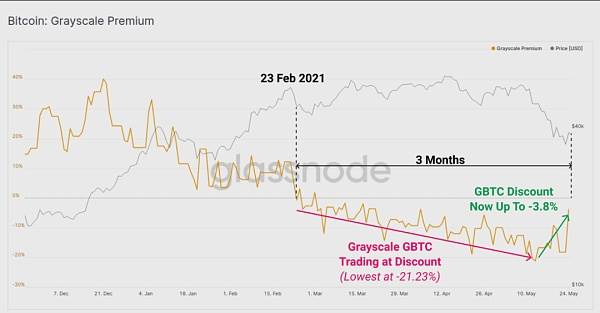

到2021年1月,GBTC信托的资金净流入基本上做到五万个BTC,而GBTC的成交价自始至终在现货交易的10%至20%中间。1月中下旬,对冲套利逐渐促进股权溢价小于10%,而BTC的周转期也逐渐大幅度变缓。在2月中下旬,资金净流入彻底终止,GBTC逐渐在一个长期性恶变的期货价格折扣优惠下买卖。

现阶段,GBTC价钱早已折扣率买卖了3个半月,在5月13日做到了21.23%的最高值底点。GBTC折扣率的存有既清除了极大的供给量,也给予了预先警告,即组织 要求自2月中下旬至今早已大大的变软了。

殊不知,伴随着近期的抛售,GBTC的折扣优惠早已逐渐变小,做到-3.8%。这说明,伴随着比特币期货价格的下挫,组织 的兴趣爱好,早已升高。

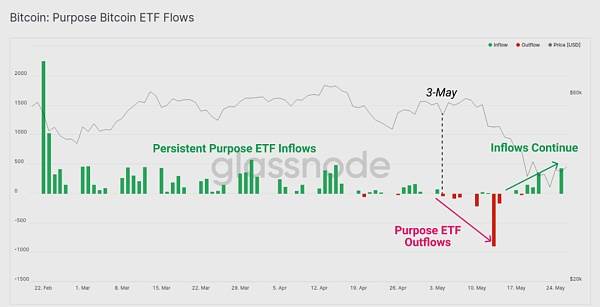

叙述了一个相近的小故事,澳大利亚的比特币ETF在4月底和5月初得到了不断的资产注入。自此,伴随着销售市场逐渐表明出皮软的征兆,资产排出逐渐占主导性。殊不知,与GBTC相近,在调价以后,要求总流量好像已经更有意义地修复,截止5月中下旬,周转期又逐渐升高。

GBTC和Purpose ETF的周转期都说明,从2月到5月,组织 要求早已皮软,这两个商品都是会对流动性的BTC供货造成危害。从积极主动的层面看,近期的抛售好像鼓励了这二种商品的投资人,由于GBTC的折扣优惠提升,而Purpose ETF的注入也从头开始了。

交易所动态性

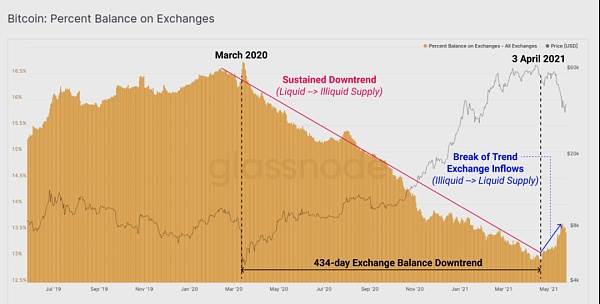

比特币在2020年3月后踏入了全球宏观经济政策演出舞台,这类效用在交易所拥有的账户余额中能够显著观查到。交易所的账户余额经历了一个戏剧化的反转,从长期性的累积,变成了无间断的排出。BTC的总数已经从流动性情况迁移到非流动性情况,造就了一个自我强化的供货转变,加密货币从交易所迁移到组织 托管人和/或冷钱包中。

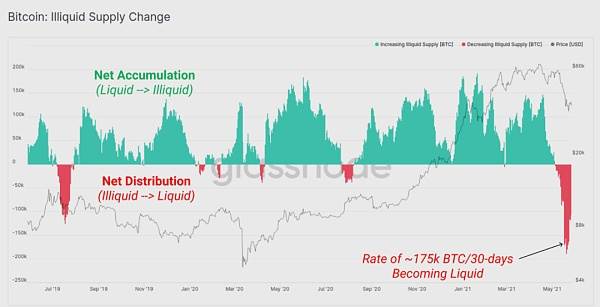

非流动性供货转变指标值表明了以往30天内加密货币从流动性衔接到非流动性情况的速率(翠绿色条)。过去的2年中,累积的经营规模是明显的,殊不知5月份的抛盘经营规模也是明显的。在近期的此次抛售中,投资人显而易见遭受了受惊。

尽管落下帷幕很有可能必须時间,但假如这一指标值修复到积累情况,将是一个强大的数据信号,说明信心早已修复。要不是那样,它很有可能说明将来会出现进一步的分派。

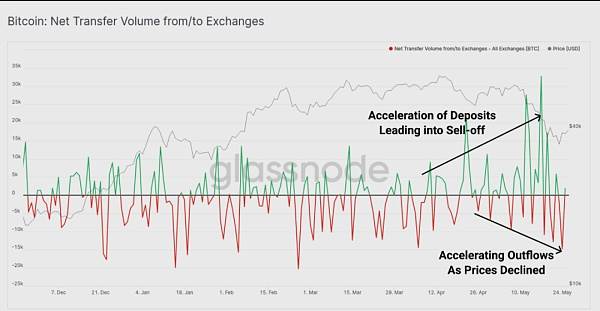

在进到抛售的几个月里,还可以见到一个发展趋势,即愈来愈多的Token被迁移出交易所。反过来,伴随着价钱的下挫,近期产生了一个反过来的发展趋势,即伴随着投资人干预选购降价后的加密货币,愈来愈多的加密货币进入了交易所。

交易所总账户余额降低的发展趋势早已不断了超出434天,殊不知在4月3日观查到交易所注入的明显升高。这与图中中之前的非流动性加密货币再次进到流动性商品流通的状况相一致。一定要注意,对这类个人行为有多种多样表述,这种表述很有可能全是另外产生的。

以发售和售出为目地的交易所注入。

为借款、期货交易和担保金交易给予抵押物。

资产转到别的财产(尤其是大家在这里剖析的ETH)。

股民核心的投机性和买卖,尤其是与Binance智能化链有关的。

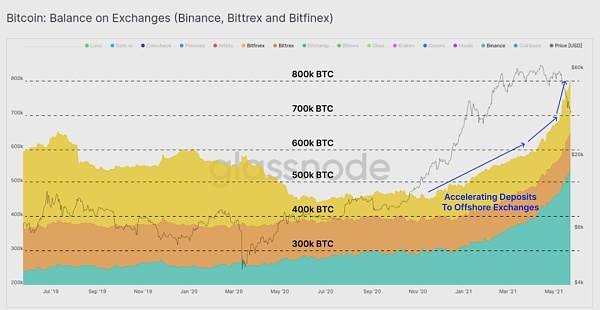

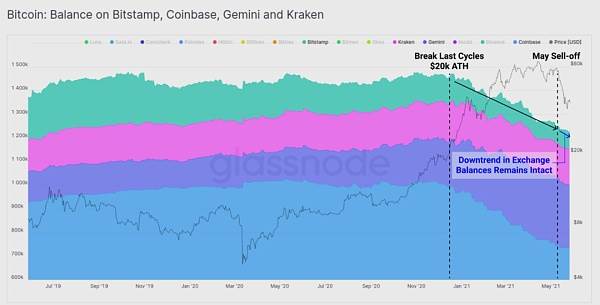

对这一发展趋势开展更细心的分析表明,除三个交易所外,大部分交易所的资产排出事实上是不断的,或呈净中性化。Binance、Bittrex和Bitfinex。这种交易所在全部2021年看到了BTC的加快注入,尤其是Binance推动了在其中的绝大多数市场份额。在5月的抛售中,这种交易所拥有的总账户余额在1个星期内扩张了超出十万BTC。

充分考虑这种交易所为非英国实体线给予服务项目,这很有可能说明在不一样的国际性司法部门辖区中间,对造成抛售的事情的销售市场反映和信心存有差别

反过来,英国管控的交易所Coinbase、Gemini、Kraken和Bitstamp的账户余额不断降低,全部5月的发展趋势基本上没有意义的危害

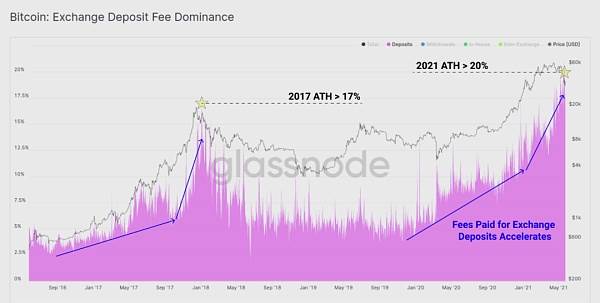

近期,用以向交易所储蓄的链上交易手续费的占比也在加快升高。与2017年的宏观经济顶端相近,在全部大牛市中,对交易所的储蓄要求加快,随后做到一个新的ATH,此次超出全部链上花费的20%。这说明,不论是出自于焦虑,或是为了更好地在调节期内再次质押担保金交易头寸,加密货币持有者都急需解决优先选择考虑到储蓄。

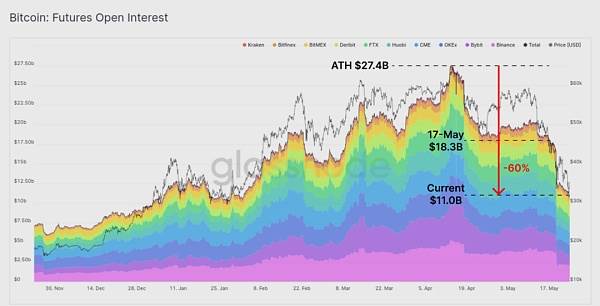

最终,在交易所层面,衍生产品销售市场发生了极大的脱虚向实,导致了一连串的销售市场抛售、增加担保金和结算。从4月中下旬设置的274亿美金的期货交易未强制平仓合同的最高值看来,超出60%的未强制平仓合同早已从账目上消除了。特别注意的是,期货交易未强制平仓合同仅仅加密货币销售市场上的一种杆杠方式。附加的担保金来源于来源于加密货币适用的借款、股指期货销售市场和愈来愈多的DeFi协议书,我们在本文中进一步探讨了对此次抛售的反映。

撤出流动性

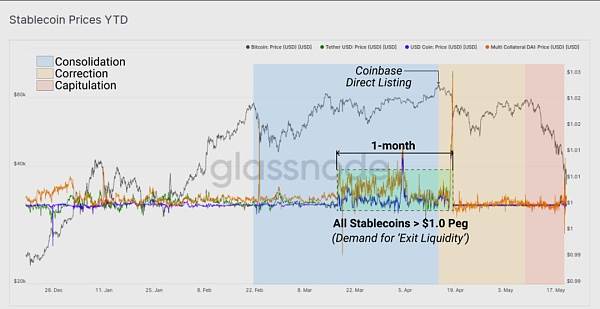

稳定币毫无疑问在领域中担负了贮备财产的人物角色,每一个稳定币都是有与众不同的体制来维持 "平稳"。因而,稳定币相对性于其一美元挂勾的价钱主要表现能够给予对撤出流动性要求的判断力。特别是在3月和4月,三大稳定币USDT、USDC和DAI都是有一个月的股票交易时间高过挂勾价钱,直至Coinbase立即发售。这说明,对稳定币撤出流动性的要求很有可能很明显,可能是对 "售卖 "的预估。

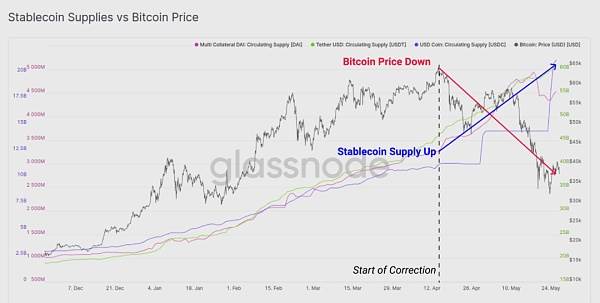

殊不知,在这里一抛售的另一面,稳定币的商品流通供货自此又创出了历史时间新纪录。自4月14日逐渐调节至今,过去的1.5个月里,稳定币的供给量提升了下列金额。

USDT提升142亿美金( 30%)。

USDC提升97.两亿美金( 88%)。

DAI提升12.两亿美金 ( 38%)

稳定币供货比例(SSR)将比特币的总市值与全部稳定币的总供给量开展较为,做为说明加密货币原生态的、以美金计费的消费力的一个指标值。较低的SSR值代表着相对性于比特币总市值,稳定币的供给量非常大。伴随着比特币公司估值的收拢,及其稳定币供货的提升,SSR比例如今早已被促进到7.5倍的历史时间底点。

这站得住脚地意味着了在历史上较大的加密货币原生态美金消费力。

HODLer的交易个人行为

最终,大家将调研销售市场上的交易与HODL个人行为。尤其是,大家将关心新的投资人和长期性持有人中间的均衡,前面一种很有可能相对性较少触碰比特币的起伏和FUD的全球(短期内持有人,STH),后面一种的信心是由很多年的买卖逻辑思维产生的。

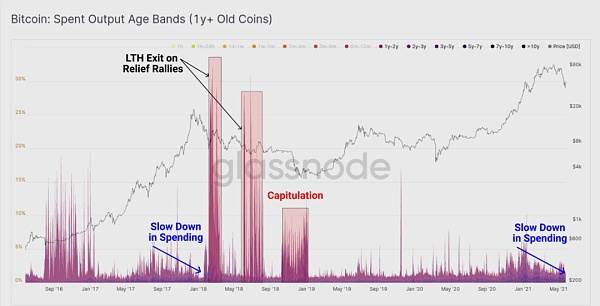

在2020-21年的大牛市中,拥有時间在6个月到三年中间的加密货币(意味着最后一个周期时间的顾客)发生了2个售出较多的阶段。

1.2020年12月至2021年2月,由于在销售市场能量从1万美元反跳到4.2万美金的全过程中,盈利获得了完成。

2.4月中下旬至5月中下旬,由于旧的BTC被售出,可能是根据资产交替(ETH价钱在这段时间内翻了一番),也可能是为了更好地解决上边探讨的市场的需求的变弱。

殊不知,在这里2个阶段以后,伴随着价钱的调整,旧币的售出大大的变缓。这说明,高手在重特大调整以前售出,随后她们也趋向于在价钱越来越更划算的情况下买来(并很有可能买进降价)

果大家将加密货币币的售出个人行为与2017年的宏观经济顶端开展较为,我们可以见到一个有点儿相近的方式早已开演,在销售市场超温的情况下,高手变缓了买进。殊不知,恰好是在第一次反跳时,伴随着大牛市几率的提升,老币售出的占比又提升。相近的事情产生在2018年的大部分大牛市反跳中,及其11月的最后抛售。

在现阶段的市场的需求中,这是一个必须关心的关键指标值,因为它很有可能说明在一切减轻的反跳中是不是会发生相近的旧币规模性撤出。反过来,沒有这种旧的非流动性加密货币被派发,将说明在作战中负伤的HODLers中依然有一个更涨跌的市场前景。

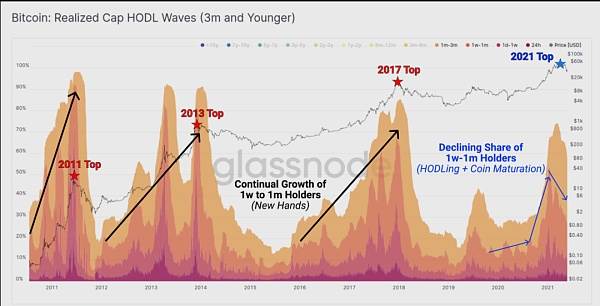

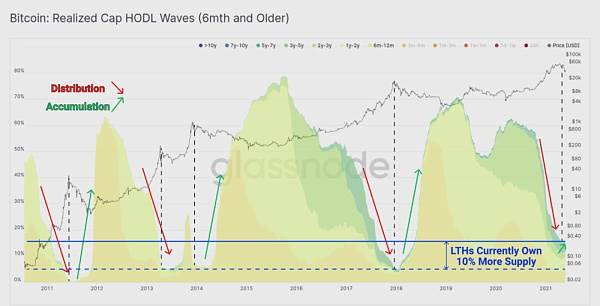

完成限制的HODL波给予了一个见解,即活跃性的供货中,不一样拥有时间范围的加密货币所占的占比多少钱。一个典型性的周期时间方式是。

拥有時间较长的币在大牛市中增涨,由于累积从头开始,財富从投机商迁移到长期性持有人的身上。

拥有時间较短的币在大牛市中增涨,由于持有人将价格昂贵的加密货币分派给新的、手和脚过软的投机商。

在现阶段的市场的需求中,大家早已见到,伴随着新的投机商进到销售市场,低于3个月的加密货币发生了第一次重特大不理智。这与最开始的大牛市反跳相符合,在从1万美元到4.2万美金的提升后,旧币被花完。这一周期时间显著不一样的是,我们可以见到新投机商的市场份额在降低。对这类状况几个表述。

得到衍生产品和专用工具的机遇提升,进行对冲交易,而彻底不与区块链技术互动交流。

零售投机商对比特币之外的别的数据加密财产的钟爱和/或单一钟爱,及其对衍生产品和链外杆杠的相近浏览。

在大牛市周期时间初期累积的组织 顾客提升了加密货币的质量指标和避开个人行为,她们沒有被不确定性所摇摆不定,造成比较早地在旧的加密货币范畴内扩大(加密货币质量指标)。

从这一数据图表的背面看来,我们可以见到有关老币持有人占比的2个观查。

1.由LTHs拥有的供给量事实上早已返回了累积情况,这适用了加密货币完善和组织 HODLing仍在充分发挥的论点论据。假如这类状况产生,它将类似大牛市的逐渐,但也会推动最后的供货挤压成型。

2.长期性持有人现阶段拥有的活跃性供给量比以前全部销售市场周期时间中的供给量多10%。

这第二点能够被表述为即是涨跌的,因为它代表着HODers派发的加密货币更少。殊不知,它还可以被觉得是看涨的,因为它说明沒有充足的要求来消化吸收这一相对性较小的售卖加密货币的供货。

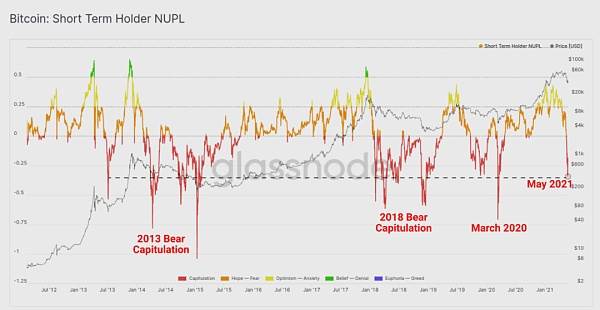

在一天完毕的情况下,在抛售全过程中,最后的会计痛楚来自于投资人看见未完成的盈利挥发,不论是返回成本费基本上,或是抛售到未完成的损害中。未完成的纯利润和损害指标值测算了未应用的加密货币供货所拥有的总盈利或损害的水平,占总市值的占比。

如果我们根据STH(

在本文中,大家讨论了一些叙述比特币最恐怖的售卖以前、期内和以后的市场的需求的指标值和指数值。总而言之,有一些大牛市和大牛市的状况,能够从目前的数据信息中开展表述。

针对大牛市

组织 要求从2月份逐渐显著变软,从而造成的供货下移/挤压成型也基本上消退。

交易所的账户余额提升,很多的加密货币售出的买卖个人行为,如今务必再次累积。

在Coinbase发售以前,稳定币的分派反映,高手在狂跌前早已售卖。

很多的短期内持有者依然处在生灵涂炭当中,而长期性持有者的未完成盈利正处在历史时间的刀刃上,与以往的大牛市相符合。

针对大牛市

虽然价钱狂跌,组织 商品GBTC和Purpose ETF正表明出再生的征兆,给予了组织 兴趣爱好修复的初期征兆。

尽管交易所的账户余额提升了,但更细腻的见解说明英国管控的交易所和离岸账户交易所中间存有差别。很有可能有一个司法部门所管的成见在起功效。

稳定币的产出率大幅度扩张,造就了在历史上较大的加密货币原生态美金消费力的人物角色。

售出的绝大多数好像是短期内持有者,而长期性持有者好像以越来越大的信心买进下挫的加密货币。

非常少有些人声称选购比特币非常容易,对很多人 而言,上星期见到的起伏全是加密货币的一部分。不言而喻的是,此次售卖的经营规模非常大,很多的顾客现阶段处在水中。销售市场怎样从这儿修复,毫无疑问是对销售市场信心的磨练,而这仍是数据稀缺资源的有益宏观经济情况。

创作者 | checkmate

创作者 | checkmate

ConsenSys Diligence已于5月对DeFi稳定币协议书Lien开展核查:ConsenSys Diligence公布已于5月份对DeFi稳定币协议书Lien开展核查,并明确提出了7项安全性提议。Lien可将质押财产ETH切分成两一部分单独的衍生产品,在系统软件中各自称为 SBT (固体债卷代币总)和 LBT (液体债卷代币总),在其中全部与质押物ETH货币使用价值费率有关的风险性都由LBT消化吸收和担负,进而使另一部分SBT的价钱保持平稳,并由SBT这一部分财产质押转化成稳定币iDOL代币总,与别的稳定币质押系统软件不一样,Lien不用超量质押,也不用手动式调节主要参数以保持总体目标费率的导向。[2020/7/4]

剖析 | 截至5月中下旬,重庆申请注册区块链企业总共85家:据重庆商报报导,近日,胡润榜公布区块链技术自主创新公司top50,重庆市一公司入选。值得一提的是,这个公司还得到重庆产业链引导基金天使轮上千万项目投资。伴随着政策利好,愈来愈多的公司把眼光看向新技术应用区块链技术行业。日前,据区块链培训咨询管理公司“数据加密高校”及其重庆商报新闻记者不彻底数据统计表明,截至2018年5月中下旬,重庆申请注册的区块链企业总共85家,在其中,近一年申请注册的公司为66家,占有率77.6%,注册资金1000万之上的公司43家,占有率50.6%。[2018/7/4]

比特币慈善基金会创办人:2020年5月可能是比特币最后一次小于一万美元:据bitcoinist信息,BitInstant创始人、比特币慈善基金会创办人Charlie Shrem表明,2020年5月可能是比特币最后一次小于一万美元。[2018/5/

标签:

区块链热门资讯

5月份市场抛售剖析:下面是大牛市或是大牛市? 2021 年 5 月 19 日,比特币市场经历了自 2020 年 3 月黑色星期四至今最重特大的结算事情和价钱下挫之一。本次市场撤兵事情产生于比特币在5 万美金上边调节几个月而且在深受希望的 Coinbase 立即发售后市场最后的冲刺历史时间新纪录不成功。

2021/5/31 20:18:19创世文本文档:David Chaum 的 eCash 怎样激发一个登陆密码朋克风的梦 “你能给数据库查询浏览付钱、用电子邮箱购买软件和报刊、在网络上玩电子游戏、接受盆友以前欠你的 5 元钱,还能够买比萨。概率是无尽的。” 上文引入的他们并不是源于某一 2011 年制做的、详细介绍BTC的视頻。事实上,它彻底跟BTC不相干。乃至,它不是这一新世纪的著作。

2021/5/31 20:01:222021年最非常值得关心的5大新NFT平台有什么? 有关“怎样促进区块链技术的选用,才可以使其挨近并变成流行”的难题早已被不断探讨好多年了,而在2021年,回答总算露出水面。2020年的NFT替代了BTC和DeFi变成了世界各国的新闻头条。 假如说2020年是归属于DeFi的时期,那麼2021年可能是归属于NFT的时期! 这类发展趋势的发生并不奇怪。

2021/5/31 19:49:45数据加密行业怎样迈向环境保护?碳中和比特币基金来签到 剑桥大学取代国际金融中心(Cambridge Centre for Alternative Finance)称,现阶段比特币每一年耗费约110TWh。《哈佛商业评论》的一篇文章也进一步强调,这等同于全世界电力工程生产制造的0.55%,约为一个小县城的电力工程生产制造。

2021/5/31 19:43:02成都市链安:“灰黑色5月” 当月产生典型安全事件超32起 2021年5月汇总 据成都市链安【链必安-区块链链安全入侵检测服务平台(Beosin-Eagle Eye)】安全性网络舆情监测数据信息表明:2021年5月,据不彻底统计分析,全部区块链技术绿色生态产生的典型安全事件超32起,总体安全隐患定级为【高】。

2021/5/31 19:37:12一文详细说明潜力股Swarm与领先者Filecoin的正脸battle 伴随着bzz 空投物资方案的主题活动打开,愈来愈多的小伙伴们从多方新闻资讯及社群营销掌握并关心到 Swarm 这一新项目。据市井传言,Swarm是被觉得与以太坊和Whisper一起,界定了Web 3.0部件的三大支撑之一。

2021/5/31 19:31:14 比特币价格·比特币行情

比特币价格·比特币行情