DeFi中的收益聚合器_钱包

DeFi中的收益聚合器

文中汇总了毕业论文《专业知识专业化:DeFi 中的收益聚合器》中的见解。

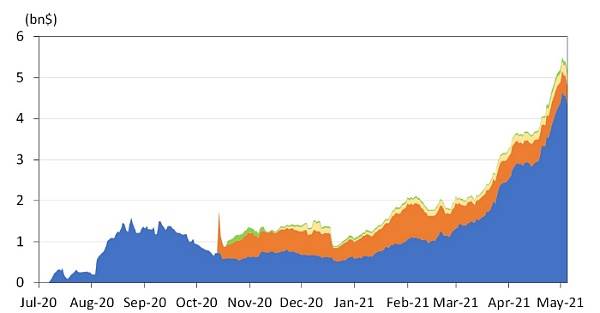

自 DeFi 于 2020 年夏天刮起风潮,流动性挖矿早已变成最受密码算法贷币持有人热烈欢迎的主题活动。投资管理协议书内的锁单额度在 2021 年 5 月远远地超出 30 亿美金,在编写文中之时达 20 亿美金。

尽管有一群(子公司)新项目声称可以短时间产生高额收益,可是收益聚合器(如 Idle Finance、Pickle Finance、Harvest Finance 和 Yearn Finance)已经勤奋为 DeFi 小区造就可持续性的收益来源于。我不由自主造成了好奇心:

这种收益究竟是从哪里而来的呢??

收益聚合器应用了什么贷币lego?

这种聚合器身后的通用性体制是啥(如果有得话)?

将你的资产放进收益聚合器会产生什么益处和风险性?

我还在与 Jiahua Xu(UCL 区块链应用管理中心)和 Toshiko Matsui(帝國理工大学)协同发布的毕业论文《DeFi 中的聚合器》中回应了以上难题,并明确提出了一个对于收益聚合器的通用性架构。让我们一起深层次探寻 DeFi 中最 “沉沦” 的一部分 —— 流动性挖矿。

假如你要想从更技术性、更深层次的视角掌握这一架构,请阅读文章这篇毕业论文。热烈欢迎大伙儿积极意见反馈,特别感谢。

假如你阅读文章过我以前有关 AMM(全自动做市)的文章内容,就了解 DeFi 自 2020 年夏季至今迈入了爆发式发展趋势。在 DeFi 行业,最受关心的运用之一是流动性挖矿。这一定义最开始由 Synthetix 引进,直至 Compound 发布并派发整治代币 COMP 以后才真真正正火起來。自此,Compound 参加者能够 根据借款主题活动(这一步骤之后称之为 “流动性挖矿”)得到新锻造的 COMP 代币做为奖赏。时迄今日,这一步骤仍然在被拷贝;这也激励开发人员寻找一种方式来将不一样协议书的奖赏组成起來。这就是流动性挖矿问世的情况。根据 DeFi 的聚合协议书已经勤奋为要想得到收益的大家给予一站式解决方法。

天地沒有免费午餐,那麼聚合器给予的收益究竟是从哪里而来的呢??关键有三个来源于。

借款要求

伴随着大家对密码算法财产借款的要求提高,银行贷款利率升高,为资产给予方产生了大量收益。尤其是在大牛市期内,投机商乃至想要接纳较高的银行贷款利率,由于她们预估自身加了杆杠的多头头寸会增值。2021 年 4 月,因为销售市场涨跌热情高涨,Aave 和 Compound 借款销售市场的稳定币年化收益率收益率达到 10%。

流动性挖矿方案

初期参加者一般 都是会接到意味着协议书使用权的整治代币。这会鼓励大家将资产存进协议书,由于做为奖赏的代币一般 附加整治作用。这一作用一般 被觉得是有使用价值的,因为它授予了代币持有人对新项目将来发展战略方位的话语权。从实质上而言,初期客户因协助新项目发展趋势并担负智能合约很有可能存有系统漏洞而产生的初期风险性而得到奖赏。典型性事例有 Sushiswap 和 Yearn Finance。

收益共享资源

一些代币让客户能够 从协议书收益中分为。AMM 的 LP(流动性服务提供者)代币便是一例(如需掌握大量內容,请点一下这里)。参加买卖的人越多,流动性服务提供者得到的奖赏越多。另一种收益共享资源型代币是 xSUSHI。SUSHI 代币的质押贷款者将得到 xSUSHI 代币做为收益。xSUSHI 代币持有人有权利得到 Sushiswap 协议书买卖收益的 0.05%。Vesper Finance 的整治代币 VSP 还可以质押贷款到 vVSP 池里,共享资源 Vesper 买卖费的 95%。

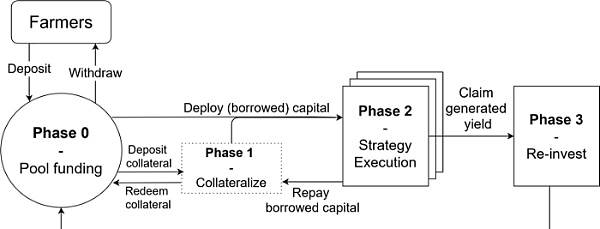

即然大家早已了解收益从哪里来啦,客户是怎样根据收益聚合器得到收益的呢?大家以一个编造的 “SimpleYield” 收益聚合器为例子,来表述下边的数据图表。

- 收益聚合器体制 -

在 Phase 0,资产集聚在智能合约内。一个资金池一般 只包括一种财产,但是也是有新式协议书适用多财产池。客户将财产存进资金池中,得到意味着她们在资金池中常占市场份额的代币做为收益。比如:将 ETH 存进 SimpleYield 的 ETH 池,并接到意味着池里相匹配市场份额的 syETH 代币。

在 Phase 1,资金池中的财产被质押贷款到 Compound、Aave 或 Maker 等网络贷款平台上筹集资金另一种财产。这一环节并不是必需的,能够 绕过。这一步的关键目地是应用另一种财产(而非池中原来的财产)来实行流动性挖矿策略。比如,SimpleYield ETH 池中的 ETH 能够 用于根据 Maker 筹集资金稳定币 DAI。

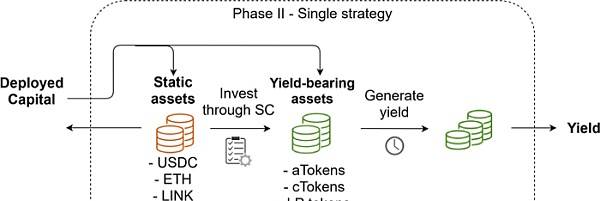

Phase 2 涉及到复杂性不一样的收益策略。如下图所显示,在这里一环节,大家给予的并不是非收益型财产(鲜红色代币)便是收益型财产(翠绿色代币)。长此以往,翠绿色代币造成收益并大幅度提升。比如,SimpleYield ETH 池应用 ETH 筹集资金 DAI,再将 DAI 存进 Compound。根据 Compound,SimpleYield 得到了可以造成收益的 cDAI 代币和来源于 Compound 的流动性挖矿方案的 COMP 代币。

- 单一策略的实行步骤(SC 指的是智能合约) -

在最终环节Phase 3,Phase 2 造成的收益被取得公开市场操作上售卖,换为资金池中华有的财产,随后再次进到 Phase 0,并根据 Phase 1 和 Phase 2 重新配置。资金池中的锁单使用价值提升了,可是沒有转化成新的市场份额,因而原来市场份额的使用价值提升了。比如,Phase 2 转化成的 COMP 代币根据 Uniswap 换为了 ETH,返回了 Phase 0。你原先锻造的 syETH 代币升值了,由于资金池的使用价值升高,可是 syETH 代币的总数不会改变。

大家早已了解收益聚合器的原理了,协议书的关键取决于 Phase 2,由于收益事实上是在这一环节造成的。大家来举一些流动性挖矿策略的事例。一定要注意,这儿得出的事例非常简单,现实生活中应用的策略会繁杂得多。

资金池使用价值的转变是在受操纵的市场环境下仿真模拟的。仿真模拟的結果能够 在这篇毕业论文中寻找。

简易借款

上一节中提及的事例便是简易借款策略。客户将资产存进到可贷资产协议书(PLF),得到贷款利息及其流动性挖矿所奖赏的整治代币。

螺旋式借款

螺旋式借款策略致力于将根据流动性挖矿获得尽量多的整治代币。聚合器能够 将 DAI 存进能贷资产协议书中,运用该笔储蓄借得 DAI,再将借得的 DAI 存进能贷资产协议书。这一全过程能够 周而复始数次,但是在于贷款额和年利率。仿真模拟结果显示,假如循环系统太数次,会造成很高的风险性。

应用 AMM LP 代币开展流动性挖矿

AMM LP 代币会造成收益,由于买卖费都保存在 AMM 池里。假如这一 AMM 还运作流动性挖矿体制得话,客户除开买卖费分为以外还能够得到整治代币做为奖赏。这类策略也被觉得风险性较高,由于当看涨期权的价钱产生变化时,诸行无常损害很有可能会相抵绝大多数收益。

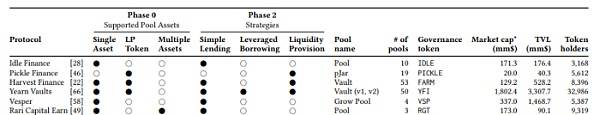

- 流行初期收益聚合器(5 月 1 日的数据信息) -

Idle Finance

Idle Finance 是最开始发生的收益聚合协议书之一,于 2019 年 8 月发布。现阶段,Idle Finance 只选用简易借款策略,将池中的资金管理到好几个 PLF(Compound、Aave、Fulcrum、dYdX 和 Maker)中。该协议书给予 “最好收益” 策略和 “风险性调节” 策略。前面一种致力于根据以上服务平台完成收益利润最大化,后面一种会考虑到风险因素,以提升风险性收益率。

Pickle Finance

Pickle Finance 于 2020 年 9 月发布,给予二种收益产品:Pickle Jars(pJars)和 Pickle Farms。前面一种是流动性挖矿智能机器人,运用客户资产获得收益;后面一种是流动性挖矿软件,能够 让客户根据质押贷款不一样种类的财产来获得 PICKLE 整治代币。pJars 选用 “应用 AMM LP 代币开展流动性挖矿” 策略。流动性挖矿者将 Curve LP 代币或 Uniswap/Sushiswap LP 代币存进池里,根据流动性挖矿转化成整治代币。

Harvest Finance

Harvest Finance 于 2020 年 8 月发布,根据其 FARM 流动性挖矿体制为客户给予利滚利收益。该协议书关键有二种策略:单一财产策略(包含 “简易借款” 策略)和 LP 代币策略(包含 “应用 AMM LP 代币开展流动性挖矿” 策略)。养金鱼的鱼缸收益的 30% 用于在公开市场操作上选购 FARM,随后返回 FARM 质押贷款者手上,并非养金鱼的鱼缸。

Yearn Finance

较大 的收益聚合器 Yearn 于 2020 年 7 月发布。Yearn 给予不同产品,文中关键考虑到的是 Earn 和 Vaults 这两个商品。每一个养金鱼的鱼缸均选用 “简易借款” 策略,将财产存进年利率最大的 PLF。Vaults 则适用更繁杂的策略。

- 总锁单额(数据来源:https://defillama.com/home) -

优势

客户不用独立制订策略,能够 运用别的用户制订的策略,完成项目投资策略处于被动化。

因为跨协议书买卖是根据智能合约,资产迁移是全自动进行的,不用客户在协议书中间手动式迁移资产。

资产所有集中化在合同内,因而 gas 成本费是社会性的,进而降低互动成本费。

流动性挖矿策略始终在所难免借款风险性,不管他们是根据质押贷款某类财产筹集资金其他财产,或是只将财产给予给 PLF。在资产使用率高(借出去额/质押贷款额比例高)的状况下,如果有许多借款方与此同时提款,很有可能会出现一定总数的资产给予方必须等候借款方还款借款。这就称为 “流动性风险性”。当客户筹集资金资产时,假如质押贷款物的使用价值小于事先设置的结算门坎,便会存有 “结算风险性”。

流动性挖矿策略一般 搭建在一组 DeFi 贷币lego上,因而存有可组成性风险性。在权益的迫使下,作恶者会运用技术性和经济发展层面的缺点来对冲套利。

流动性挖矿策略的收益一般 由多种多样要素决策。针对一些策略而言,这会造成 年化收益率收益率不稳定。假如年化收益率收益率会因散发损害、AMM 买卖主题活动少或整治代币价钱转变而造成起伏,对许多潜在性投资人而言诱惑力并不大。

上年,很多收益聚合器协议书不断涌现,尽管他们的整体架构类似,可是都有各的设计风格。Idle Finance 于 2019 年发布了第一个版本号,该版本号会将资产存进年利率最大的 PLF。遭受 Compound 的流动性挖矿体制的启迪,Yearn Finance 在 2020 年 7 月拓展了这一实体模型,除开 Earn 商品以外还发布了更繁杂的策略 Vaults。以后又有大量种类的流动性挖矿体制发生,Harvest Finance 和 Pickle finance 专业运用 LP 代币开展流动性挖矿。

收益聚合器一直以来全是广受 DeFi 客户热烈欢迎的收益方法。可是,这类收益能不断多长时间?如同大家所闻,收益关键有三个来源于。尽管有关收益可持续的科学研究非常值得大家此外再写一篇文章,可是我们可以判断来源于整治代币的收益是较为短暂性的。一旦整治代币派发结束,这一收益来源于就被断开。虽然新的协议书能够 根据运行新的代币派发方案获得迅猛发展,可是这类收益来源于不大可能具备延续性。比较之下,借款要求更具有可持续,但它高宽比依靠销售市场心态,尤其是是非非稳定币的销售市场心态。收益共享资源型代币产生的收益好像是最长久的,尤其是在 DeFi 维持最近年增长率的状况下。

(完)

(文内有很多网页链接,可点一下左下 ”阅读“ 从 EthFans 网址上获得)

全文连接:

https://medium.com/uclcbt/yield-aggregators-in-defi-2fd483412322

创作者: Simon Cousaert

汉语

见解 | 流通性挖币:以客户为中心的 Token 分派对策

引介 | DEX 聚合器性能全方位剖析

- 收益聚合器体制 -

- 单一对策的实行步骤(SC 指的是智能合约) -

- 流行初期收益聚合器(5 月 1 日的数据信息) -

- 总锁单额(数据来源:https://defillama.com/home) -

汉语

标签:

区块链热门资讯

Curve Finance 公司估值:最被忽略的 DeFi 协议 Curve Finance 可能是 DeFi 中最重要和最被忽略的协议。它的日成交量超出了 10 亿美金,发文时该协议锁单量约 70 亿美金。很多关键网络贷款平台或区块链技术买卖聚合平台的客户在沒有意识到的状况下间接性应用了 Curve。

2021/6/11 19:08:20智能合约:从自动售货机到区块链 "2021 年,市场行情将 DeFi 推到一个新的高宽比,而在 DeFi 之中,智能合约起着主导作用。" " 智能合约 " 这一专业术语是 1994 年由知名登陆密码学者尼克斯萨博初次明确提出的,它是根据程序编写来精确高效率地实行事先设置的合约条文,具备高可预测性、防伪造且靠谱的智能化协议书,在区块链技术的区块链上运作。

2021/6/11 19:01:38虚拟货币的可变性和出现异常回报 针对比特币销售市场的投资者和科学研究工作人员而言,怎样有效表述比特币销售市场的极大价钱起伏依然是一个不断的挑戰。一个关键缘故是,我们在对不能量化分析的风险性或比特币回报的模糊性开展稳定量化分析的层面存有缺点。文中引进了一种个人行为方式,将模糊性厌烦水平视作比特币市场投资出现异常盈利的一个突显来源于。

2021/6/11 19:01:08 比特币价格·比特币行情

比特币价格·比特币行情