无抵押借贷将是DeFi的星辰大海?一览Aave、TrueFi等主要模式

Aave、TrueFi、Teller Finance、Aegis 无抵押借贷模式详解。

当前大部分 DeFi 借贷平台以超额抵押的方式运行,这意味着,你想要借出来一千块钱,就得先抵押价值一千八百块的 ETH 才行。使用超额抵押,是不得已而为之,在一个去中心化平台上,如果抵押品不足,很容易出现坏账,超额抵押是很自然的一个选择。

超额抵押也带来了两个问题。首先,资产利用率偏低,意味着资产是在缩量使用,尽管可以用类似金字塔循环贷的方式来降低抵押率,却也意味着更高的爆仓风险。另外由于需要数字资产充当抵押品,服务了加密领域用户,却仍然出圈困难,毕竟对于圈外用户来说,要先用法币买入数字资产,再抵押获得稳定币。

在超额抵押贷款之外,无抵押贷款是更广阔的天地,在传统金融市场中,我们可以见到信用贷市场数倍于抵押贷款。在 DeFi 领域,这条赛道是一条明线,却由于种种原因,并不容易解决。

读者要明白的是,DeFi 无抵押借贷领域,仍然处于萌芽期,毕竟本身 DeFi 也兴起没多久。本文简要梳理这条赛道中的相关项目方,如何去尝试解无抵押借贷中的相关问题。

就笔者所见,DeFi 无抵押借贷还有三种方式来实现。

闪电贷

dydx、Aave 等平台,提供了这类服务,借贷者需要在一笔交易之中同时完成借款、交易和还款操作。适合于高频量化交易者的套利交易。尽管不用抵押数字资产就能借贷,却通过技术手段确保了如果不还款交易就会失败,因此避免了老赖问题存在。

不过,闪电贷也是事故频发的肇因。除了因为平台自身的安全问题之外,也出现了利用 DeFi 产品的设计缺陷而套利的情况。

信用模式

如果你用过花呗,应该能明白信用贷是什么。支付宝根据大数据分析为用户评定信贷分数(芝麻信用分),衡量用户的履约能力,从而给出来相应的信贷额度。除此之外, Fico、TransUnion 等信用评级机构,也会为消费者提供类似的信用评价。DeFi 无抵押借贷,也可能采取类似的方式。

最自然的想法,是将链外信用评级引入平台。通过 KYC 认证、传统信用评级机构数据的加入,用预言机将信用数据引入到区块链上,从而根据用户的信用数据评估用户的还款能力,从而给予对应的借贷额度。

这是 Teller Finance、Bloom 等团队在做的方向。其中,Bloom 还进行了一些其他的探索,比如去中心化数字身份 (DID) 跟信用贷结合起来,实现 DeFi 的无抵押担保。Aesis 网络也是类似的方式,通过算法评分,给用户授权一定的信用贷款额度,可以在其平台上使用相应借贷服务。

Aave 的无抵押借贷协议,则选择了信用额度委托的方式。在 Aave 协议中的储户,会有相应的信用额度,他们可以将自己的信用额度委托给借款人,使得借款人无需抵押品即可获得借款。这样一来,委托信用额度的用户,成为了借款人的最终担保人,两者之间通过 OpenLaw 协议商定出借条款,以此确保还款执行。

DAO 模式

第三种模式,可以称之为 DAO 模式,目前比较典型的是 TrueFi 的做法。借款人提交借款条款,申请借贷;而由出借人组成的群体,通过投票方式来决定借款人的借贷方案是否可行。如果到期违约,将会由出借人来承担风险,所以投票利益攸关。目前 TrueFi 的借款人需要先通过 TrustToken 团队( TrueFi 的团队)审核进入白名单后,才能发起借贷申请提案,目前只针对机构投资者开放。

无抵押贷款无需超额抵押,而是借助于信用评级、链外信用数据或者社区评议等方式来决定贷款审批及额度,但问题是:如何确保还款?

对于违约问题的解决方案,概括说来分为资质审查和追回借款两部分。资质审查用于确保借贷人相对可靠,这一过程相对来说比较中心化;而追回借款,主要还是线下的诉讼和索赔。下面我们看下当前 DeFi 领域主要产品 Aave、TrueFi、Teller Finance、Aegis 等平台的解决方案。

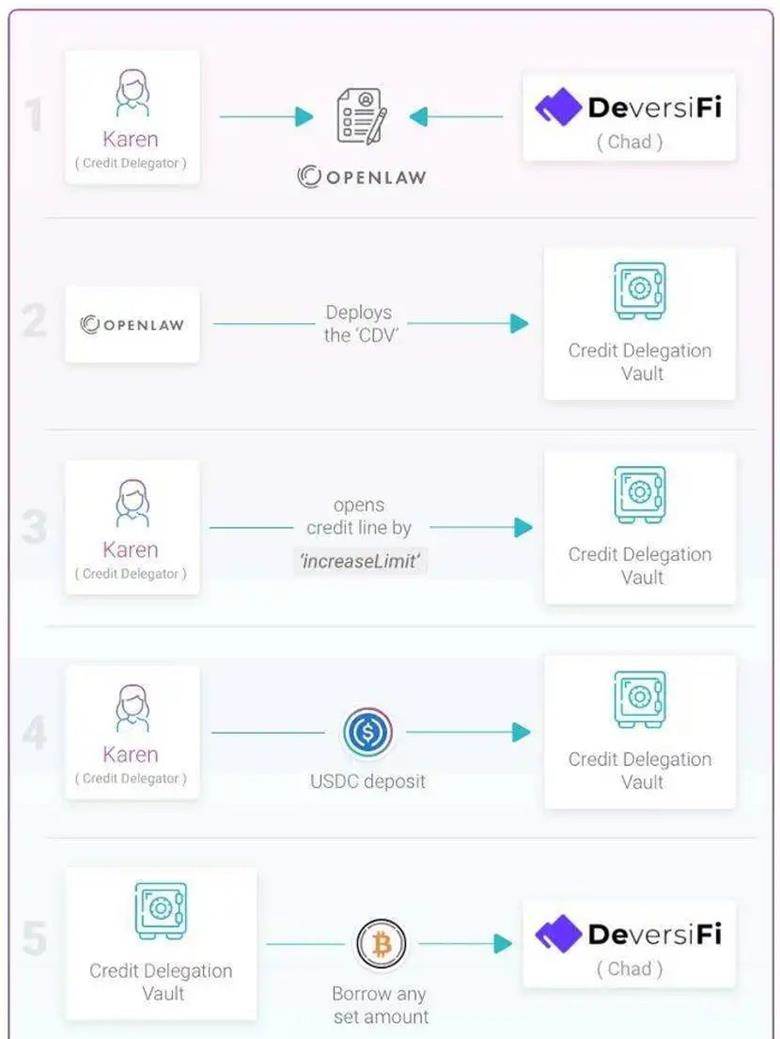

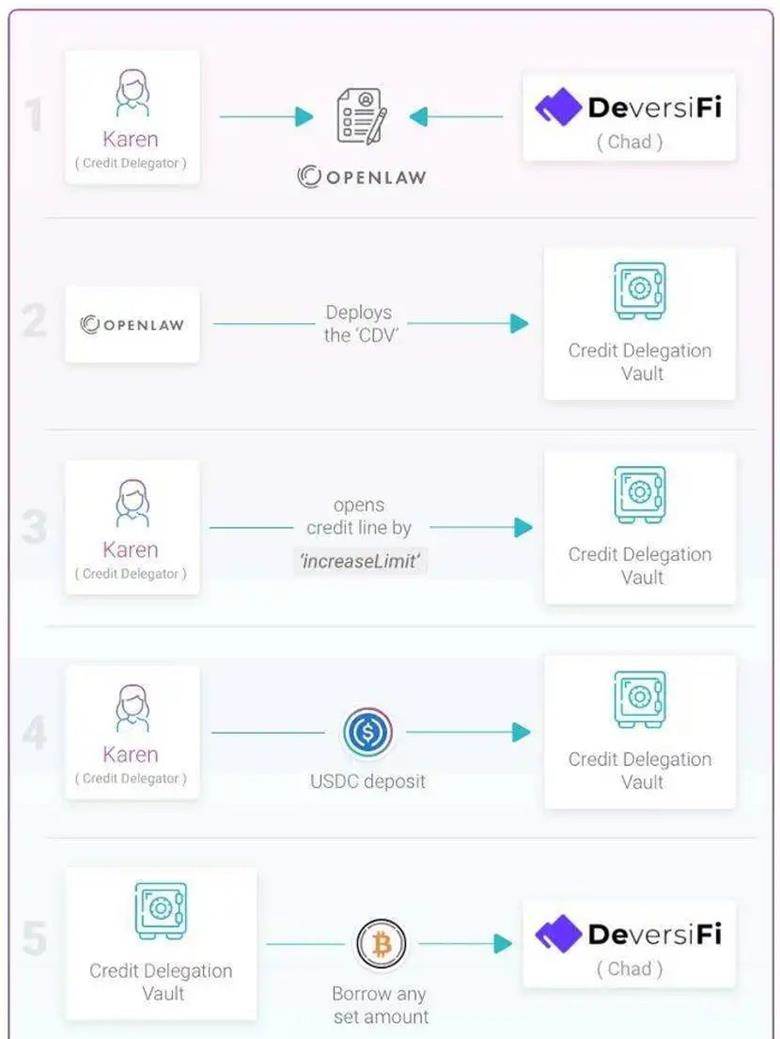

今年八月份,Aave 向去中心化交易所 DeversiFi 发放了首笔信用贷,这笔贷款来自于 Karen 的信用授权,使得 DeversiFi 无需抵押即可借款,用于做市。Karen 和 DeversiFi 通过 OpenLaw 协议签订合同,OpenLaw 协议可以将合约设定内容与智能合约关联,也具备相应的合同地位。

具体而言,karen 首先与 DeversiFi 通过 OpenLaw 协议签订借款的信用委托合同;而后 OpenLaw 协议创建了对应的信用委托金库(CDV),而 Karen 作为信用委托者,通过操作同意开放信贷额度给 DeversiFi,并存入 USDC。获得授权的 DeversiFi,作为借款人,则可以从 CDV(信用委托金库)中提取额度以内的任意资金。

Aave 首席执行官 Stani Kulechov 的说法是,“信贷委托更多的是针对机构级别的用户,如一些价格敏感的交易机构,他们需要快速简便的贷款,这些机构包括场外交易部门、做市商、寻求借入稳定币进行加密货币交易的传统金融机构,以及为执行特定策略而设立的智能合约等”。

在这一模式下,出借人/信用委托者,需要信赖借款人可以偿还贷款,如果偿付出现问题,则需要诉诸法律。不过,后续也有了其他的一些其他补充措施,进一步提升出借人的保障。

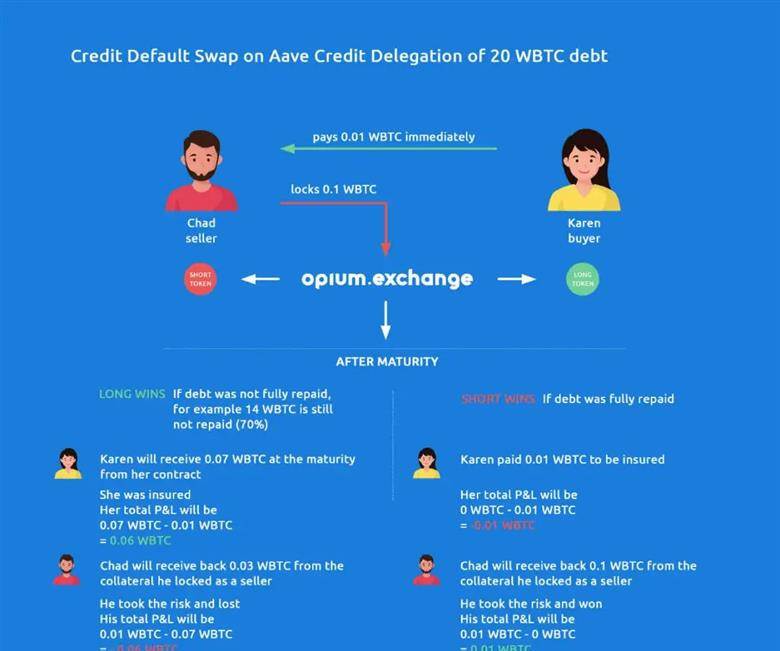

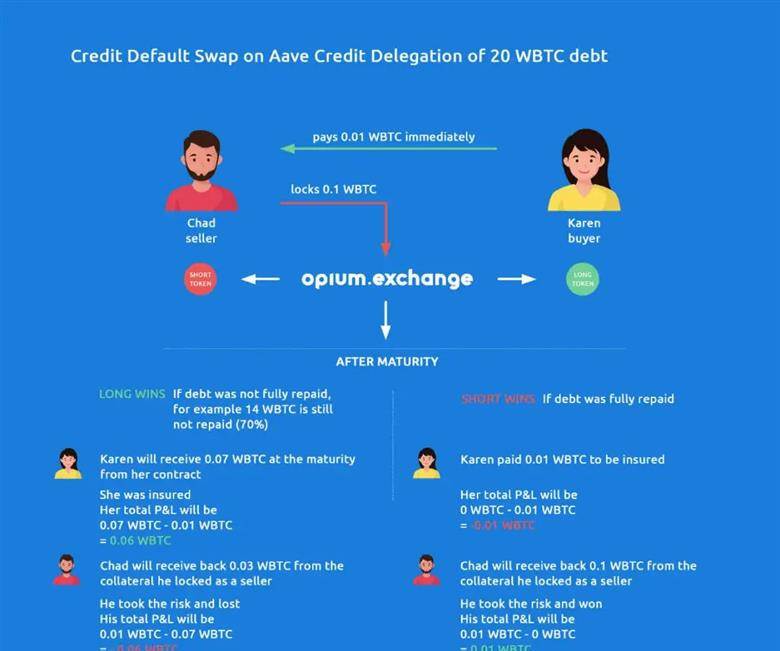

信用违约掉期 (Credit Default Swap) 是信贷行业常见的一种工具,用来保障合约购买者的权益,即便在第三方借款人违约的情况下,仍然可以获得收益。掉期协议的卖方会收取一笔溢价,需要承担第三方借款人违约的风险。

8 月 23 日, Opium 公司宣布为 Aave 协议创建了信用违约掉期(CDS)产品,通过 opium.exchange, Aave 上出借信贷的用户,可以买入 CDS 作为保险,支付的溢价,则相当于为信用委托买了一笔保险。

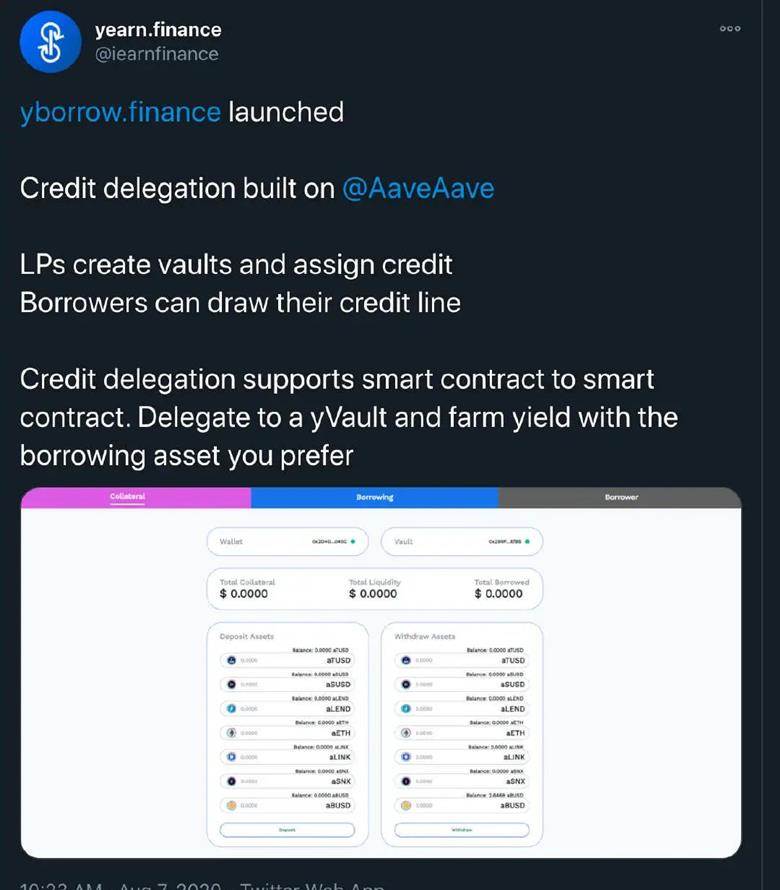

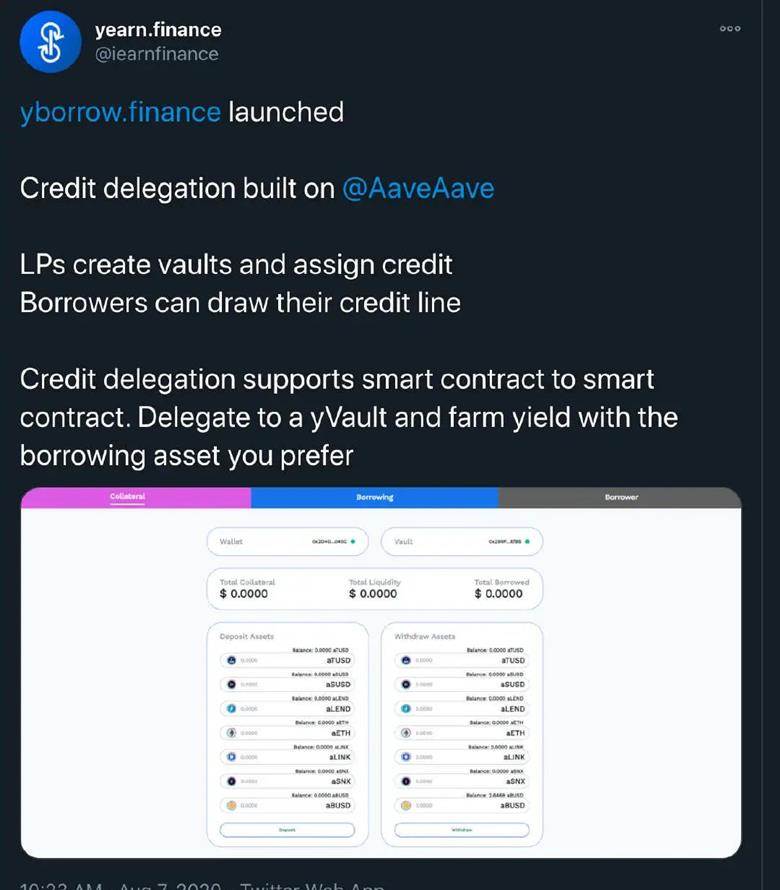

另一个值得一提的点是,可以通过智能合约限定的方式,将借贷者所得的资产,限制用于特定的操作之上。例如, yEarn 8 月份创建了针对 Aave 的信用委托池,流动性提供者可以创建委托池,存入 DAI,而借款人则可以获得授信,从中提取资金,所提取的资金的用途会受到限制,只能用在挖矿等操作上,以此降低了信用违约的风险。

整体而言当前 Aave 的信贷产品应该说还是处于概念验证阶段,跑通了最初的流程。根据 Aave 官方的介绍,后续会通过引入治理的方式,允许更多的借款人参与其中。但是 Aave 的这种创新做法, 为其他的许多 DeFi 项目提供了示范,我也期待在信用借贷领域,见到 DeFi 更多的创意。

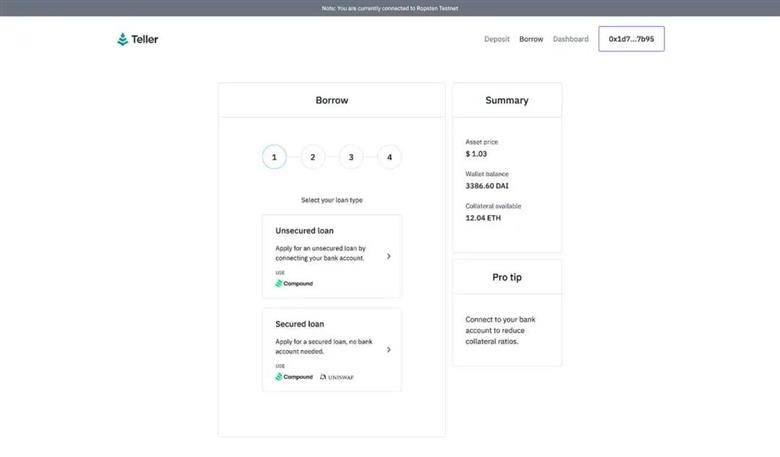

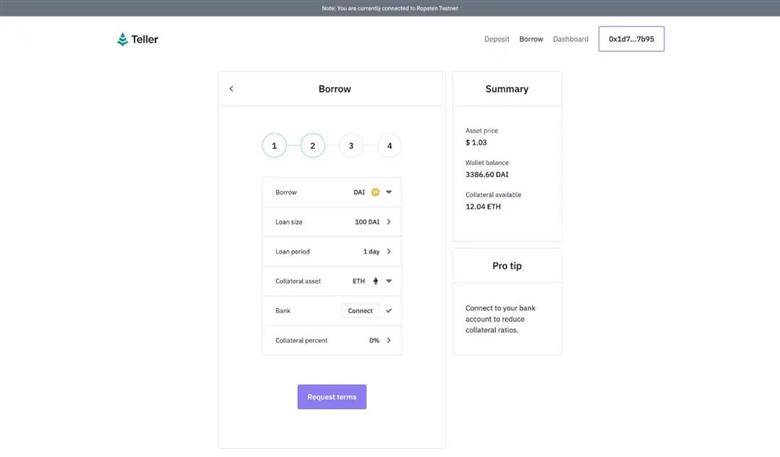

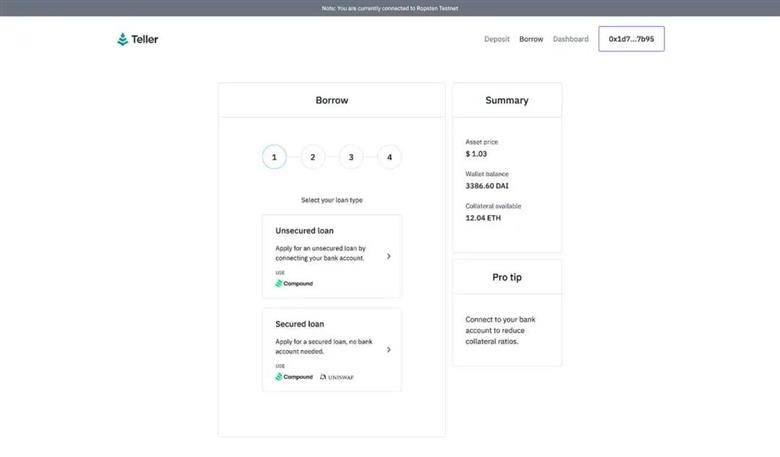

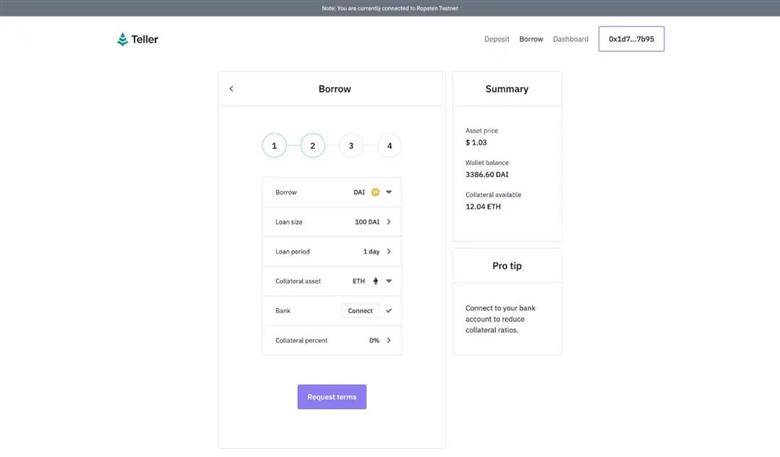

在 Teller Finance 的解决方案中,结合了开放金融的一些元素。个人在银行的交易数据,可以通过 TellerFinance 接入的银行 api 授权提取,然后根据这些交易数据,运行 Teller Finance 平台的算法验证信用。根据相应的风险参数,Teller 平台会计算出不同的信用额度,对用户的抵押品要求也会有所不同。这些风险参数,用来监测用户的现金流、账户余额和法律权限等状况,核实用户还款的可能性。

用户通过 Teller 平台借款时,需要签订经过加密签名的文档协议,在用户协议中,需要同意授权地方催债公司和他们联系,这和传统金融解决催收的方式是一致的。

图中为 Teller Finance 的操作页面,选择了 unsecured loan 方式后,需要链接银行,获取个人在银行的交易数据来进行验证,并得到对应的信用评级。

Aegis 和 Teller Finance 类似,也是基于用户的信用信息(链外数据),为用户提供无抵押贷款。用户需要完成 KYC ,并提交信用评分给 Aegis,由 Aegis 网络评估其信用额度,为用户打 Aegis 分。评分对应着不同的信用额度,用户得到的分值越高,则意味着可以获得的授信额度越大。在账户获得初始分值之后,会根据用户的借贷和交易活动更新 Aegis 分数,以此方式打造自己的信用系统。

关于违约问题,Aegis 官方的信息显示,他们考虑提供的方式是三种:

使用 CDS 信用违约掉期协议,CDS 的卖方兜底相应风险。和持牌金融机构建立合作关系,在违约时通过法律诉讼的方式,向贷款用户提出索赔。实际上仍然是催收的方式。Aegis 项目设立了风险对冲基金,在出现问题时进行相应的偿付。

从官方路线图来看,要等到 2021年一季度,信用借贷的产品才会上线。相对而言,Aegis 对于非机构用户的门槛可能会更低一些,不过也仍然是采用中心化的方式由平台方的数据算法进行甄选出借人资质,这是许多项目启动时都倾向于采取的方式。

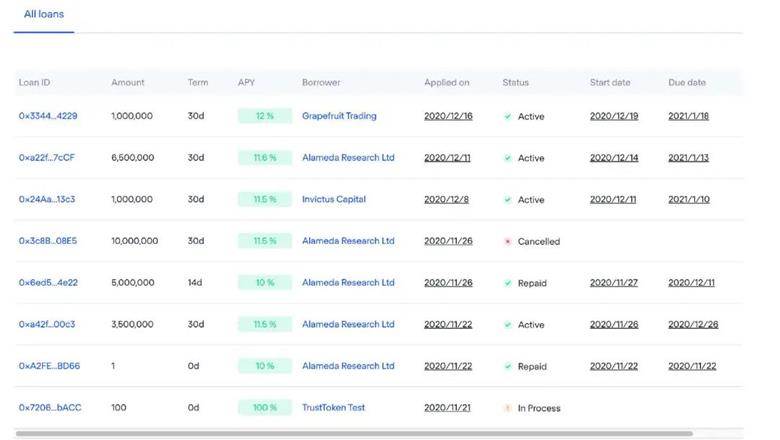

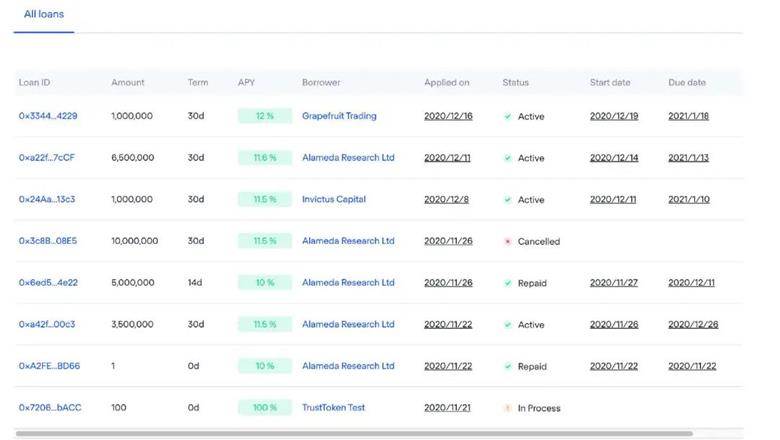

TrueFi 由稳定币 TUSD 的公司 TrueToken 所开发,包括了抵押贷款和信用贷的服务,信用贷的手续费会更高。借款申请,会交给 TrueFi 平台代币 TRU 的持有者投票决定是否放款。换句话说,跟 Aave 、Teller Finane、Aegis 等不同的是,TrueFi 采取了 DAO 的方式通过众人决议决定放款与否,采取的是集体智慧算法,而非单纯的数据算法。除了 TRU 持有人质押后的投票结果,平台资金池的风险参数情况,也会影响到最终的放款与否。

通过 TrueFi 平台借款,借款人需要进行 KYC 流程,提交资料。前期是通过 TrueFi 平台的审核,加入到白名单之中,后续会逐渐放松限制,由 TRU 代币持有人来自行进行审批前调研了。TrueFi 的借款申请不多,主要来自于一家量化投资公司 Alameda Research 。据团队称, Multicoin Capital 也会加入成为借款人。

TrueFi 计划像 Compound 一样,实现完全的链上治理,由 TRU 持有人来进行审批借款决定。而在借款人资质方面计划整合 Openlaw 等协议。

遇到老赖怎么办?根据资料显示,TrueFi 的计划是 TrustToken 公司会聘请律师,向借款者发起诉讼追债。目前在只有几笔借款且发放给审核过后的少数几个机构的情况下,还不会见到诉讼的案例出现。

除了上述几个项目之外,最后我想额外提一个项目:Bloom。Bloom 代表了另外一种无担保借贷的可能思路,将去中心化身份应用到 DeFi 领域,用信用评级来决定贷款与否。

Bloom 是一个用于安全身份和信用评分的区块链解决方案,Bloom 通过其数字身份识别服务,旨在让消费者在一定程度上控制个人数据,并保护他们的身份。据项目方称,Bloom 过去几年里致力于打造一个金融服务生态系统,使得人们可以参与到传统信贷体系之中。

DID,或者说去中心化身份被人称为是区块链加密世界的圣杯之一,有诸多项目方参与追逐。Bloom 这类 DID 协议平台,更多的是通过外部提供的数据,打造信用体系,来评定与特定账号关联者的信用等级以此作为信用借贷服务的授信决策参考。

套通用的解决方案,意味着类似 Aegis、Aave 、Teller Finance 等应用,未来有可能像调用 API 一样,直接调用 BloomID 这类协议,知晓用户的交易评级、过往违约等情况。

Bloom 跟 TradeUnion 达成合作关系,为美国用户提供信用监测服务。BloomID 这类 DID 应用,相比 KYC 和提供银行流水的方案来说,可以让用户对自己的数据有更多控制权。举例来说,如果你需要证明自己的收入,Bloom 可以临时访问这些数据并创建收入凭证,而不是提供一份包含大量额外个人数据的银行对账单。如果你愿意,当你申请贷款时,你可以与多个贷款人分享你的收入验证数据。用户可以根据信用评分通过 app 申请贷款。

不过,目前还未见到 Bloom 跟 DeFi 平台达成协作的信息,此处提到 Bloom,更多是为了探讨一种未来的可能性,让用户在参与信用贷款时候,有多一种选择。

无抵押借贷领域尽管前景诱人,市场份额巨大,但是通过本文对目前行业中几个代表性产品的梳理可以看到,在应对“老赖”问题上,仍然没有太多方案可选。

通过 KYC 流程和借款人提交信息(银行交易记录、第三方信用评级数据或者未来可能的 DID数字身份),通过平台筛选、算法评分或者交给社区评议的方式,来确定放款与否、审批信用额度大小,并且用类似 OpenLaw 或者合作协议的方式,将合作关系确立下来,以便发生违约时候进行追讨。还可以通过 CDS、或者智能合约限定交易行为等方式进一步加强放款的安全性。

但是,不得不去正视这一现状:当铺模式的超额抵押贷款,仍然在长期内会是 DeFi 领域的最佳选择,毕竟在去中心化世界之中实现追索权,何其难。最终仍然要借助于法律诉讼或者本地追债公司的方式,想要将信用贷方式扩展惠及更多人群,将会困难重重。

我认为更可能的路径,是在一些司法管辖相对宽松的地区,由机构作为借款主要参与者,降低违约风险,也为 DeFi 出借人提供更为稳健的现金流收益保障。这也是 TrueFi 等项目所采取的路线,从机构开始,逐渐拓宽参与范围。

尽管艰难,无抵押借贷仍然值得我们探索,我们需要的,是一个更可靠的解决方案,和若干前行者的孜孜尝试。最近读到的一篇帖子,来自 DeFi Prime 在年初对无抵押借贷领域项目方的盘点。其中多个项目,类似 Zer0Collateral 已不见踪迹,令人难免会格外感叹这条路的艰难。

但是一旦能够有所突破,等待 DeFi、等待加密世界的,将会是 DeFi 新天地的星辰大海。

参考资料

https://blocktrend.substack.com/p/truefi-defi-

https://realsatoshi.net/21199/

https://newsletter.banklesshq.com/p/unsecured-loans-are-coming-to-defi

https://messari.io/article/aave-announces-credit-delegation-enabling-uncollateralized-lending

8 月 23 日, Opium 公司宣布为 Aave 协议创建了信用违约掉期(CDS)产品,通过 opium.exchange, Aave 上出借信贷的用户,可以买入 CDS 作为保险,支付的溢价,则相当于为信用委托买了一笔保险。

参考资料

https://blocktrend.substack.com/p/truefi-defi-

https://realsatoshi.net/21199/

https://newsletter.banklesshq.com/p/unsecured-loans-are-coming-to-defi

https://messari.io/article/aave-announces-credit-delegation-enabling-uncollateralized-lending

DASH突破93美元关口 日内涨幅为4.86%:火币全球站数据显示,DASH短线上涨,突破93美元关口,现报93.06美元,日内涨幅达到4.86%,行情波动较大,请做好风险控制。[2020/11/23 21:46:20]

11月2日DeFi锁定ETH数量突然暴跌,现已恢复:根据Defipluse数据显示,11月2日DeFi锁定ETH数量突然出现暴跌。最近30天DeFi锁定ETH数量一直维持在900万枚左右,但是11月2日突然减少至528万枚,相较于11月1日的888.8万减少了约360万枚。不过目前DeFi锁定ETH数量已经恢复,本文撰写时约为884.2万枚。[2020/11/3 11:29:57]

李彦宏:新基建的关键要用区块链等新技术提升基础设施的能力:5月22日,全国政协委员、百度董事长李彦宏在接受央视采访时表示,新基建的关键在于新,要用大数据、人工智能、区块链等新的技术来提升中国基础设施的能力。(环球网)[2020/5/25]

标签:

区块链热门资讯

2020年12月18日,历经了3年开发的The Graph主网终于正式上线。 自其主网上线后,火币、Gate.io、OKEx等交易所纷纷宣布上线其原生代币GRT。另外,12月18日起,用户可在交易前将GRT转入Coinbase Pro账户。除纽约外,Coinbase支持的所有司法管辖区都将支持GRT。

2020/12/21 13:18:33IMF:疫情恶化或给金融稳定性带来危机:国际货币基金组织(IMF)表示,新冠病疫情恶化可能会给金融稳定性带来危机。

2020/12/21 12:30:26埃隆马斯克先生在推特上发布了一张与比特币相关的图片引发了众多讨论,其中已经买入13亿美元BTC的美国上市公司MicroStrategy的CEO还建议马斯克把特斯拉的资产负债表从美元转换为BTC,他还饶有兴致的问如此大的交易有可能吗,马斯克也算是科技公司中走在最前沿的男人,对BTC的关注和认可也是超前的;同样是马,造火箭的马和搞金融的马境遇却大不相同。

2020/12/21 11:31:38“数据可得性(data availability)”和“数据可得性问题”指的是一些区块链扩容方案所面临一个问题。具体来说,就是当新的区块创建时,节点如何确保该区块中的所有数据都已发布到网络上?困难之处在于,如果区块生产者没有公布区块中的所有数据,就没人能发现该区块中是否隐藏了恶意交易。 在本文中,我将深入探讨数据可得性问题的重要性,以及相关解决方案。

2020/12/21 11:25:59青龙看趋势 消息面上周末短期消息不多,整体长期性都是利多消息。机构持仓方面灰度持续增持主流币中,整体来看长期性依旧看好。短期注意机构获利盘巨大,圣诞节临近,以及国外疫情相对严重,可能会有抛售预期。 主板区币种分析 BTC(4小时走势图):BTC整体行情再次走出短期新高24288,随后出现短期回落。

2020/12/21 11:15:0712月15日SushiSwap联合创始人0xMaki提到SushiSwap计划在波卡上推出,并提到用户将会收到moonSushi。 消息一出,评论区内反响热烈。在此之前还没有以太坊上的去中心化交易所在波卡链上推出,SushiSwap很可能将成为兼容以太坊和波卡的DEX先行者。 除了SushiSwap,波卡和以太坊链上陆续出现跨链DeFi项目。

2020/12/21 11:09:33 比特币价格·比特币行情

比特币价格·比特币行情