回望DeFi6月:稳定币增长很平稳 协议书营运能力却不顺心_以太坊

回望DeFi6月:稳定币增长很平稳 协议书营运能力却不顺心

这轮大牛市中数字货币的欢乐在5月份做到了顶峰,那时候最引人注意的毫无疑问是各种各样Meme代币,成千上万新用户涌进导致各种各样山寨币狂涨。除开吸引人的标志及各种各样表情图以外,以“野生动物园”为意味着的Meme代币取得成功的首要条件是由于看上去便宜的价钱。SHIB小区造就了一句简易但合理的宣传口号“Eat zero”,即去零健身运动。每除掉一个零都意味着十倍的上涨幅度,连中央电视台都曾报导SHIB在大半年内增涨了28千倍。

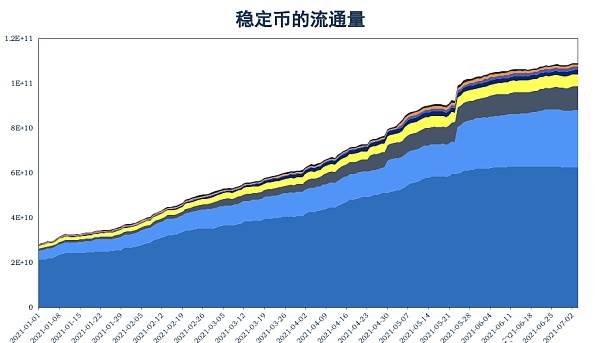

数字货币销售市场持续保持不景气,DeFi中的各类指标值也遭受危害。尽管BTC在6月份的下挫力度较小,但DeFi代币总广泛大幅度下挫。而在这里状况下稳定币销售市场的总体主要表现却超过投资人的预估。

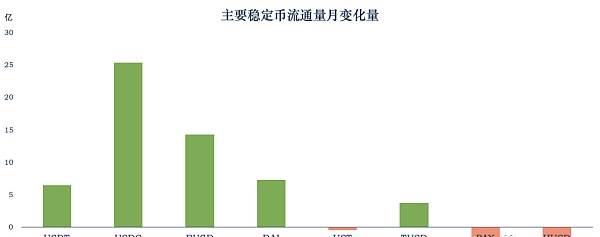

稳定币数据信息:USDC、BUSD、DAI增长较多,USDT增长速度缓减

依据CoinMarketCap的数据信息,截止6月30日,流通量最大的八种稳定币以及总数各自为USDT 625亿、USDC 252亿、BUSD 101亿、DAI 54亿、UST 19.一亿、TUSD 10亿、PAX 8.4亿、HUSD 5.7亿。

与一个月前对比,USDT、USDC、BUSD、DAI、TUSD的流通量各自提升6.五亿、25.三亿、14.三亿、7.三亿、3.8亿,UST、PAX、HUSD的流通量各自降低0.43亿、2.9亿、三亿。在其中,USDC、BUSD、DAI的流通量提升较多;而流通量较大 的USDT却只提升了6.五亿流通量,与5月份108亿的流通量增加量对比,增长速度大大的缓减,这或因USDT在6月份仍未增加“印钞”,提升的流通量来源于USDT 财政中USDT的发售。

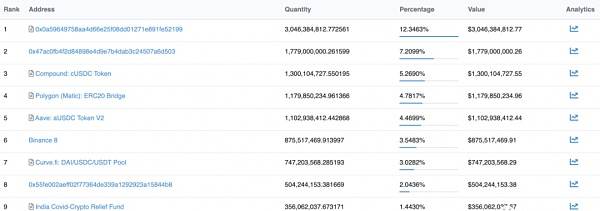

MakerDAO PSM占有USDC投放量的12.35%

USDC由于相对性较为合规管理,已变成DeFi服务平台中最关键的稳定币。依据区块链技术电脑浏览器中的数据信息表明,质押在MakerDAO PSM(导向稳定币控制模块)中的USDC数最多,有30.五亿个。Compound、Aave、3Crv Pool中各自质押有17.8亿、11亿、7.五亿USDC。针对新的区块链平台,USDC也可以给与迅速的适用,如Solana上已逐渐发售原生态USDC,质押在Polygon与以太币跨链桥中的USDC也做到了11.9亿。

BUSD由于有火币网的适用,如BSC上的流通性挖币、币安交易所中交易费用的免减,流通量也是有很大的增长,总市值早已升高赶到全部数字货币中的第十一位。

DAI做为MakerDAO中超量质押转化成的稳定币,在大牛市中仍然维持了优良的增长,表明销售市场对DAI依然有很大的要求。Dai Stats数据信息表明,USDC在DAI的抵押物中的占有率早已超出一半,做到55.8%,这源于于MakerDAO的可组成性。

Curve

Curve做为较大 的稳定币换取协议书,也是当今锁仓量数最多的DeFi协议书。截止7月5日,Curve包含Factory Pools(协助其他财产与3Crv等池集成化)以内一共锁住有98亿美金的财产,在其中大部分都为稳定币,仅有小量的BTC和ETH衍生产品。

许多客户都是在大牛市中多多少少的售出了一部分所拥有的数字货币,继而拥有很多的稳定币财产。Curve做为最底层的DeFi协议书,能够 根据买卖得到 收益,存进其他DeFi协议书中的稳定币最后很有可能都流入了Curve,在其中最典型性的事例便是Yearn和Convex,质押CRV能够 提高挖币倍率并决策CRV代币总的分派,Convex与Yearn竞相质押CRV也让Curve坐收渔利。

依据DeBank统计分析的数据信息,6月份Curve中的成交量并沒有提升,这表明Curve中质押量的提升并沒有使Curve的营运能力升高。

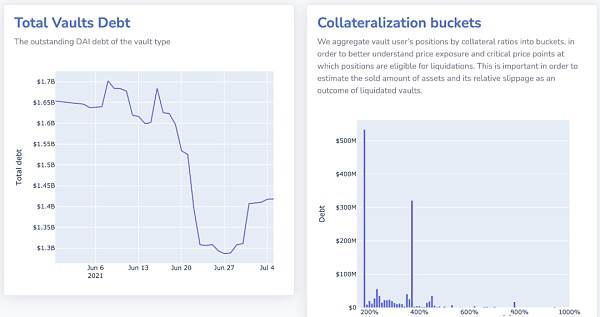

MakerDAO

如前所述,MakerDAO中的稳定币再次创出新纪录,当今早已做到54亿美金。可是MakerDAO的赢利并沒有因而而增长,反倒最近有较大幅的降低。

最先,当今大部分稳定币全是根据导向稳定币控制模块中的USDC发售的,而这一部分的平稳利率仅有0.1%。

此外,做为MakerDAO中关键收益来源于的ETH-A,平稳利率也从5.5%减少至3.5%。其他多种多样抵押物的平稳利率也在6月份下降,如WBTC-A从4.5%降到3.5%,ETH-B从10%降到9%,LINK-A从5%降到4%,YFI-A从5.5%降到4%。

依据Block Analitica的数据信息,以ETH-A为抵押物转化成的DAI,也从6月初的16.五亿降至如今的14.两亿。

据官方网公布,尽管MakerDAO的流通性贮备创出历史时间新纪录,但6月份MakerDAO的净利润为937万美金,对比5月份的2329万美金环比下降60%,结算花费较5月份降低88%。

在DAI投放量再创新高的状况下,MakerDAO收益的减少表明总体平稳利率更低了。大牛市中得到 盈利的机遇总体降低,减少平稳利率有益于刺激性客户再次应用DAI。

Convex

Convex Finance是一个典型性的借助大中型DeFi协议书而存有的新项目,它解决了Curve中veCRV的流通性难题,当今锁住的财产做到43.三亿美金。在Curve中挖币,可根据质押CRV得到 最大锁仓四年的veCRV,要想做到最大2.5倍的挖币速率,需要的veCRV也会伴随着总体质押量而转变。若质押的CRV太多,很有可能会在闲置不用时被消耗,质押量偏少又不可以做到高的倍率。

根据Convex,可将CRV单边变换为crvCRV,质押crvCRV并根据Convex在Curve中质押,就可以得到 盈利的加快。与立即在Curve中质押对比,Convex中的CVXCRV具备流通性,不用时能够 在二级市场上售出,与此同时能够 得到 Convex的平台币CVX奖赏。

比较之下,优化算法稳定币新项目依然风险性较高,AMPL常常保持在小于一美元的价钱周边通货紧缩,Fei Protocol相继与其他新项目集成化,已网络投票获得10000 stETH以得到 Eth2的质押盈利。Polygon上的Iron Finance最大发展趋势到锁仓量20多亿美元,但由于遭受排挤,整治代币总TITAN立即归零。

下边看一下DeFi中的各类数据信息。

DeFi净锁仓量跌穿600亿美金

由于数字货币总体的下挫,在这里状况下,大部分DeFi中的各类数据信息都是会随着处于被动降低。依据DeBank的数据信息,Ethereum、BSC、xDai、Polygon、Fantom、Heco中的净锁仓量之和由608亿美金降至569亿美金,降低6.4%。

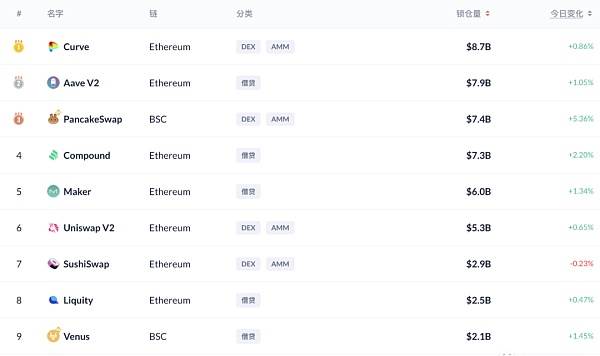

在其中,Curve的锁仓量由53.7亿美金升到84.三亿美金,稳居第一。而Aave V2的锁仓量由85.六亿美金降至78.9亿美金,Polygon上的Aave的锁仓量一样有显著的降低,由35.7亿美金降至21亿美金。大牛市中,稳定币投资理财的要求提升,而其他币投资理财的盈利很有可能不能遮盖代币总价钱下挫的风险性。

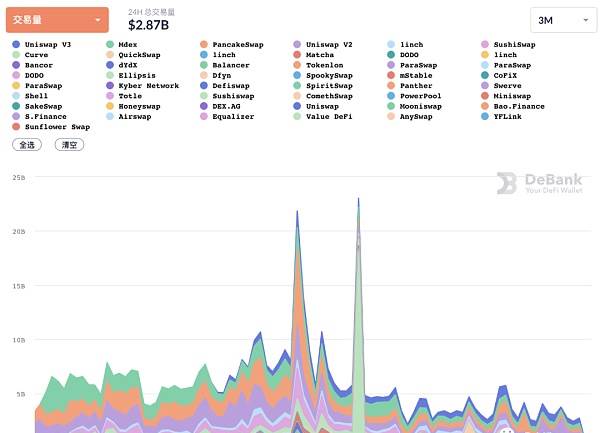

区块链技术交易中心成交量显著下降

区块链技术交易中心(DEX)的成交量也是有显著下降。6月份成交量为1095亿美金,5月份成交量为2532亿美金,较上个月降低56.4%。DEX每日的交易量起伏很大,除开Uniswap与Pancakeswap以外,六月早期,Mdex的交易量也常常稳居第一。

质押借款量稳中有降

区块链技术网络贷款平台的总贷款量从165亿美金降至160亿美金,降低3%。可是总贷款量最大的Aave V2与Maker均有一定的升高,二者的占有率之攻守同盟从60%升高至70%。Compound的总贷款由51.1亿美元降至37.两亿美金,降低27.2%。

稳定币增长平稳

如前所述,到6月底截止,流通量较大 的八种美金稳定币USDT、USDC、BUSD、DAI、UST、TUSD、PAX、HUSD,共发售了1079亿美金的稳定币,对比一个月前增长5%。USDC、BUSD、DAI的投放量增长较多,但流通量较大 的USDT公开增发速率却显著降低。

一部分数据信息的提升来自DeFi的可组成性,如USDC很多质押到MakerDAO中转化成DAI;Convex TVL升高,但最后或是存进了Curve,Curve、MakerDAO的营运能力并沒有因而而升高。

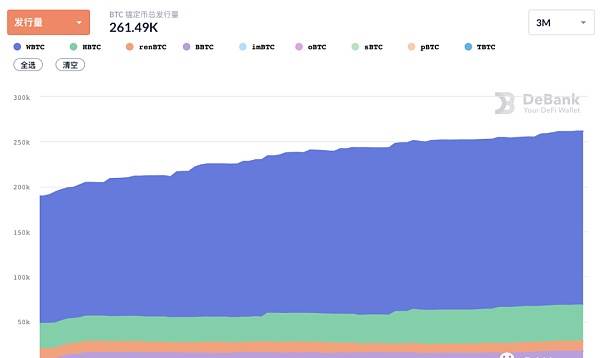

BTC导向币不断增长

BTC导向币也是DeFi中极少数不断增长的方位之一,投放量从185711枚增长到259747枚,提升39.9%。由于统计分析的是BTC的总数,与价钱不相干,统计分析結果不会受到价钱的危害。而当今仍未统计分析除以太币之外的其他区块链平台,具体其他服务平台也发售了较多的导向币,如BSC上的BTCB。

在市场行情不景气的状况下,锁仓量、DEX成交量、区块链技术服务平台的贷款量均伴随着财产价钱的下挫而有一定的降低,但稳定币与BTC导向币仍在增长,与其他类型不一样,这二者的统计分析結果并不会受到价钱危害。

关键的稳定币USDT、USDC、BUSD、DAI的投放量均在增长,但USDT的增长速率缓减。稳定币类DeFi协议书的数据信息十分醒目,Curve锁仓量贴近百亿美元,MakerDAO中DAI的投放量创出新纪录做到54亿,但由于Curve中成交量的不景气,MakerDAO平稳利率的下降且关键抵押物为导向稳定币控制模块中的USDC,他们的营运能力并沒有由于这种数据信息而提升。

MakerDAO PSM占有USDC投放量的12.35%

Coinbase出文整理回望2次服务器宕机事情 称将发布改善和安全防护专用工具解决困境:5月15日,Coinbase出文对先前4月9日和5月9日服务器宕机事情做出回望整理。原文中提及2次服务器宕机事情原因是因为销售市场起伏造成浏览总流量猛增,关键数据库查询的联接速度提升,及其API延迟时间和差错率升高等。对于此事,交易中心已对于这种状况作出反映,如变更数据库查询布署拓扑结构,以降低整体线程数,限定联接高峰期等对策。Coinbase称将再次发布改善和安全防护专用工具,以解决将来潜在性的困境。先前4月9日和5月9日,数据加密销售市场短时间大幅度起伏,Coinbase发生服务器宕机,很多客户表明无法登录帐户。[2020/5/15]

动态性 | EOSIO网络黑客马拉松比赛一周年 Block.one发推回望及未来展望:Block.one今天发推回望全世界网络黑客马拉松比赛一周年,汇总不成功的缘故,与此同时憧憬未来,报告BuiltOnEOSIO新项目的工作进展。

回望:Block.one于2018年举行了EOS全世界网络黑客马拉松比赛系列赛。该旅途从中国香港逐渐,到伦敦、纽约、前去美国旧金山的 “非州虚似主题活动”,最后在开普敦开展决赛。

未来展望:原文中升级了四个新项目的发展趋势状况。

1. GeneOS: 是一个根据区块链技术的数据信息使用权,销售市场和基因互联网安全测算服务平台,将其项目推进到2020年第一季度的beta版,并迅速发布了示范点方案。

2. Smartpress: 不但再次开发设计其Web应用软件,该应用软件容许所有人将应用软件与EOSIO智能合约无缝拼接集成化。

3. Chestnut: 专注于根据给予便于应用且具备安全性作用的账号来改进区块链技术程序流程的客户体验,已经为2020年的先发做积极主动提前准备。

4. NouGit精英团队:再次深耕细作程序编写(编码)合作。[2019/12/12]

金色财经历史时间回望 2011年4月12日 第一份BTC看跌期权合同书售出:古代历史的2011年4月12日,第一份BTC看跌期权合同书,在bitcoin-otc(场外交易)上售出。在那时候BTC的价钱为0.819美金一枚,2011年4月12日针对BTC来讲,是瘋狂比特币汇率增涨的开始,比特币价格在历经不上两月的疯涨,直至在2011年6月9日从0.8美元功效做到29.415美金的最巅峰,接着在2011年6月12日发生腰折,跌去16美元上下。[2018/4/1

标签:

区块链热门资讯

下一个Axie 五个即将来临的重磅消息NFT游戏 Axie Infinity现阶段是数字货币协议书最吸钱的新项目,月收益做到1140万美金,对,没有错,这款NFT游戏超过全部DeFi协议书。Axie早在18年在越南地区就问世了,在这里一轮中逐渐爆红,尤其是泰国,不浮夸的讲,Axie变成许多菲律宾人赚钱养家不能缺乏的工作。

2021/7/5 23:04:46EIP-1559是以太坊Gas的保护神吗? 在以太坊中,交易需要的 gas 费测算方法是: TransactionFee = GasPrice × GasLimit 在其中 Gas Limit 代表你想要为该笔交易支付的较大 gas 量,这一般 在于交易的复杂性。

2021/7/5 23:03:36中央人民银行:激励根据区块链技术等互联网金融方式提升 借款高效率 为进一步提高银行业金融机构中小微企业(含个体户)金融信息服务能力,加强“敢贷、愿贷、可贷、会贷”常态化基本建设,促进金融业在新发展环节更强服务项目中国实体经济,中国人民银行近日下发《有关广泛开展中小微企业金融信息服务能力提高工程项目的通告》(下称《通知》)。

2021/7/5 22:30:53夜间必看5篇 | DeFi赛道的瀚海—商业保险 1.Arbitrum现阶段发展趋势怎样? 做为以太坊rollup赛道扩充主力军,Arbitrum和Optimism的推动速率还蛮快的。像Arbitrum,在一个多月前仍在Medium上刻意发过一篇文章,告知大伙儿坐稳,由于她们的开发设计迭代更新和发展趋势速率会迅速。

2021/7/5 22:08:44 比特币

比特币