OHM:有关贷币和使用价值的新探寻_以太坊

OHM:有关贷币和使用价值的新探寻

DeFi(区块链技术金融业)对美金的依赖组成了一个盘根错节的风险性互联网。DeFi是走在造就更强、升级事情的路面上,或是终究仅仅一种对传统式金融业由浅入深的改善呢?

DeFi存活于普遍自主创新和区块链技术的全球。在一个所有人都能够在智能合约中撰写她们见解的自然环境中,各种各样自主创新试验接纳着检测和磨练。可能在人类的历史上最利害攸关的融洽手机游戏便是贷币——尤其是中间发行的贷币及其管理方法他们的政府部门、机构、权利构造和现行政策。

DeFi创建了一个高宽比依赖旧的金钱游戏的系统软件。根据依赖美金做为DeFi的储备货币,DeFi将自身与目前的金融体制捆缚在一起。目前为止,DeFi已导向1000亿之上美金资产。

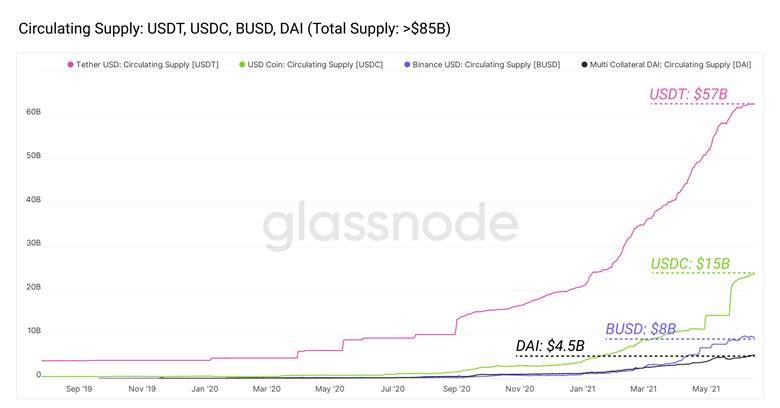

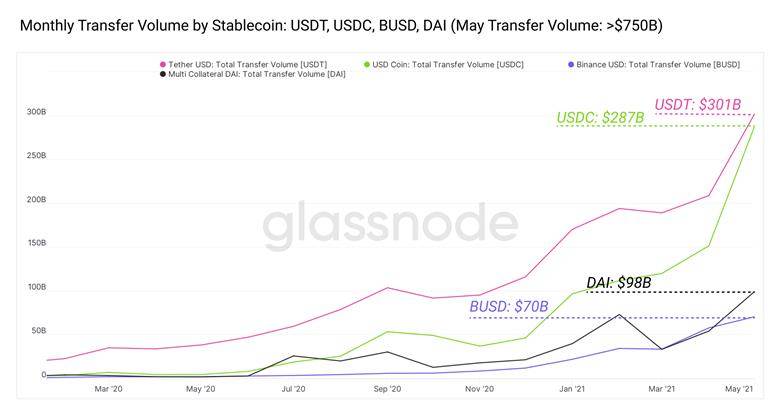

并且DeFi总市值这类提高和对稳定币的依赖好像沒有变缓。仅在5月份,DeFi绿色生态就会有总计超出7500亿美金的使用价值根据USDT、USDC、DAI和BUSD在链上开展迁移。如果不应用这种与美金挂勾的稳定币,DeFi就返回了石器时代M——沒有确立的安全系数,沒有大量的借款销售市场(平稳销售市场高宽比依赖稳定币),并且也失去最火爆的farming/流通性专用工具。

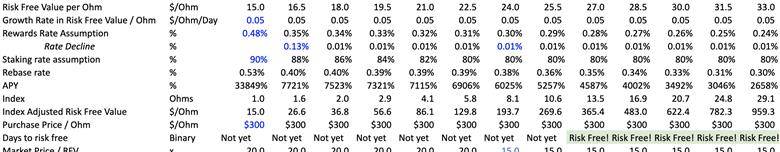

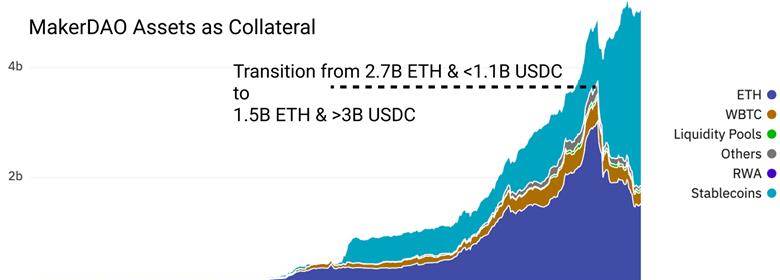

DeFi上关键的稳定币DAI(MakerDAO的稳定币)古代历史一直由多种多样资产、主要是ETH来适用。伴随着時间的变化,它提升了对美金的敞口,应用USDC和别的去中心化稳定币做为在数字货币销售市场不景气期内维持美金汇率的关键方式。一定要注意,在进到5月份后,MakerDAO在其资产负债表中提升了很多的USDC。

数据来源:Dune Analytics

做为以前的布雷顿森林管理体系的关键参加者,导向金子的美金早就失去与美金的可兑换性,它进入了浮动汇率法定货币的新方式。因为DeFi依赖于以美金导向的稳定币,因而在灵便的美联储会议货币政策下,美金的现行政策决策和风险性会立即投射到DeFi上。

货币政策:央行为做到一系列总体目标所采用的管理方法贷币的对策,如通胀总体目标、提高总体目标、学生就业总体目标等。

将DeFi与美金货币政策挂勾的风险性包含:

管控工作压力:应用美金贷款担保的管控来自于这些管理方法美金的人,特别是在像USDT和USDC那样与美金挂勾资产的状况下,每发行1USDT或USDC便会拥有一美元。

通胀:2010年之后,CPI年均值为2%(美联储会议2%的总体目标)。

利率风险:资产相对性于英镑、RMB或别的参加者很有可能在本地应用的通货膨胀的风险性。

敌人方(去中心化)风险性:在一个声称要高度重视区块链技术的全球里,对如美联储会议那样组织的明显依赖,乃至对如Circle and Tether那样新项目方的依赖与对区块链技术的认为产生了独特的比照。

为了更好地处理这种难题,一种新的贷币在DeFi中发生了。尽管大家向解决对导向美金的稳定币的依赖很有可能还为时过早,但大家毫无疑问能够逐渐试着一些取代贷币。伴随着这种取代贷币被充足多的人选用,她们能够渐渐地吞噬在DeFi全球中不可动摇的稳定币的影响力。

在其中一些取代计划方案彻底放弃了与美金的挂勾,她们将货币政策编为智能合约,并选用不一样水平的社区治理和区块链技术方法。这种全是货币政策和使用价值层面的全新升级试验。在文中中,大家将探寻Olympus DAO的OHM,这是一个有关贷币、信赖和社区治理的试验。它是一系列新贷币试验中的一个,在5月/ 6月销售市场不景气期内(5月份销售市场发生了45%的下滑),其相对性于更普遍的数字货币销售市场的强悍主要表现造成了大家的关心。

留意:这种全是货币政策的实验,应当被视作货币政策的实验——一切对OHM或相近资产的貿易/项目投资都担负着让人难以想象的新风险性和更高危。

OHM是DeFi的一个新奇试着,致力于造就一种不会受到货币挂勾拘束的储备货币,其崇高目标是摆脱以美金为主导的管理体系。

DAO管理方法着OHM的货币政策,OHM是一种储备货币,现阶段由一些资产适用,最知名的是DAI,FRAX,OHM-DAI SLP,OHM-FRAX LP和来源于OHM-DAI SLP的SUSHI奖赏。

提示一下,这种资产是:

DAI:与美金软挂勾的稳定币,由多种多样资产适用,主要是ETH和USDC。

FRAX:一部分贷款担保、一部分优化算法平稳的稳定币。

LP: Uniswap Liquidity Position,,SLP: Sushiswap Liquidity Position。

DAO撰写了一个标准,即相匹配国家财政部有着的每一个DAI,只有发行一个OHM。假如费率小于一个DAI,DAO将认购并损坏OHM。这并不代表着OHM与DAI/USD挂勾。OHM以DAI 销售市场股权溢价的使用价值开展买卖,并在5月/ 6月的DeFi价钱下挫中表明出让人难以想象的整体实力。

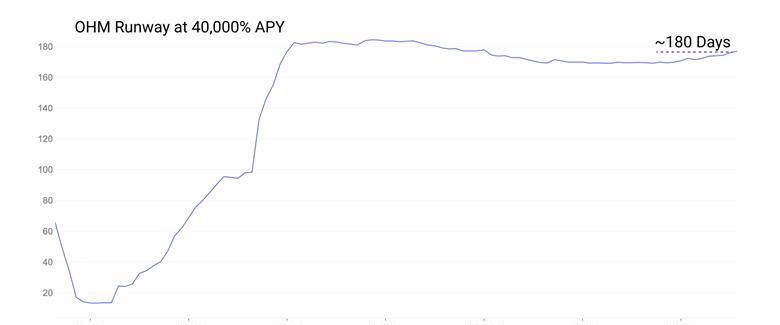

但这类资产的纯美金使用价值远远地不可以表明难题的所有。现阶段在发行方式下,OHM的通胀早已充足高,以致于以美金测算选购肯定高些的OHM顾客也可以盈利。自4月份发布至今,staking OHM的APY均值已超出100000%。OHM staker的本年度收益率现阶段约为34000%,小于本周初的40000%和6月初及以前几个月的100000%。

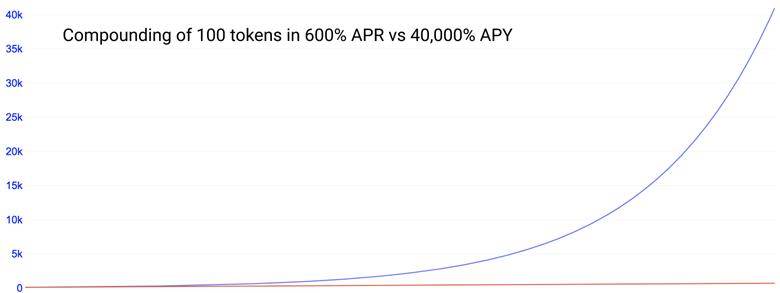

为何它的增长率怎能那么高?回忆一下我们在前边的文章内容中对APR和APY的表述。一个高的年化利率(沒有利滚利收益)在基本利滚利的推动下能造成极大的年化利率。OHM有一种能够让相关者全自动复合型年利率体制。

关键的是你需要了解到,假如OHM涨价,staker不肯售卖OHM,APY升高,并相对应的减轻了抛盘。这类意见反馈循环系统造就了不断开展staking的强劲动因。

该代币每8钟头将重新rebase,以当今的年利率staker将得到~ 0.52%的奖赏。这是一个约570%的APR。这一APR再加上每一个rebase的利滚利就变成了现阶段的~34000%的年利率。

客户在公开市场操作选购OHM或购买债券(稍候探讨)

客户根据下注OHM来接受sOHM

sOHM是全自动在每一次rebase时开展利滚利,每日3次

客户能够应用她们的sOHM(3,3),现阶段每日3次的rebase接到约34000% 的APY,或是应用sOHM在借贷合同中买卖它,这些。

在下面的数据图表中注意到100 OHM的提高。平整的线是APR,它看上去平整是由于APR为600%时,100 OHM提高到1000 OHM之上,而APY为40000%时,在一年的時间里,每日3次rebase,代币发行量会提高到39000 OHM。staker全自动得到39000%的年化收益率,而不是600%的年化收益率,由于staker的合同中内嵌了全自动利滚利。

现阶段,APY是高强烈转变的,很有可能会因为OHM的staking量和DAO的整治网络投票而产生变化。

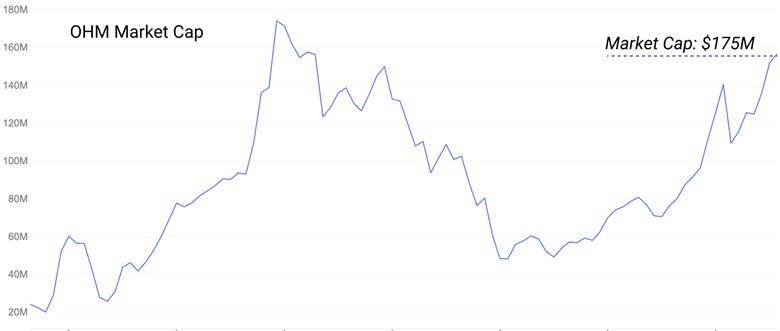

一定要注意,DAO最近有方案逐渐摆脱这一段规模性代币通胀阶段。她们方案短时间减少年化收益率,但与此同时提升锁住時间以提升 奖励金。也有大量的事例表明了DAO管理方法货币政策自主创新的能量。这般极大的年化收益率自然造成了代币的通胀,虽然资产价钱下挫,但价钱一直维持强悍,其总市值已升到历史时间新纪录。

请记牢,每发行一个OHM,务必最少有一个DAI在国家财政部中,进而造就一个DAI/OHM的价钱低限。

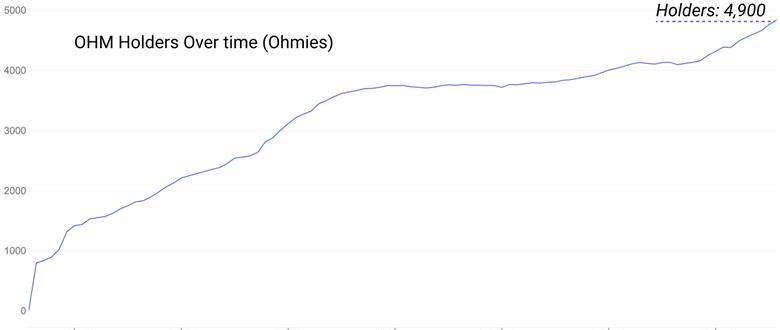

充足的代币通胀和充足低的价钱通货紧缩会造成盈利。它是OHM被愈来愈多运用的标示,顺利的话得话,staker的总数伴随着時间的变化持续增长。

根据每一个由DAO操纵的DAI只有发行一个OHM的念头,我们可以了解怎么会存有这般高的APY及其代币通胀。因而,我们可以测算出在现阶段的APY和拥有DAI的状况下,OHM的发行能够不断多久。在年化利率为40000%时,OHM能够再次发行180天,OHM的额度与国家财政部内DAI的额度相同以前的供应量。伴随着国债券经营规模的提升,这条运动场持续保持稳定或提升。

必须提示的是,尽管DAI国债券的零风险使用价值是OHM的价钱低限,但OHM的买卖具备一定的股权溢价。这一股权溢价是由销售市场决策的。客户注重DAO和其财政的稳步增长、流通性服务承诺、盈利预估及其贷币的别的优点,造成了现阶段较高的股权溢价。将来的整治网络投票能够非常容易地投票表决将国债券资产的回报率的%授于代币持有人/staker,进而造成大量的股权溢价动因。

全部国家财政部有着的资产(DAI, FRAX, OHM-DAI SLP, OHM-FRAX LP, OHM, SUSHI)的当今价值为三千万美金之上。这促使OHM 1.75亿美金的总市值与资产基金净值(NAV)之比贴近6。这一价钱相对性于资产基金净值能够非常容易的产生起伏,由于现阶段发行和价钱起伏非常大。

按单纯的“零风险使用价值”或DAI和FRAX等稳定币的使用价值测算,国家财政部现阶段拥有900万美金。在45万OHM的商品流通供货下,这代表着815万代币能够在做到价钱底端以前发行。

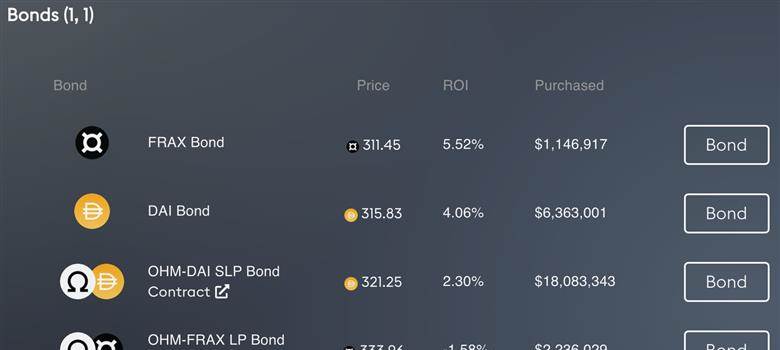

你如今很有可能会问DAO是如何获得DAI、FRAX和流通性的?DAO搭建了一个恰当的关联体制。客户能够根据DAI、FRAX、OHM-DAI SLP或OHM-FRAX LP购买债券来接受OHM。这种债卷能够以小于OHM的价钱选购,不断兑付,5天后彻底期满。

在一些阶段,这种债卷以达到20%的折扣优惠(ROI)选购。聪明的投资者能够紧紧围绕这种债卷创建积极主动的对策,使自身和DAO都从这当中获益。一般,这种债卷在5天兑付的状况下波动在2-8%的折扣优惠范畴内。这对客户和协议书而言是互利共赢的。当协议书提升国家财政部的DAI和FRAX及其OHM-DAI和OHM-FRAX的流通性时,客户将得到(潜在性的)折扣优惠OHM。

一个样版买卖是看一下债卷的投资收益率是不是为>staking OHM 5天的年利率,由于债卷在5天内不断派发。

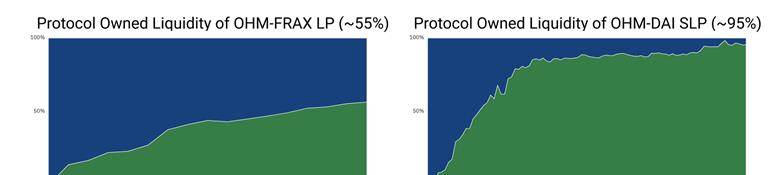

除开拥有> 八百万美金DAI和FRAX零风险使用价值外,该协议书还操纵了Sushiswap上>90%的OHM-DAI SLP和Uniswap上>50%的OHM-FRAX。在Sushiswap上,SUSHI奖赏 花费中得到81%的APY, OHM-FRAX池中纯Uniswap花费中得到更低的APY。

你能想像在未来,DAO再次积极地管理方法和分派其资产负债表,用各种各样代币分派和对策适用OHM。

有关OHM那样的新项目,一个有意思的一部分是怎样评定它。银行股票等资产能够应用管理方法下的资产(AUM)和价钱对资产基金净值(NAV)等指标值,在其中资产基金净值(NAV)叙述了资产负债表的总额,价钱是个股的总额。在这类状况下,我们可以观查到一些状况,如OHM未偿资产与OHM国家财政部的零风险使用价值(资产负债表)中间的#。在DAO资产的一定升值和不断持仓时,一个公司股东的总持仓能够变成“零风险”,这代表着她们的OHM(OHM)的零风险使用价值超出了她们最开始的项目投资 股权溢价。

来源于:Olumpus DAO Asfi

这一数据图表是创建在一些假定以上的,主要是OHM的财政局将再次提高。DAO的组员搭建这一实体模型是为了更好地了解在国家财政部持续提高的资产负债表中staker提高的情景。

OlumpusDAO Asfi:Google Sheet

“稳定币”的价钱起伏?

OHM的价钱起伏造成了大家对其可靠性的提出质疑。这类资产自然不容易宣称是一种“稳定币”,只是一种贮备资产。换句话说,贮备资产不应该发生大幅度起伏。现阶段,该新项目正处在发行环节,并不关注价钱的平稳。一旦OHM撤出规模性本年度收益率的发行环节,转为慎重操纵的货币政策和简易仿真模拟的国债券提高,股权溢价很可能会转为更密切的买卖。

对DAI的依赖和对美金的敞口

DAI转为明显依赖USDC做为抵押物,这很有可能会造成对美金的杠杆比率,这很有可能与DAO的最终目标产生比照。假如DAI依然是资产负债表上的关键资产,DAO对美金的敞口将再次提高。在SLP中加上FRAX并再次搜集SUSHI奖赏是向着下发财政资产的恰当方的向迈开非常好一步。假如DAO用心考虑到与美金挂钩,她们能够想到聪慧的方法,伴随着時间的变化再次稀释液她们拥有的DAI。

智能合约风险性

DAO自身是自主创新的,有很多有关的智能合约风险。除此之外,伴随着時间的变化,DAO再次提升财产、持仓,并大量地曝露于第三方智能合约风险。伴随着财政的充足去中心化,负债表上因为智能合约风险导致的一切单一损害都应当相对性柔和。

治理风险

一切对小区治理的激进派行为都是会产生融洽进攻的风险。在于股权投资基金的真真正正去中心化水平,如果有一天有充足多的staker挑选作出有益于她们团体的决策,她们能够在这个方位上核心治理网络投票。

就现阶段来讲,OHM依然是一个探险的筹码,伴随着财政的持续提高,复合型自主创新和激情的小区在中后期得到充足的股权溢价,以确保稳步增长和参加3,3(选购 staking)。

假如实行恰当,DeFi的全部典型性升值都是有很有可能为OHM 的将来给予一些与众不同的升值:

不会受到美金通货膨胀、管控或贷币工作压力危害的避险资产

以OHM为质押和借款的强悍借款销售市场

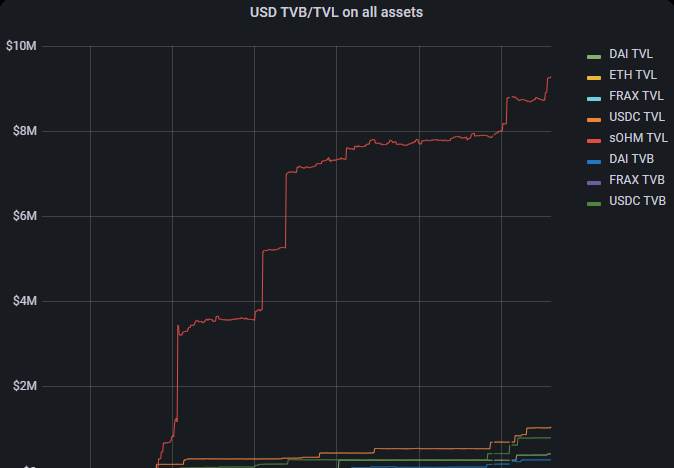

周二,OHM(OHM)被添加其第一个借款协议书。Rari Capital的Fuse提升了一个专用型的OHM池,在其中有DAI、FRAX、USDC和ETH,可做为借款和质押。一天以内,Rari's Fuse上的OHM池吸引住了超出1000万美金的抵押物,使其变成第二大Fuse池。客户能够借出去sOHM(下注OHM)以维持其下注OHM的利滚利,与此同时将其作为质押。

数据来源:Rari Grafana

全部关键DEXs(去中心化交易中心)的流通性来源于

可组成性的优点——运用债卷、奖赏、OHM快闪贷款、治理、游戏化、协作等的与众不同方法。

基层民主的财政政策和编号合同的义务

OHM是一种新的试着,它致力于造就贮备和平稳的贷币,而不依赖于与一些中央银行贷币挂勾。DAO早已取得成功地保证 了一个DAO管理方法的负债表,在其中包含近三千万美金的财产,900万美金的无风险使用价值,及其4000多位参加协议书的staker。在销售市场不景气的状况下,国家财政部再次表明出强悍的提高,使总的市值做到历史时间新纪录。

观查DAO将其持续提高的财产库引到何处,分派其资产使DAO获益,并且为其储备货币OHM给予适用,将是一件十分有意思的事。这类含有很多內部治理的去中心化资产试验的协调能力,能不能在市场竞争自然环境中迅猛发展,也有待观查。终究,它是财政政策的一次实验。

数据来源:Dune Analytics

一个样版买卖是看一下债卷的投资收益率是不

标签:

区块链热门资讯

详细分析DEX期货交易协议的四大“成长股” Layer2或将变成暴发金属催化剂 现如今 DeFi 中较大 的业务流程便是去中心化交易。从总体上,在 Uniswap 和 Sushiswap 等协议上实行时,用你具体有着的代币总去互换此外一种代币总。在交易专业术语中,这称之为交易“现货交易”。

2021/7/6 17:22:03“DeFi的夏季”来啦 这三大指标值表露了“好项目”的密秘 Crypto陈斯伯里发过条揶揄的新浪微博。 “又到烧饼弱叽叽,DeFi 很哈皮的時间了没有?上年仿佛也大约是那么好多个月烧饼被DeFi按照揍了好多个月。

2021/7/6 17:21:07Layer2主阵地 zkTube的光彩耀眼并不是不经意 楚人有鬻盾与矛者,誉之曰:吾盾之坚,物莫能陷也 ;又誉其矛曰: 吾矛之利,于物莫不陷也。战国时期,战士披坚执锐,一手执矛,一手执盾。矛用于披巾斩棘,盾用于抵御攻击,自身防御。

2021/7/6 17:20:36 比特币

比特币