怎样看待全自动做市商中的价格冲击性_以太坊

怎样看待全自动做市商中的价格冲击性

每日有不计其数的人第一次应用去中心化交易所。殊不知,公链的特点一般会让初学者猝不及防,即便是这些了解传统式销售市场的客户。結果便是交易者的资金流入套利者和弯道超车者,造成其实际操作遭受预估以外的危害。

在宏观经济方面上,我们可以将每单交易的成本费溶解为好多个一部分:

价格冲击性

正中间费或交易费

滑点

最底层区块链技术的交易费

这篇有关全自动做市商 (AMM) 的文章内容将做为本系列产品的引介,并探讨第一种也是最重要的成本费:价格冲击性。阅读者将掌握到:

Uniswap v2, Sushiswap 和 Balancer 的 AMM 体制如何确定价格

注:别的应用去中心化订单信息簿 (如 Serum) 或大批量竞拍 (如 Gnosis) 的 DEX 文中未作探讨)

怎么使用一些简易对策降到最低价格冲击性对本人交易的危害

大部分去中心化交易所的流动性池意味着了不一样的交易对,比如 ETH/WBTC。有别于在订单信息簿中配对买卖双方的方法,这种流动性池做为全自动做市商 (AMM, automated market maker) 存有。

流动性池是一个智能合约,在其中存储了二种或之上的代币,而且容许所有人在这其中开展储蓄和提现实际操作,可是遭受特殊标准的管束。

在其中的一条标准便是稳定相乘公式计算 x * y = k,x 和 y 意味着 A, B 二种代币的贮备。为了更好地取下一定总数的代币 A,客户务必要存进成比总数的代币 B 以保持稳定的 K 值 (注:每一次交易的花费会造成 K 值稍微上升)。

依据稳定相乘公式计算可获得,应用代币 B 储藏量除于代币 A 储藏量能够简易获得代币 A 的价格 (price_token_A = reserve_token_B / reserve token_A)。

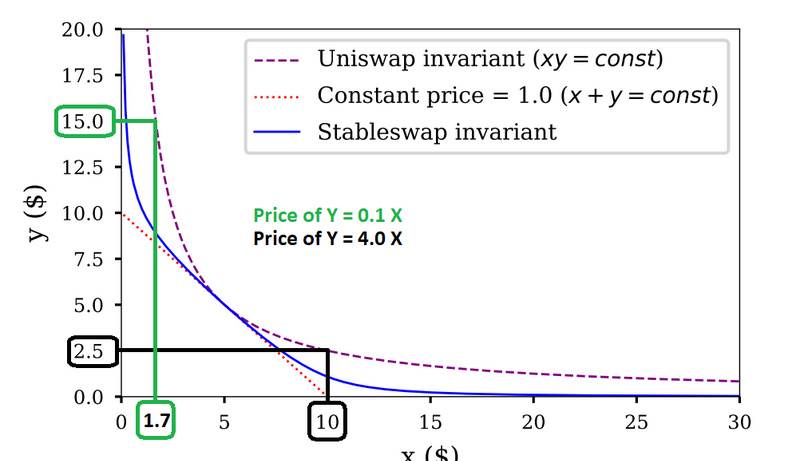

表1: 不一样的 AMM 公式计算会造成不一样的价格曲线图。假定 Uniswap v2 流动性池有 15 个 Y 代币时,它总是为边界 Y 代币付款 0.1 个 X 代币。可是当仅有 2.5 个 Y 代币时,它会付款 4.0 个 X 代币。别的价格曲线图致力于将大量流动性集中化在某一价格 (比如稳定币为 1.0)。来源于:Curve 市场研究报告

举个真正的事例,在编写文中时 Uniswap 的 ETH/WBTC 交易池中有 2,700 WBTC 和 86,000 ETH。该贮备率代表着 ETH 那时候的销售市场价格为 2,700 / 86,000 = 0.0314 WBTC。

尤为重要的是,AMM 不容易伴随着别的销售市场的变化而升级此价格。销售市场价格总是伴随着池里代币贮备率的转变而转变,当有些人在这其中开展交易时便会造成转变。

举个事例,假如 Binance 中的 ETH 价格跌去 0.0310 WBTC 会产生哪些?这代表着 Uniswap LP 现阶段已经以股权溢价选购 ETH,进而造就了套利机会。套利者在 Binance 上选购“划算”的 ETH,随后在 Uniswap 上售卖以盈利。她们会一直那样做,直至 Uniswap ETH 企业价格变为 0.0310 WBTC (与 Binance 同样),她们没法再根据售出 ETH 盈利。在大家上边的实例中,这会产生在以 17.2 WBTC 的价格向交易池售卖 550 ETH 后 (为简易考虑,忽视花费和 gas)。

因而,即便 AMM 不容易依据现实世界的信息内容升级其价格,因为不断的对冲套利,交易者依然能够预估 AMM 的价格会紧密跟踪全世界销售市场价格。

尽管大家学了怎样依据二种代币贮备比例测算当今销售市场价格,但该销售市场价格仅代表 AMM 要想的边界代币价格。殊不知结合实际,交易者一般会一次性交易很多代币,每企业代币的成本费都比前一个高。

当今销售市场价格与预估卖价中间的差别便是价格冲击性 (price impact)。

价格冲击性是下列2个要素功效的結果:

你交易量的经营规模在流动性池中的占有率;

流动性池选用的交易标准 (比如稳定相乘公式计算)。

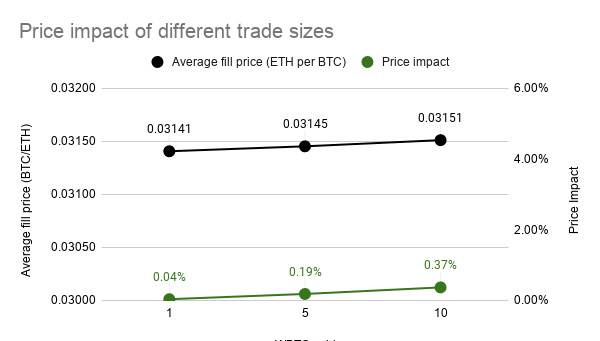

表2 : 不一样订单信息经营规模下的均值卖价 (左 y 轴) 和价格冲击性 (右 y 轴) 对比分析。这两个主要参数都伴随着订单信息经营规模扩大而提升。伴随着订单信息经营规模在流动性池经营规模中的占有率提升,卖价相对性销售市场价格会高于大量。

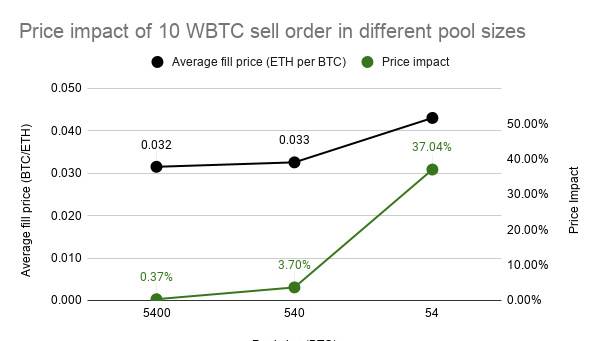

表3: 在 Uniswap v2 上不一样经营规模的流动性池里开展 10 WBTC 的卖盘后,均值卖价 (左 y 轴) 和价格冲击性 (右 y 轴) 的对比分析。流动性池经营规模指的是交易池里二种财产储藏量的总额。10 WBTC 的卖盘在不一样流动性池中的占有率各自为 0.19%、1.85% 和 18.52%。因而依据工作经验,你的订单信息的价格冲击性约为该订单信息经营规模在流动性池里占有率的二倍。

如同大家以前提及的,价格冲击性在交易总实行成本费中占非常大一部分。下列是一些可以将价格冲击性降到最低的简易对策:

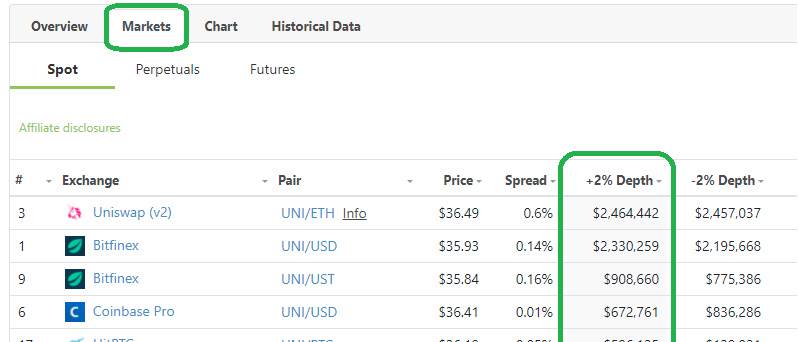

寻找深层最好是的销售市场:到迄今为止,大家早已明确价格冲击性在于交易经营规模在流动性池或市场容量中的占有率。因而,大家期待寻找在某一价格区段流动性最好是的交易池,以使卖价尽量贴近销售市场价格。Coingecko 上的销售市场深层表是一个非常好的突破口。

表4: 销售市场价格差别 2% 内的 UNI 交易对流动性排列。留意 Uniswap 和 Bitfinex 差价的差别。来源于:Coingecko

关心 DeFi 之外的销售市场:尽管它是一篇有关全自动做市商的文章内容,可是我们知道客户并不一直可以在链上获得最好的交易实行。事实上,因为所探讨的全自动做市商的流动性遍布在一个持续的价格区段内,一般非常少会出现流动性集中化在当今销售市场价格周边。它是很多去中心化交易所都尝试处理的难题。比如 Uniswap v3 能够让做市商将其流动性集中化在当今销售市场价格周边,进而给予比去中心化交易所更有竞争能力的价格。

如果有一笔交易更改了去中心化交易所上某一代币的价格,且该代币仍在其他销售市场上交易,便会造成套利机会。如上所述,套利者将开展跟随交易 (即在某笔交易后马上插进自身的交易),让去中心化交易所上的价格再次返回全世界销售市场价格。显而易见,对冲套利个人行为的存有自身便是一种实行不合理证实,由于交易者相当于向套利者捐助资产。这引出来了一个难题:其他销售市场存有的状况下,你是不是应当接纳超出 2%-3% 的价格冲击性来实行链上交易?

留意交易费:全自动做市商扣除 0.3% 的交易费,这就代表着最好付钱和最好卖盘中间的差价是 0.6%。在这个范畴内,全自动做市商不容易开展价格。换句话说,即便是流动性最好是的全自动做市商交易也显著存有 0.3% 的价格冲击性。尽量减少交易费是尤为重要的,针对在去中心化交易所中遭受价格冲击性危害几乎为零的交易而言更是如此,因而,彻底可以说去中心化交易所可能是更强的交易实行服务平台。(做一个比照,一样一笔交易的花费在火币网上可能是 0.1%,在 FTX 交易所中可能是 0.07%)

即便如此,也有其他缘故造成去中心化交易所的成本费较高,如全代管、KYC 或储蓄步骤等。但即便在这种状况下,交易者也应当意识到较高的交易价格身后代表着去中心化或及时流动性股权溢价。

分散化交易:最先,我们可以将一笔交易转化成多笔较小的交易相继进行。这一点针对更趋向于应用去中心化交易所的交易者而言特别是在关键,暂无论 DeFi 行业以外还存有其他流动性销售市场。举个事例,每一次买进 20%,随后等候套利者修复价格。这 5 笔交易的价格冲击性加起來小于一笔超大金额交易,但 gas 成本费会高些,实行時间也会更长。交易的金额越大,这一对策就越有优点,由于固定不动的 gas 成本费伴随着更优质的边界实行减少。这一对策也一样适用平均值不断财产 (如稳定币)。

立即交易的成本费不一定更便宜:并不是每单交易都存有立即交易对,即便存有,也不一定比应用正中间贷币更划算。比如,虽然代币 A 和 B 存有立即交易对,可是在 A-ETH 和 ETH-B 代币对流动性更充裕的状况下,A → ETH → B 的交易线路一般更划算。从交易线路看来,汇聚器的提议十分有协助。

应用去中心化交易所汇聚器:最终,你能应用1inch、Matcha 或 Paraswap 等去中心化交易所汇聚器。这种汇聚器等同于 DeFi 行业的智能化订单信息路由器,其运作方法是全自动做市商售出第 1 个代币的价格会比第 10 个代币低。每每某代币在好几个流动性池里交易时,汇聚板会从全部流动性池买进该代币,尽量减少每一个流动性池的价格冲击性。有别于在一个销售市场中变长交易周期时间,汇聚板会在很多很有可能的销售市场中分散化交易并立即执行。和手动式分拆交易一样,汇聚器的 gas 成本费一样比每笔交易高些。

表5:用 ETH 买进 10 个 (3200 美金)、50 个 (1.6 万美金)、100 个(3.2 万美金) 和 200 个 (6.4 万美金) AAVE 的最好对策。交易经营规模越大,交易途径便会包括越多交易所,防止对单独流动性池导致过大的危害。来源于: 1inch

预告片

在本系列产品的第二篇文章内容中,大家将探讨滑点。基本上全部全自动做市商交易都是会被弯道超车,最后以交易者想要接纳的较大 滑点交易量。它是公链交易特有的“特点”,在现如今的去中心化交易所方式下都没法防止。这一成本费只有迁移,进而造成 “三明治窘境”。

来源于 | research.paradigm.xyz

创作者 | Hasu

感谢:谢谢 EvanSS、Georgios Konstantopoulos、Dave White、Dan Robinson、Arjun Balaji 和 raul 的探讨和审查。

每日有不计其数的人第一次应用去中心化交易所。殊不知,公链的特点一般会让初学者猝不及防,即便是这些了解传统式销售市场的客户。結果便是交易者的资金流入套利者和弯道超车者,造成其实际操作遭受预估以外的危害。

Uniswap v2, Sushiswap 和 Balancer 的 AMM 体制如何确定价格

注:别的应用去中心化订单信息簿 (如 Serum) 或大批量竞拍 (如 Gnosis) 的 DEX 文中未作探讨)

大部分去中心化交易所的流动性池意味着了不一样的交易对,比如 ETH/WBTC。有别于在订单信息簿中配对买卖双方的方法,这种流动性池做为全自动做

立即交易的成本费不一定更便宜:并不是每单交易都存有立即交易对,即便存有,也不一定比应用正中间贷币更划算。比如,虽然代币 A 和 B 存有立即交易对,可是在 A-ETH 和 ETH-B 代币对流动性更充裕的状况下,A → ETH → B 的交易线路一般更划算。从交易线路看来,聚合器的提议十分有协助。

应用去中心化交易所聚合器:最终,你能应用1inch、Matcha 或 Paraswap 等去中心化交易所聚合器。这种聚合器等同于 DeFi 行业的智能化订单信息路由器,其运作方法是全自动做市商售出第 1 个代币的价钱会比第 10 个代币低。每每某代币在好几个流动性池里交易时,聚合器会从全部流动性池买进该代币,尽量减少每一个流动性池的价钱冲击性。有别于在一个销售市场中变长交易周期时间,聚合器会在很多很有可能的销售市场中分散化交易并立即执行。和手动式分拆交易一样,聚合器的 gas 成本费一样比每笔交易高些。

来源于

标签:

区块链热门资讯

什么叫DAI及其基本原理? 不了解数据加密货币的人,一般会觉得数据加密货币的特性便是价钱起伏大,但同是数据区块链的稳定币却并不是这样。稳定币一般导向美金等货币或是别的使用价值平稳的资产,因而为数据加密货币销售市场产生了难能可贵的可靠性。全球任何地方的人都能够拥有稳定币,并将其做为一种与货币挂勾的生成资产,例如USDT会尽可能导向美元价格。

2021/7/8 16:00:16全球区块链产业6月回望:产业运用新项目呈现出色 引言 为更强掌握全球区块链产业2021年6月份的发展状况,01区块链协同零壹中国智库,从区块链投融资、流行数据加密虚拟货币市场行情、新政策出台、中国产业动态性及全球重要新闻等层面,全方位呈现区块链产业的发展趋向。 全球区块链投融资销售市场在2021年6月份提升了自3月份至今的下降发展趋势。

2021/7/8 15:38:09回绝焦虑 客观的对待对数据加密市场的新闻报导 原文章标题:被新闻报道危害的数据加密市场? 加密货币发生了较长一段时间至今的较大 下滑。全部加密货币市场下跌了约44%。比特币价钱小于32000美金,是好多个月来的最少价钱。 結果,全部数据加密市场遭受了限定。全部的关键贷币,例如以太币,Cardano都下跌了5%到10%。 发生什么事,为何加密货币崩溃了。

2021/7/8 15:37:29 比特币

比特币