被低估的STO:万物皆可Token化

加密行业的前行脚步从未停歇,创新的世界走向成熟的过程中需要更多源源不断的新鲜血液、理性的资金和更加适配于区块链的投融资方式,STO 就在这当中扮演着必不可少的中间人的角色。

STO 诞生之后似乎还并未引起市场足够多的关注,在刚刚过去的 2020 年也变得相对沉寂,随着 21 年「机构元年」的到来以及行业监管的成熟,多资产互换、生态场景的扩展依然存在巨大的想象空间。

STO 目前涵盖的市场定义非常丰富,并且和乐高搭建一样有巨大的可组合性。首先从其英文全称 Security Token Offering 来看,S 代表证券,旨在证券法律的监管架构下监管数字资产;Token 则被很多人称之为「代币化」、「通证化」亦或者「数字证券」,因此 STO 也被赋予了更多的概念和想象空间,比如数字证券、证券型代币发行、资产的通证化和数字化等等。

拥有多年证券律师经验的 Republic CEO Kendrick 认为,「在一些国家(例如美国),STO 指对证券型代币的销售,发行,和分销。」对于如何定义证券型代币,Kendrick 强调:

「如果某种代币从本质上与公司股份或投资协议相似,则称该代币具有「证券」性质。具体来说,如果某种代币的投资人期望在未来获得收益,且该代币的价值提升依赖于其研发团队的持续经营,则在很多国家的法律体系中,该代币很可能被归为证券的一种。」

随着 STO 概念的延伸和发展,其实际的定义也取得了极大的扩充,如果引入更多的资产类别,甚至可以将其理解为在区块链上确认权利并「碎片化交易」的一系列链上或者真实资产。

回顾加密行业的进展,STO 的发展其实有点类似于火热的 DeFi ,很多人早期将其定义只为「开放式金融(Open Finance)」,到 2020 年取得了爆发式发展后,人们才慢慢习惯了称之为去中心化金融,再到现在可以代指各种去中心化协议、应用,DeFi 的定义也已经不仅限制于金融框架之内。

因此,无论是 DeFi 还是 STO ,简单的概念随着市场的发展组合都会迸发出更大的想象空间,进而演变出更多的模块化展现形式,譬如,有些项目就提出了 STO + NFT、STO + DeFi、STO+DAO 以及包括真实资产、链上资产的 Token 化方式等各种全新概念和尝试方向。

Republic.co 整理

STO 诞生的背景是在 ICO 之下,但是与 ICO 较为野蛮的生长模式不同,STO 自创立初始就被注入了监管的基因,因此,合法合规是 STO 的重要先决条件,也是其最重要的特点。

其次,借助 STO 的模式,众多发行方或个人也可以更加灵活的实现资产再融资的目的,相较于传统证券的形式有了技术上的突破,借助区块链实现跨区域、跨交易所的高流动性,使得公司可以接触到更广泛的投资者,在流动性更强、更加广阔的市场上实现公平的竞争。

此外,STO 的代币带有经济激励机制和功能性作用,与传统证券相比的其经济和资产属性会更加灵活,可以重新定义产权和生产关系,促进生态各方协同运作,实现公司和用户之间的生态激励,让用户获得一部分话语权,以实现更多的实际应用价值,享受公司福利,将这种类似的股权和经济激励扩展到生态中,进而形成更加良性的发展。

STO 作为一种基于区块链的创新型投融资新模式,打破了银行贷款、私募股权等传统形式,无论是对于发行方亦或是投资人来说,都提供了一套更为强大的运作系统。同时作为 ICO 的「进阶版」,STO 可有效的遏制市场的混乱现象并弥补监管的缺失,在接受各国证券监管机构的监管框架下对相关豁免或注册进行备案。

对于发行方来说,长期以来一些创业公司通过银行贷款和私募等形式融资,风投则基本以出售股权的方式获得。如果中小型企业通过银行贷款的方式募资往往会面临审批困难、贷款利率高等问题,私募股权方式则耗时耗力,需要去寻找投资者、跟进以及推敲各种细节。

借助 STO,发行方则可以拓宽融资渠道,接触到更多的普通投资者,同时可以利用智能合约进行自动化交易,甚至可以方便企业完成跨境结算和支付等场景。

此外,由于消除了证券公司、律师事务所、投资银行等众多中间环节,STO 会大幅降低发行方的经济和时间成本。传统证券需要中介机构完成登记、清算等一系列流程,STO 的申报流程和手续会更为便捷,类似 Reg D 的 STO 发行豁免方式,发行方不需要通过披露繁琐的财务信息完成复杂的流程,可以极大的缩短项目完成融资所需的时间和经济成本。

对于投资者尤其是个人投资者而言,已经在平台完成 KYC/AML 以及其他相关条件的投资者可以通过链上流转的方式 STO,从而可以触达到范围更广的投资人群。

此外,监管框架下 STO 的发售可以有效的防止欺诈和市场操纵等行为,从根本上确保了投资者的利益和交易公平。

以 STO 作为募资的形式可以消除发行方和投资人之间的信息不对称,使得双方建立直接、有效的联系。

由于 STO 可以将包括房地产、私募股权、游戏、衍生品、现金、艺术品等一系列资产进行代币化,并通过证券化的形式将链下资产引入链上,因此其潜在市场前景巨大,但鉴于涉及的领域较多,目前 STO 整体市场发展规模和现状可能无法用确切的数字进行衡量,因此将借助部分细分市场赛道进行简单的衡量和对比。

从 STO 房地产细分领域来看,据 Security Token Market 发布的 2020 年 12 月报告显示,代币化房地产可衡量市值达到 2575.178 万美元,较上月增长 1.26%,二级市场 STO 代币交易量为 179,861 美元,月度交易量环比下降 4.47% 。

从中国艺术品市场来看,据中商产业研究院报道,按交易额计,中国艺术品平台的市场规模由 2015 年的 36.58 亿元增至 2019 年的 134.37 亿元,复合年增长率为 38.4%。估计 2024 年中国艺术品交易平台的交易额将达 307.23 亿元,复合年增长率为 18.4%,而 2024 年艺术品资讯平台的交易额将达致 3.93 亿元,复合年增长率为 16.2%。如果将其中 0.1%的资产份额进行代币化的保守估计,那么,预估到 2024 年中国艺术品市场的资产规模可能突破 30 亿元。

从传统投资领域来看,Crunchbase 数据显示,尽管全球爆发了疫情,但 2020 年北美风险投资总额相比 2019 年增长约 7%,超过了 1500 亿美元,创下历史最高纪录,同样以 0.1%的比例进行计算,那么北美市场存在 150 亿美元的代币化投资市场潜在规模。

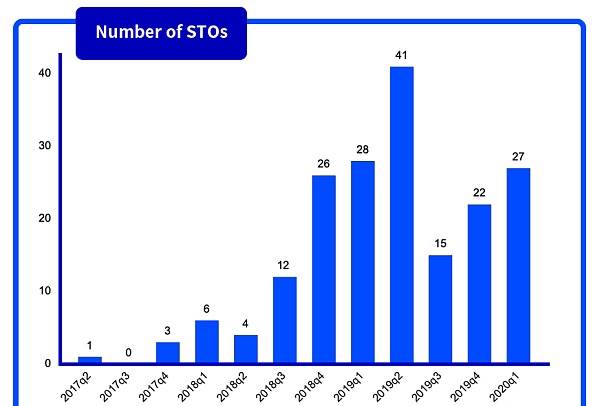

鹿特丹管理学院(RSM)金融学教授 Peter Roosenboom、鹿特丹管理学院金融学助理教授 Thomas Lambert 、鹿特丹管理学院和新加坡管理大学金融科技讲师 Daniel Liebau 等多位学者联合发布了关于新型证券型代币发行(STO)市场的研究报告,该报告研究了 185 个「真实」 STO 样本数据。

报告指出其中三分之一不能被认为是严格意义上的 STO。相反,它们要么是稳定币,要么是伪装成 STO 的 ICO。报告同样记录三个基本事实。首先,STO 市场是在 ICO 市场泡沫结束后发展起来的,STO 相关活动从 2018 年底开始增多。其次,大多数 STO 都没有成功融资,这表明 STO 市场还处于起步阶段,因此仍然非常不成熟(许多企业可能还没有准备好启动 STO)。其三是 STO 分散在全球各地,主要聚集在美国和适用证券法的司法管辖区中。

2017 年 Q2 至 2020 年 Q1 采取样本的 STO 分布图

来源:鹿特丹管理学院

正如前文所述,STO 先决条件是在监管的互动层面更进一步,虽然当前行业监管体系并未完善,并且各个国家之间存在着差异,但阶段性的政策指导仍然对市场有一定的指导意义,监管的逐步完善也有助于 STO 行业的前行。

在刚刚过去的 2020 年 12 月中旬,美国证券交易委员会(SEC)正式对瑞波(Ripple)及其两名高管提起诉讼,指控其超 13 亿美元未经注册的证券发行。这一事件在加密行业引发巨大反响,包括美国最大的交易平台 Coinbase 等在内的诸多平台均宣布下架 XRP 交易,包括灰度等在内的知名机构也纷纷表示不再持有 XRP 资产。

回顾行业的发展历程,美国 SEC 多次明确处罚过许多项目,对 STO 包括整个加密行业的监管也从未放松,但监管也有助于降低风险,确保行业的良性前行。

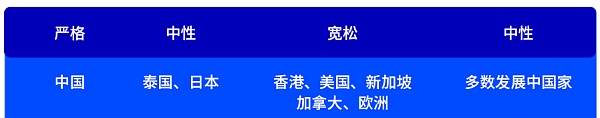

从目前各个国家各地区颁布的 STO 相关政策来看,美国、欧洲、加拿大、新加坡等发达国家细则较为完善,态度较为开放。同时,由于 STO 自身的证券属性,因此也天然的适合在金融和证券体系完备、监管较为明确的地方率先取得突破,也侧面的反应出 STO 与国家的金融发展程度有一定的相关性。

中国对于 STO 的态度比较严苛,泰国、日本等国家曾表示对 STO 进行系统性调查和监管,整体态度比较中性,对于大多数发展中国家而言,由于自身发展相对落后,且外部国际形式较为动荡的冲击,对于新兴行业的监管处于比较被动的状态。

香港在最近两年的 STO 监管领域的动作比较活跃,比如香港证监会此前正在将符合要求的虚拟资产交易平台放入监管 「沙盒」,在 2020 年,OSL 获得香港证监会牌照,可交易 BTC、ETH 和经过筛选的证券型代币,OSL 也成为亚洲第一个持牌虚拟资产交易平台。

STO 整个生态由多方参与者共同组成,主要包括发行方、投资者、发行平台、交易方(Security Token 交易平台、交易和流动性协议)、以及技术提供方、法律咨询机构等各方参与者。

发行方代指 Token 的持有者,资产的提供方,交易方代指 Token 交易的场所,包括 Polymath、tZero 等平台以及各类协议,服务方包括 Centrifuge、Republic 、Securitize 等机构,作为撮合发行方和投资人的中间人角色,也是 STO 生态中不可或缺的一部分。

以 Republic.co 为例,公司成立于 2016 年,经过六年的发展,已经成为世界最大的投资平台之一。平台业务涵盖初创企业、股权众筹、房地产投资、电子竞技与游戏投资和中后期承销等各个领域。

Republic.co 和世界的顶级风投基金、家族办公室建立了深厚的合作关系,包括 a16z、YC、真格基金、NGC 等。Republic 也是 AngelList 和 Binance 投资的第一个项目,投资人包括 Blockchain Ventures、Algorand、NEO、真格基金、NGC、FBG 等海内外知名的投资机构。

仅 2020 年,Republic.co就为 157 家企业完成了 1.5 亿美元的融资。其中包括私募股权、股权众筹、房地产融资、游戏融资、币权融资等,这其中包括众多的独角兽企业,如 Robinhood、SpaceX 等。

2021 年,Republic 即将在监管的指导下发行数字证券 Republic Note。当有项目成功退出之后,Republic 会将该项目的附带权益(Carried Interest)变现,并用于平台币分红,超过 12000 位来自 25 个国家的投资人参与了 Republic Note 的公募。

STO 作为一个新兴发展的市场,其在更长期内的项目和市场表现仍需要进一步的观察,首先,监管层面的态度对于 STO 的发展仍起着关键性作用,如果审查变得严格的话可能会使合规的进展变得较为繁琐,或是直接影响市场的情绪。

其次,资产的高流动性可能会引起市场价格的剧烈波动,STO 虽然加速了初创公司融资上市的步伐,短时内增加了许多 ST 持有者,但初创公司由于处于起步阶段,公司未来发展中不确定因素也很多,许多初创公司由于经营不善等原因也面临着倒闭风险,项目完成度低,这些潜在的不利因素都可能引发资产的波动。

另一方面,不同交易所之间采用了不同的 ST 资产标准,市场的流动性被割裂,跨交易所之间的 ST 交易无法进行,这会限制资产的交易流通。

STO 需要一套完整的证券逻辑,涉及到各方的协作、资产的标准、配合交易的进行,因此也对技术提出了很高的要求,整套体系的底层基础设施也需要不断的迭代和完善。

STO + NFT

NFT 作为一种非同质化代币,在加密领域已经取得了较大的增长,也被很多人寄予厚望,认为其能接棒 DeFi 成为未来急速发展的另一大重要赛道。

从其领域发展来看,现实世界中包括艺术品、收藏品等在内一切实体都可以借助 STO 上链,这也就天然的契合了 NFT 的发展方向,如果 NFT 在引入链上之前通过 STO 的合规程序,那么 NFT 资产就会拥有了合规的权益通证,就能很多的解决 NFT 的法律权益问题,确保资产的真实和其实际的归属权等问题。STO 可以让更多链下资产以链上 NFT 的形式映射入区块链,实现两大市场的协同发展。

STO + DeFi

STO 可以将传统金融世界中真实、有价值的资金带入 DeFi,对于 DeFi 行业来讲,这些机构级别的合规资金进入可以促使市场往更加健康的方向发展。比如一些创业团队初始进行融资的目的一般是用于项目的发展,希望未来能实现更多的收益,假如借助了 STO 的筛选,就可以帮助项目向由投机转向投资的价值发现过程,融资之后更好的服务于项目和行业发展,不是将代币进行「套现」,而是寻求形成一个整体行业的正向循环。

STO+DAO

STO 资产兼具股份的确认权,如果加上代币灵活的属性,赋予其拓宽的经济激励和治理功能属性,那么或许可以重新定义生产关系,实现公司和用户之间的生态激励,让用户可以参与公司的治理过程、获得一部分话语权,进一步促进公司的公正、透明。

大型机构+ STO

大型、传统机构也在积极尝试借助 STO 进入这个广阔的市场当中,帮助行业进一步「出圈」。

数字证券交易平台 Fusang Exchange 此前曾表示希望和中国建设银行股份有限公司纳闽分行(CCBL)联合发起的基于以太坊区块链的数字债券产品「Longbond SR Notes USD Feb 2021」,不过随后其发行时间目前处于延期状态。

新加坡星展银行也曾表示,不仅要支持比特币等加密资产交易,同时还期望利用区块链技术,通过 STO 和二级市场为资金提供一个生态系统。

区块链领域无时无刻不在打破传统提供全新的认知和创新,这是一个充满想象力的地方,STO 尝试着用区块链的方式颠覆传统金融的监管思维,借助 Token 化的方式促进合规框架下的资产新发展,让更多的链下资产以更加适配的方式进入行业,让真正有价值的资产能更好的沉淀在行业之中。

撰文:Rimo

主编:Runchen

Republic.co 整理

2017 年 Q2 至 2020 年 Q1 采取样本的 STO 分布图

来源:鹿特丹管理学院

撰文:Rimo

主编:Runchen

观点:DeFi资产是加密技术中最被低估的资产之一:DTC Capital投资者Spencer Noon表示,多项指标表明,DeFi资产是加密技术中最被低估的资产之一。他指出,Aave协议目前每天在未偿债务和独特贷款人方面都创下了历史新高。它还录得4.4亿美元的闪电贷款。“闪电贷款”让开发商无需提供抵押就能获得贷款。尽管Spencer Noon是DeFi的乐观主义者,但他同时表示他也对比特币持乐观态度。Spencer Noon警告说,美国总统选举可能会在短期内造成一些行情波动。其他知名交易员也警告说,DeFi泡沫肯定会破裂。但Spencer Noon认为,宏观经济气候将推动长期牛市。(The Daily Hodl)[2020/9/17]

58学院TIM:比特币价格仍被低估 没必要与减半成正比:今晚,58学院研究员TIM在直播间表示:第三次减半之后每个区块奖励从12.5BTC减少到6.25BTC,比特币的供应量从每天的1800减少50%至900,使比特币的通货膨胀率(简称“通胀率”)降至1.78%,这使比特币正式低于全球大部分银行所采用的2%的通货膨胀目标,目前黄金的通胀率在1.58%。由于固定的供应特性,比特币的通胀率只会随着时间的推移而降低,所以目前BTC价格仍然被低估,没必要与减半成正比。[2020/5/21]

动态 | 比特币价值被低估三倍:PlanB的最新研究数据显示,比特币目前被全球分析师“严重低估”。关于这件事,PlanB也指出比特币与黄金有很多相似之处——但与黄金不同的是,比特币可以通过数字手段以高度安全和分散的方式进行转移/运输。BTC就像一种“像黄金一样稀缺的金属+可以通过通讯渠道运输”。稀有金属(金、银、钯、铂)可按库存流量比进行估价,而作为像稀有金属一样的比特币现在被低估了3倍。[2019/2/5]

标签:

区块链热门资讯

昨夜今晨,ETH连续上涨,续创历史新高。 北京时间2月3日0时59分,ETH突破1500美元,6时34分,ETH最高涨至1547.16美元,截至发稿时,略有回落,现报价1513美元。 根据Cointelegraph报道,ETH期权市场表现出占优的看涨趋势是此轮上涨的主要因素。

2021/2/3 10:15:28基本面| Fundamental Analysis 消息面| News1.灰度BTC信托增持254枚 ETH信托持仓增长0.85%2.“购买加密货币”的谷歌搜索量在1月创新高3.比特币矿工1月收入较去年12月增长62%4.亿万富翁Mark Cuban透露持有BTC、ETH和SUSHI等加密货币5。

2021/2/3 10:15:23北京时间2月2日,以太坊突破1500美金,最高达到1541美金,30天内涨幅已接近100%。此前吴说区块链就根据数据分析认为,以太坊破新高有四个原因,而利好仍未出尽。

2021/2/3 9:05:49近期Uniswap等DEX引起广泛关注,且代币价格不断攀升。本文介绍一些交易工具,欢迎大家收藏。

2021/2/3 8:43:57加密货币分析公司The Tie表示,今年1月,谷歌上“购买加密货币”一词的搜索量飙升至历史新高,远远超过了之前2018年初的峰值。 在谷歌趋势上,对“购买加密货币”一词的相对搜索兴趣处于历史最高水平。 - The TIE (@TheTIEIO) 2021年2月1日 “购买加密货币”这一关键词的谷歌趋势指数达到满分100分,这表明其相对兴趣达到最大。

2021/2/3 8:33:00DeFi资产价格飞涨。 过去一个月,DeFi的平均资产价值增长了3倍。目前诞生了6个DeFi独角兽:Uniswap和Sushiswap(去中心化交易所),Aave、Compound和MakerDAO(DeFi借贷)以及Synthetix(DeFi合成资产)。

2021/2/3 8:27:24 比特币价格·比特币行情

比特币价格·比特币行情