邹传伟:以 PoS 矿池质押贷款盈利为例子分析 DeFi 的利息理论_以太坊

邹传伟:以 PoS 矿池质押贷款盈利为例子分析 DeFi 的利息理论

DeFi 并不是持续時间金融业,只是离散变量時间金融业,DeFi 的頻率由公链的本质节奏感——出块时间决策。虽然出块时间从业前看是一个随机变量,但以出块时间为时间单位,能够把流行金融业行业的利息理论引入 DeFi。由于链上买卖特性的限定,DeFi 必须适度变长偿付周期时间,更必须引入精准的利息计算方式。文中以 PoS 矿池怎样既给予 Staking 盈利也给予流通性(尤其是以太币 2.0 矿池)为例子表明了在 DeFi 的利息理论的实际意义。

与别的全部金融业主题活动一样,DeFi 的基本也是项目投资和股权融资。因而,对不一样的投资融资方法所产生的盈利的定量分析描绘就组成了对 DeFi 开展定性分析的具体内容,而描绘和考量长期投资的最形象化、最基本上的定义是利息。利息能够从不一样的视角了解。从债务关联的视角,利息是借款方中借款人为获得资产所有权而付款给债务人的酬劳。从简易的借款方的视角,利息是一种赔偿,由借款人付款给债务人,由于前面一种在一定時间内占据和应用了后面一种的一部分资产。从项目投资的角度观察,利息是一定量的资产历经一段时间的项目投资后造成的使用价值升值。

DeFi 中的利息有多种多样诱因。一类最独特的利息是当 DeFi 对于的数字货币归属于 PoS 型公链或内置 Staking 特性时。这时,Staking 组成风险性最少的数字货币投资渠道,Staking 均值回报率将变成紧紧围绕这种数字货币的项目投资和股权融资主题活动的年利率标准。在一定水平上,能够把 Staking 均值回报率视作国债券或央票年利率,DeFi 中的别的年利率相当于贷款基准利率再加上风险溢价。自然,这并不代表着 Staking 均值回报率是所属公链绿色生态的风险溢价。例如,针对根据 PoS 矿池参加 Staking 的数字货币投资人,她们要担负 PoS 矿池的金融风险(例如因沒有立即出块而被 Slashing),不一样 PoS 矿池在同一时间范围上能够造成不一样的 Staking 回报率。

在对利息的解决上,Staking 存有两大类情况。第一类是做为 Staking 盈利的数字货币不可以再次参加 Staking,这相匹配着单利情况。第二类是做为 Staking 盈利的数字货币能再次参加 Staking,也就是利息收益能够计入下一期的本钱,这相匹配着利滚利情况。DeFi 与 Staking 中间有密切联系,科学研究 DeFi 的利息理论必须先科学研究清晰 Staking 相关的利息测算。

DeFi 的利息理论必须考虑到公链的2个独特之处。第一,时间单位的明确。实际中有三种常见的衡量项目投资時间的方式 :「具体项目投资日数 / 年具体日数」(精准利息优化算法),「30/360」(一般利息优化算法),及其「具体项目投资日数 /360」(金融家利息规律测算)。虽然公链中有时间格式,但公链中時间的拓宽反映为区块链的持续转化成,时间单位是出块时间。公链的出块时间由认证连接点在分布式系统互联网中运作共识算法决策,虽然有统计分析上的均值,但从业前看是一个随机变量。文中对 DeFi 中的利息的剖析,全是以出块时间为企业开展。假如要和实际中的利息对比,必须先依据出块时间做年化收益率(Annulization)解决。

第二,偿付周期时间的明确。在许多 DeFi 运用中,理论上每一个新区块链都随着着利息的造成,但假如这种新造成的利息都第一时间根据链上买卖来进行付款,既很有可能耗费较高的 Gas 费,也很有可能导致链上拥挤。解决方案是让利息先积累一段时间再集中化付款,但这对精准测算积累利息明确提出了规定。

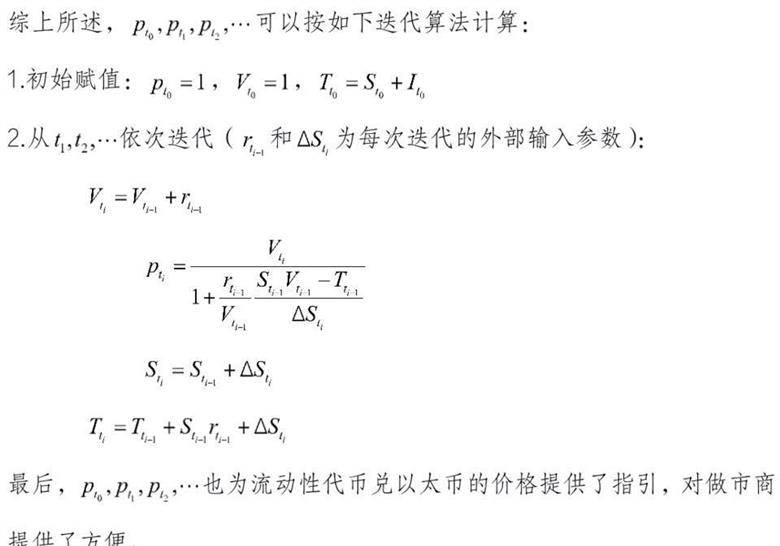

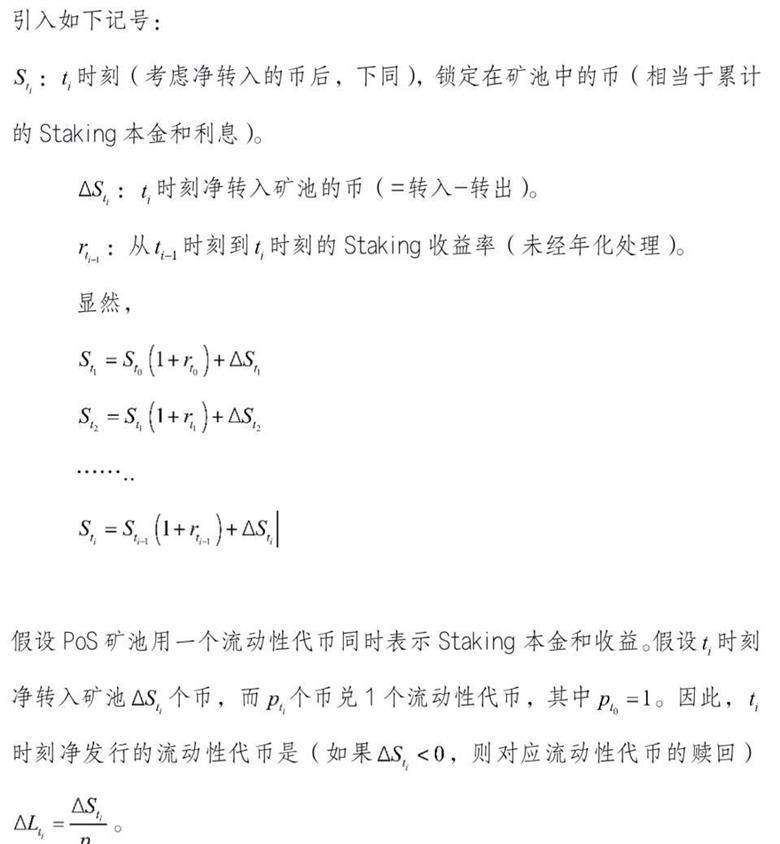

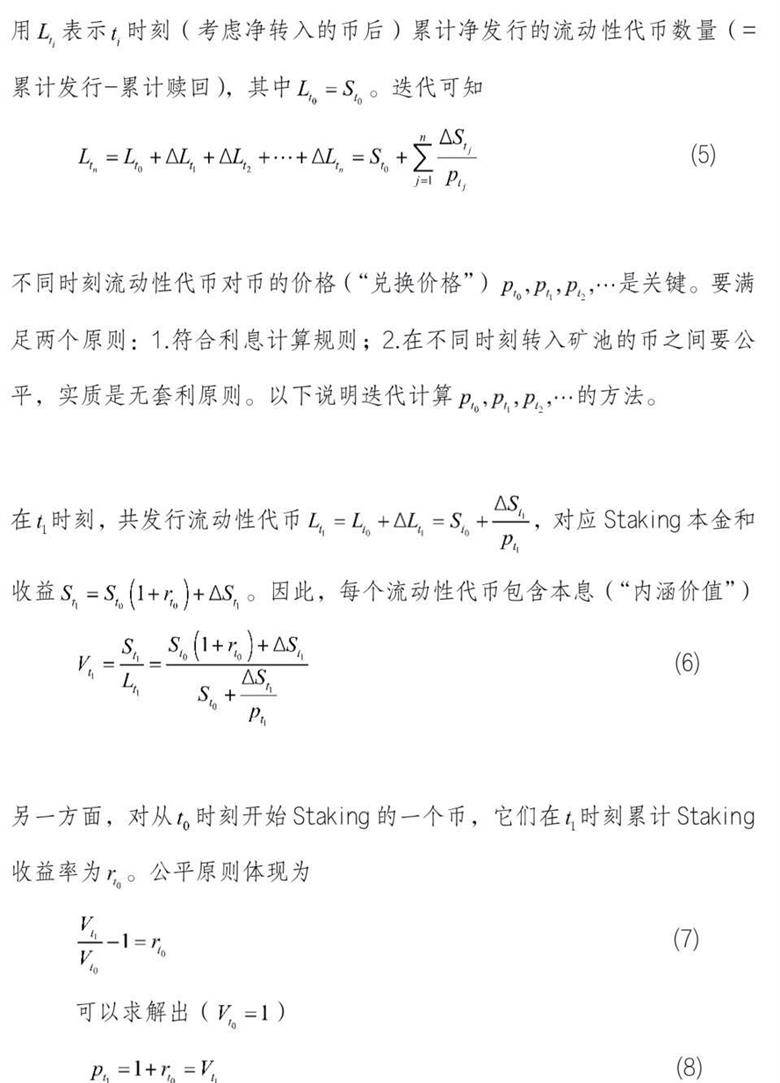

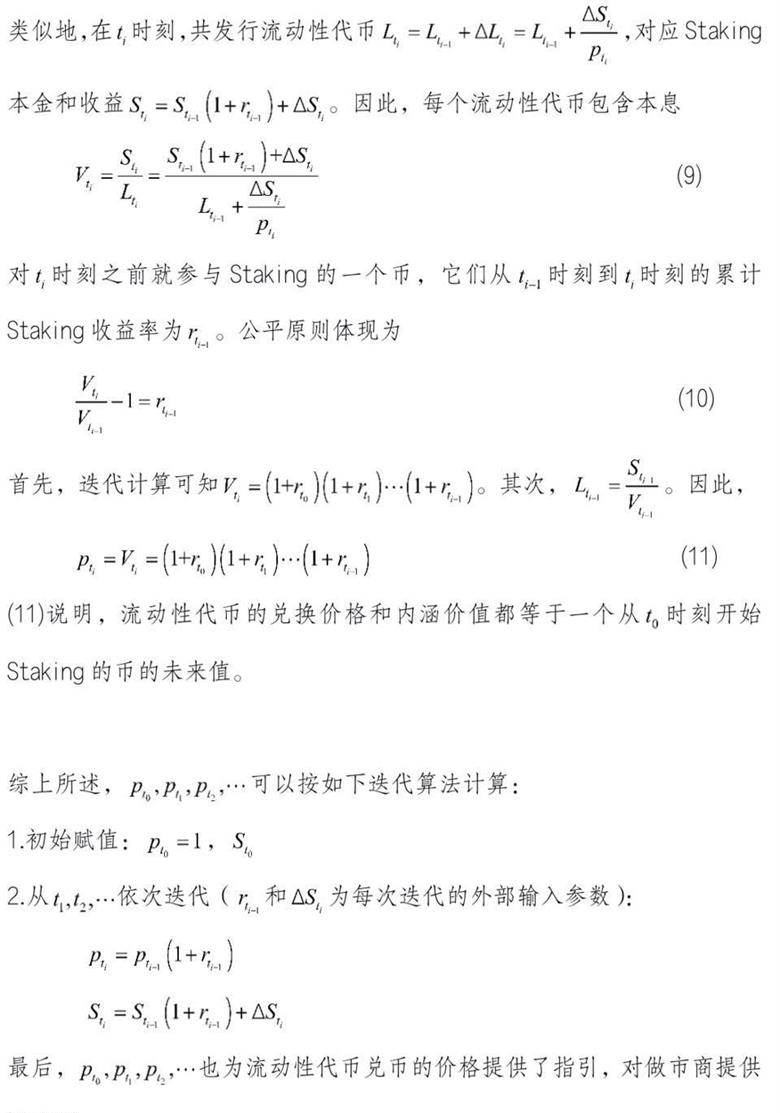

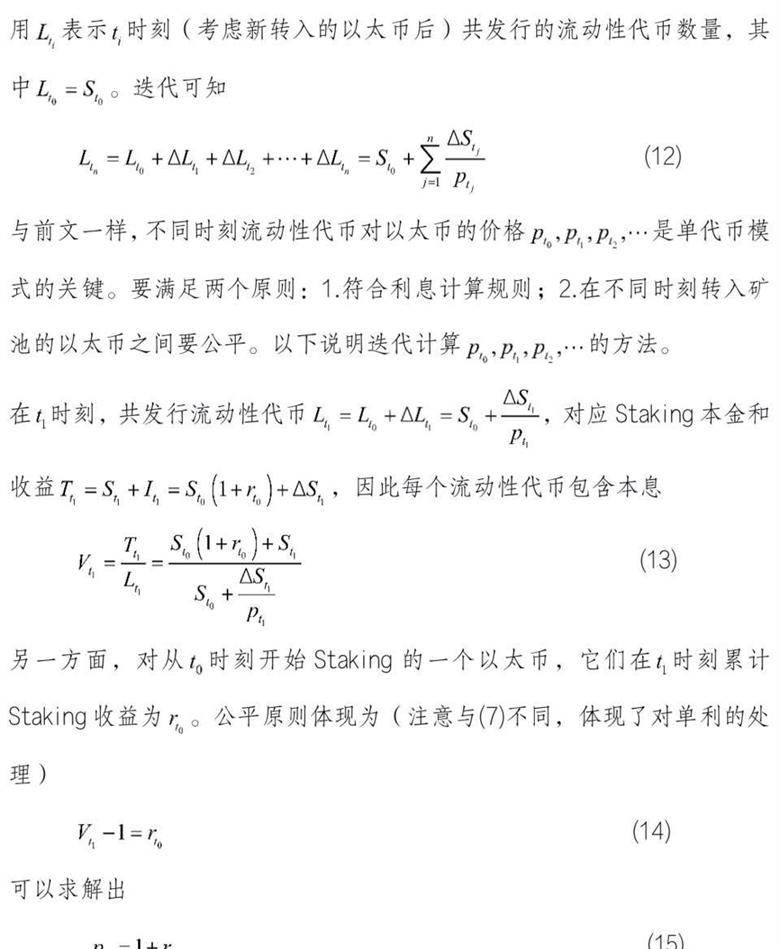

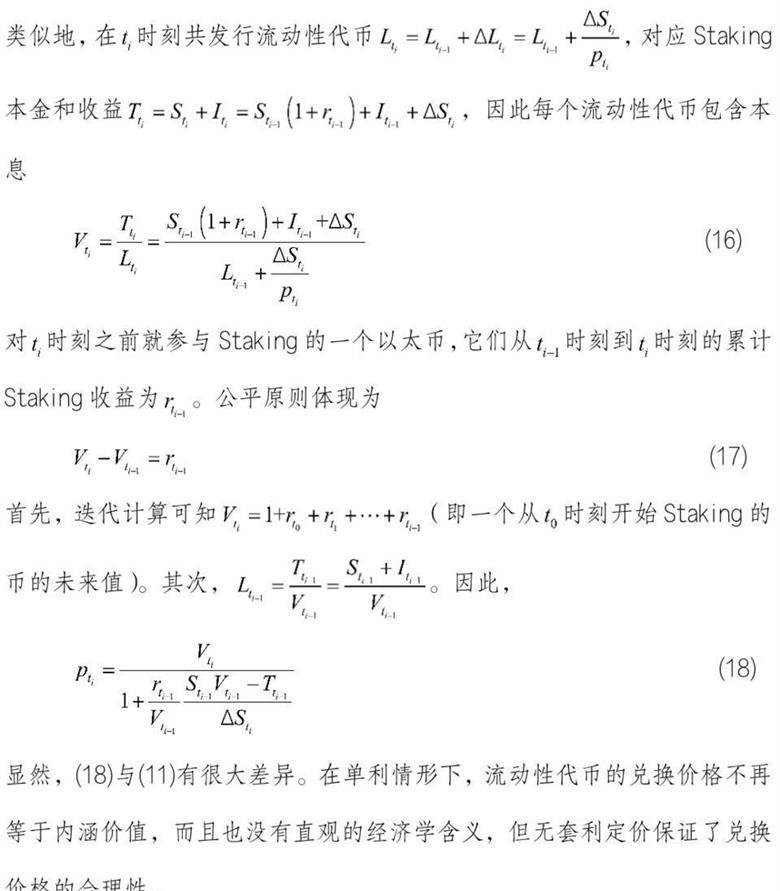

文中下面用三个运用事例表明 DeFi 的利息理论的基本要素。第一,PoS 型公链中 Staking 抵挡通货膨胀的实际效果,以表明折现率(Present Value)、将来值(Future Value)和贴现因子(Discount Factor)等定义。第二,PoS 矿池怎样在向投资人给予 Staking 盈利的与此同时也给予流通性,以表明对利滚利的解决。第三,以太币 2.0 矿池的流通性解决方法,以表明对单利的解决。后2个事例还将表明无对冲套利标价的观念。

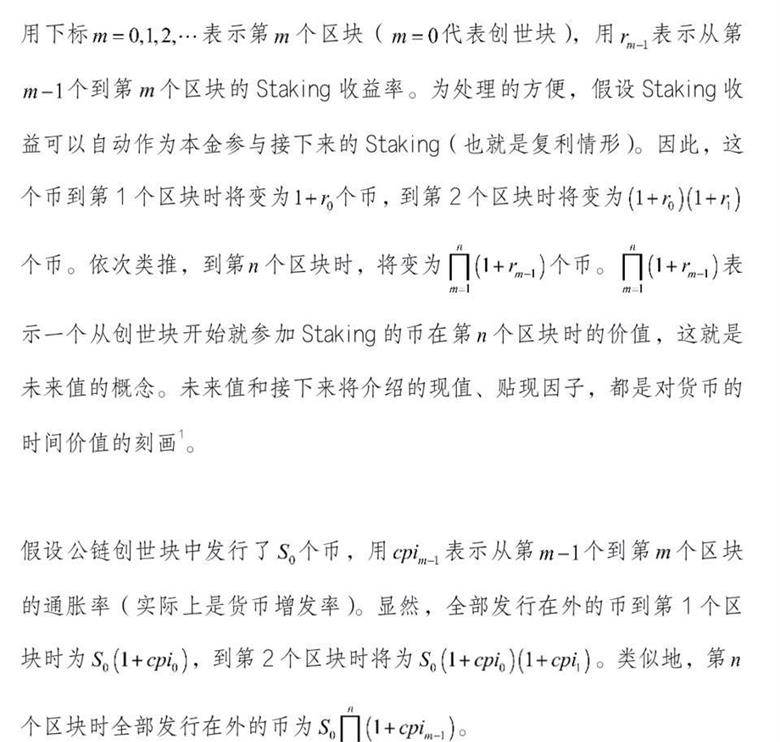

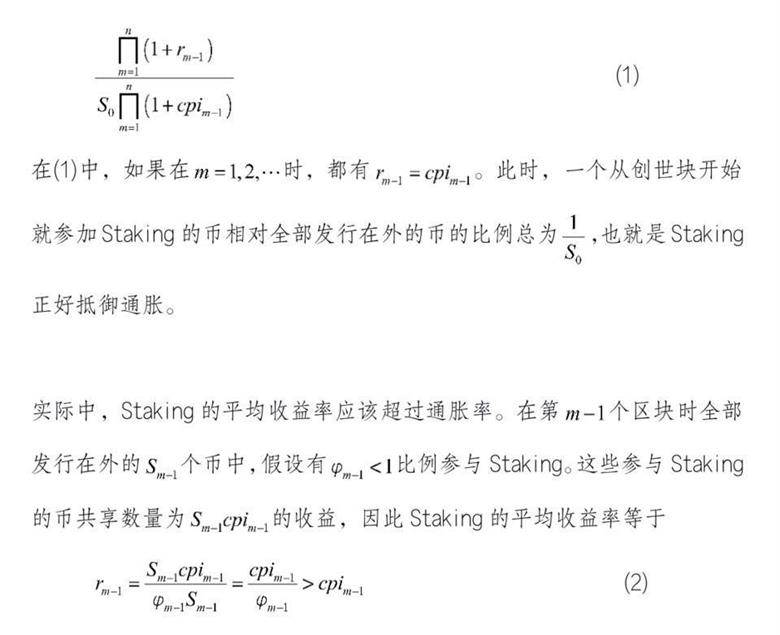

考虑到在 PoS 型公链中,一个从创世者块逐渐就参与 Staking 的币相对性所有发售在外面的币的占比。

因而,一个从创世者块逐渐就参与 Staking 的币相对性所有发售在外面的币的占比为

(1) 和 (2) 表明,一个从创世者块逐渐就参与 Staking 的币相对性所有发售在外面的币的占比将随時间提高,Staking 的确有利于抵挡通货膨胀。但具体中,许多 币不容易一直处在 Staking 情况,PoS 矿池由于不选上认证连接点、Slashing 等状况不一定总是能完成超过通货膨胀率的盈利。

(1) 的另一种有趣的情况是,虽然所有发售在外面的币沒有硬顶,但能够转化成以下方式:

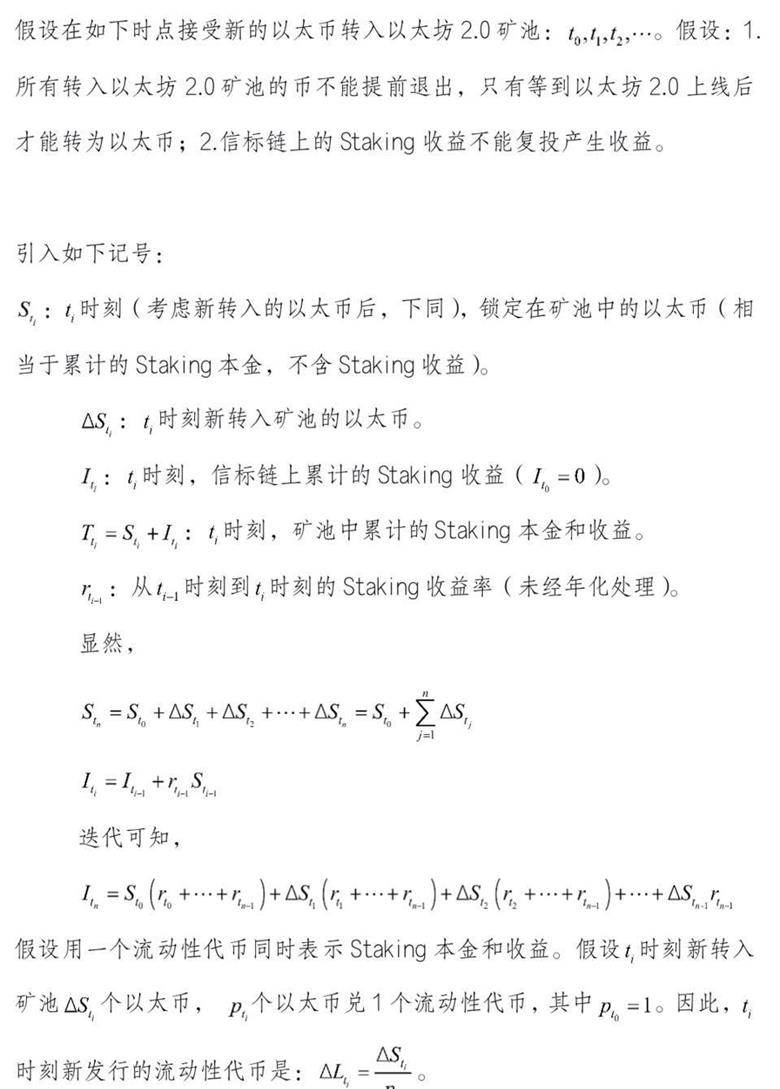

在以太币 2.0 中,以太坊投资者只需根据智能合约质押 32 个 ETH 就可以变成认证者,32 个 ETH 也是每一个账户参加 Staking 的总数限制。每一个区块链的认证者全是信标链从一个非常大的认证者结合中挑选出去的。以太币 2.0 根据随机数字产生器开展任意挑选认证者,被选定的 128 个认证者将构成一个联合会,承担建立新区块链并得到相对应出块奖赏。每 64 个区块链后,信标链会再次任意挑选认证者。为了更好地吸引住大量的投资人参加 Staking,以太币 2.0 将认证者的年化收益率与质押的 ETH 总数挂勾。当系统软件中质押的 ETH 总数较较少时,认证者的年化收益率会很高,伴随着质押的 ETH 总数增加,认证者的年化收益率会减少。但参加以太币 2.0 的 Staking 锁住期時间较长,大约是 2 年。此外,信标链上的 Staking 盈利不可以然后参与 Staking (即单利情况)。这就促使以太币 2.0 矿池务必向投资人给予流通性,但由于单利的存有,遭遇更繁杂的难题。

DeFi 并不是持续時间金融业,只是离散变量時间金融业,DeFi 的頻率由公链的本质节奏感(即出块时间)并非现实世界的节奏感决策。虽然出块时间从业前看是一个随机变量,文中剖析已证实,以出块时间为企业,能够把流行金融业行业的利息理论引入 DeFi。折现率、将来值、贴现因子、单利、利滚利和无对冲套利标价等基本要素和专用工具也适用 DeFi。并且由于链上买卖特性的限定,DeFi 必须适度变长偿付周期时间,更必须引入精准的利息计算方式。文中以 PoS 矿池怎样既给予 Staking 盈利也给予流通性(尤其是以太币 2.0 矿池)为例子表明了在 DeFi 的利息理论的实际意义。

DeFi 中已存有跨期的项目投资、股权融资主题活动,利息理论为测算投资报酬率和资金成本给予了基本专用工具。对 DeFi 中的固收证劵、借款和衍生产品,利息理论和无对冲套利标价将变成强有力的分析工具。

发文:邹传伟,万向区块链顶尖经济师

DeFi 并不是持续時间金融业,只是离散变量時间金融业,DeFi 的頻率由公链的本质节奏感——出块时间决策。虽然出块时间从业前看是一个随机变量,但以出块时间为时间单位,能够把流行金融业行业的利息理论引入 DeFi。由于链上买卖特性的限定,DeFi 必须适度变长偿付周期时间,更必须引入精准的利息计算方式。文中以 PoS 矿池怎样既给予 Staking 盈利也给予流通性(尤其是以

标签:

区块链热门资讯

Delphi Digital 深层汇报:受欢迎链游 Axie 股票基本面大幅度改进 身后缘故在哪? Axie Infinity 在2个月内,日活用户从 3.8 数万人激增至 25.2 数万人,其小区金库从不上 100 万美金增长到超出 1400 万美金。

2021/7/8 14:34:39中央银行:“稳定币”已是投机性专用工具 要全力推动中央银行数字货币 中央人民银行行长范一飞表明,各种各样说白了的“稳定币”早已变成外汇投机专用工具,也存有威协金融和社会稳定的潜在性风险性,变成一些洗黑钱和不法经济活动的支付手段。 范一飞是在今天早上举办的国务院新闻办常规现行政策会议上做出以上描述的。

2021/7/8 14:16:53USDC被界定为高危 Circle高透明是舍本逐末? 自2021年今年初至今,稳定币销售市场逐渐使力,其总投放量逐渐解决横盘整理方式,打开了“上坡式”暴涨。

2021/7/8 13:33:34金黄观查 | 2021已一半以上 Facebook稳定币Diem及钱包Novi进度怎样? 大家都知道,先前社交媒体大佬Facebook早已设计方案了加密货币Libra,以后由于监管环境污染问题于上年12月改名为Diem。

2021/7/8 13:33:05 比特币

比特币