一文了解「DeFi+智能投顾」新物种:Rari Capital、DADA和CyFi

智能投顾是传统金融领域的成熟产品,最近正和DeFi相结合。

下图为DeFi智能投顾平台Rari Capital的流动性挖矿池,稳定币池和Yield池(也即图中的收益池)年化收益率达15.8%,在诸多DeFi产品中表现不错,除了智能投顾的回报外,流动性挖矿还基于用户额外的治理代币RGT,折算下来参与用户还能额外获得44%的年化收益。但这样的红利期离结束只剩10天,你会考虑参与吗?

那么,Rari Capital主打的智能投顾有何特别之处?一些介绍文章会将Rari Capital描述为收益聚合平台,但其逻辑和聚合理财平台YFI(yearn)又有区别,所以这是个什么新物种?除Rari Capital外其他产品表现如何呢?不妨接着往下看。

智能投顾,近年来作为一种新型投资方式在金融市场快速崛起。

智能投顾又称机器人投顾(robo-advisor),就是投资人可以直接把钱交给专业机器人来打理。 机器人结合投资者的财务状况、风险偏好、理财目标等,通过已搭建的数据模型和后台算法为投资者提供相关理财建议。

智能投顾是人工投顾的替代品,和区块链去中心化运作有着天然的契合点。

对于智能投顾产品而言,以去中心化的形式可以让任何人随取随用,实现自动化、智能化的个人资产管理,由此带来的普惠金融和用户规模增长可能是数量级的。

而对于去中心化金融市场(或者说DeFi)而言,智能投顾可以解决诸多问题,包括:

投资者对DeFi市场的认知尚未成熟,同时缺乏有效引导和风险提示,易草率操作,导致损失;

DeFi新项目、新玩法层出不穷,项目水平参差不齐,投资者有心恐怕也无力一一自己尝试和参与;

DeFi市场的利差是有时间性的,人手操作难免低效和情绪化。

上述问题,通过「机器」操作都能在很大程度上得到解决。

正如Cortex Labs总结的那样,去中心化智能投顾不仅可以提升交易处理速度,还能根据不同平台的收益率、总资金池规模、活跃度、第三方口碑数据等,综合判断出各产品的整体可信度、收益率和风险系数等,帮助普通投资者作出安全、高效、精准的投资与资产管理。

说完理论,让我们来看看DeFi智能投顾平台Rari Capital的实操成果。

据了解,Rari Capital在今年6月正式上线。

至10月19日宣布推出治理代币RGT及流动性挖矿玩法后锁仓量暴涨,最高时触达8100万美元,随后略有下降。截至发稿,根据DeBank数据,Rari Capital当前锁仓量约为5670万美元。

Rari Capital锁仓量变化,来源:DeBank

RGT上线后也经历了类似走势。据coingecko.com数据,上线3日后,RGT即涨至历史高点5.72美元。当前价格相较高点已经跌去89%,但距离历史最低点仍有近200%的涨幅。截至发稿暂报0.62美元,总市值78万美元。

coingecko.com

在锁仓和币价表现之外,我们来看看Rari Capital的玩法。

据介绍,Rari Capital采取智能投顾中较为常见的自动重平衡策略(Rebalancer)在不同协议之间进行套利,包括但不限于做市、套利、去中心化保险等,目前接入的产品包括AAVE、Opyn、0x、dYdX等。

在用户端,Rari Capital目前已支持3个资金池(stable池、Yield池、ETH池),也即用户可以存入稳定币、ETH或其他币来获得对应的RSPT代币(合成稳定币)、RYPT代币以及REPT币,并在需要时赎回资金。3个池子都会收取9.5%的资金管理费,前两个池额外收取0.5%的提币费。

治理代币RGT总量947万枚,其中87.5%分配给存储至资金池的用户,上线后60天内分发完毕(也即12月20日左右分完),剩余的12.5%的代币留给团队(线性释放)。用户挖到RGT后60天内提币需支付额外手续费,手续费随时间线性递减(33%-0%),这可能也正是其当前流通量不高(仅有不到124万枚,占挖矿释放量的15%)的原因。

RGT的功能则包括维护治理以及Rari Capital协议的费用折扣。最大的利好莫过于销毁计划。

最初,Rari Capital表示将会把协议产生的所有收入的70%用来销毁RGT。到11月份,Rari Capital变更分配规则,其表示将启动自动化慈善计划,将收入的50%分配给「Rari基金会」,剩下的50%用于代币回购和销毁。

Rari基金会由RGT代币持有人治理,并决定资金应该分配给哪些慈善机构。Rari Capital还计划,在未来几个月内为个人储户开发捐赠税收优惠。Rari Capital预计,此举将能给慈善机构在未来一年捐赠数百万美元。

最近,Rari Capital获得了两个重要进展,一是收录到Aave的借贷列表,二是和去中心化资产管理协议Melon Protocol合作,将其流动性迁移至Melon。

这些举措,都为这个新生协议带来更高的可组合性。

除了Rari Capital,DeFi+智能投顾领域大家还可以关注两个DADA和CyFi这两款产品。尽管其关注度较Rari Capital有一定差距,但玩法似乎更多,有着自己的独特路线。

根据公开资料,DADA的智能投顾策略主要集中在其提供的质押挖矿功能,但笔者在体验该功能时出现了质押页面缓冲不出来的情况。

DADA还主推社区自治、构建金融顾问体系这一概念。也即除了平台提供的策略,基金经理(也即社区用户)可以通过智能合约发布和锁定自己的策略组合,用户可通过投票来选择上市的项目、想要参与的组合策略。看起来,这是要成为DeFi版「带单平台」的节奏。在资产端,除了链上产品,用户还能在上面自主发布资产,笔者在其上还能看到链下的比特币、以太坊实体挖矿投资品。

mining.dd.finance

截至目前该平台暂未发币。根据公开资料,DADA团队成员来自众安保险、万向区块链等公司,投资方包括DFG等。

CyFi由Cortex AI公链团队研发。就像它的名字一样,CyFi主打AI技术的应用(可能是几个产品中最体现智能的),在强调收益的同时强调评估DeFi产品背后的风险,由此综合对投资策略和投资组合作出决策。

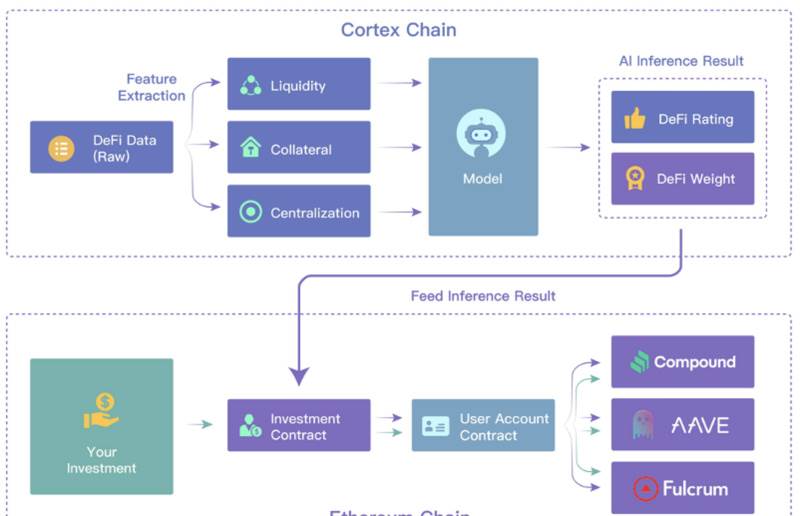

根据官网介绍,「CyFi从DeFi的原始数据出发,计算得到一系列高阶功能,包括centralization集中化、liquidity流动性、collateral抵押……从而得出一个AI模型,并将此投资组合的推断结果,跨链提供给以太坊的智能合约,并实现自动投资到不同的DeFi理财平台中去。」

CyFi跨链而来的投顾模型,来源:DADA

与此同时,CyFi对各个产品的评级、并推断出当前阶段最优投资组合的AI模型是开源的。

CyFi当前支持的平台包括Compound、Aave和Fulcrum,支持的资产当前主要是DAI,投资利率为4.3%。截至目前该平台也暂未发币。

总体来看,当前的智能投顾产品仍处于发展早期,无论从收益率、稳定性上还需市场考验,相较于市场上的聚合理财产品差别也不十分明显。但从中我们能看到来自传统金融的技术加持的思路和实践。

期待它们的完善升级,等有着一日农民伯伯们不用早出晚归就能及时获得市场上最新、收益最高的投资品。

Twitter CEO承诺向美国UBI计划再捐300万美元:7月10日消息,比特币爱好者、Twitter和Square的联合创始人兼首席执行官JackDorsey为针对美国居民创建的UBI(UniversalBasicIncome)计划再次捐赠了300万美元。今年4月,Dorsey承诺会捐出价值10亿美元的Square股票用于新冠疫情防控,相当于他总资产的三分之一。Dorsey的资产总计45亿美元左右,主要来自于他所持的Twitter和Square两家公司股票。 \nDorsey在网上详细列出了自己基金会自4月份以来的66笔捐款对象和用途,该基金会迄今已经累计捐出了8850万美元。“全民基本收入”(UniversalBasicIncome,简称UBI),计划因为今年美国民主党总统候选人AndrewYang的推广而广受关注,而AndrewYang也是一位加密社区的爱好者。UBI简单来说就是给全部美国18岁以上的公民每个月1000美元,不带任何限制。不过AndrewYang在今年早些时候已宣布退出今年美国大选。(Decrypt)[2020/7/10]

以太坊看跌与看涨期权比率达到一年来最高水平:金色财经报道,由于投资者寻求收益率,以太坊期权市场的看跌与看涨期权比率(put-call ratio)被推至12个月以来的最高水平。该比率衡量了相对于未平仓看涨期权而言未平仓看跌期权的数量。加密衍生品研究公司数据提供商Skew表示,该比率于周四升至1.04。在过去的3个半月中,该指标几乎增至三倍,并且在过去的两周中从0.84上升到1.04。加密货币交易所Deribit的首席运营官Luuk Strijers表示,这通常意味着市场更加看跌,因为投资者正在买入看跌期权以保护他们的投资组合不受潜在资产下跌的影响。然而,在目前情况下,该比率上升的主要原因是看跌期权的卖出增加。[2020/7/4]

BTC短线回落至9200美元下方:火币全球站数据显示,BTC短线回落,现已跌破9200美元,现报9166美元,日内涨幅3.63%,行情波动较大,请做好风险控制。[2020/5/6]

标签:

区块链热门资讯

项目简介 Harvest Finance是构建在ETH上的收益聚合器,对标YFI协议。Harvest Finance属于应用层,本质上来看是通过其策略将用户资金投入协议层(如Compound、Maker、Aave 等),获取最大化收益的一个控制器。目前DeFi赛道仍处于早期阶段,仍有长远发展空间。

2020/12/12 20:12:32近些时日,比特币对着2万关口久攻不下,行情让玩比特币或是一种主流币的玩家很是难受,有些受不了这种小范围震来震去不怎么涨也不怎么跌的玩家,转去了合约的怀抱。迎接他们的,自然是前几日猛地一跌,几十亿爆仓的结果。 DeFi板块也是不愠不火,除了AC系的Cover和KP3R表现不俗之外,几大主流DeFi币种并无特别亮眼之处。

2020/12/12 20:12:26DeFi火是真的。 这东西靠谱吗? DeFi是怎么赚钱的?DeFi会不会是昙花一现,会不会是一地鸡毛?相反是不是可以成为一个创业的方向?会不会是一个赚钱的大风口? 相信大家听过一些消息,什么什么项目几小时就锁仓几亿美金,一发行就上涨30倍!这说的就是有关DeFi的项目。 所以,为什么要学习DeFi?这个事情的意义很明显了。

2020/12/12 20:12:22DeFi数据 1.DeFi总市值:167.54亿美元市值前十币种涨跌幅,金色财经制图,数据来源Coingecko 2.过去24小时去中心化交易所的交易量:5.6亿美元 交易量排名前十的DEX 数据来源:Debank 3.DeFi借贷平台借款总量:33.4亿美元DeFi借贷平台借款占比,金色财经制图。

2020/12/12 20:12:12当前行情处于比较纠结的阶段,涨不上去但砸的太厉害的话反弹的也很强势,所以当前空头试图通过放缓速度,慢慢的把行情磨下去。 行情走到现在或者说走到历史高位处,我们可以清楚看到市场的分化,当前市场主要分成了两派,一派是历史规律派,他们始终坚信行情到高位后始终难以进一步上行,会像2017年一样,再进场就是接盘的时候。

2020/12/12 20:12:06第一部分 首先想明白一件事儿,咱们来到这个市场的目的。 有朋友可能会说,当然是赚钱。好了,如果是为了赚钱,赚钱之外的事儿就放到一边,不要旁生枝节影响思维。 说一下两条关于投资的基本方法论: 第一、复杂的模型并不能推导出准确的结果。 模型的复杂程度和正确程度并不是正比例递增关系。 手绘一张,基本上就是这个关系。

2020/12/12 20:12:02 比特币价格·比特币行情

比特币价格·比特币行情